L’abondement est une somme versée par l’employeur sur un plan d’épargne salariale (PEE, PER d’entreprise collectif), en complément des autres versements issus de l’entreprise ou des versements volontaires. Facultatif, ce dispositif présente des avantages pour l’employeur comme pour le salarié, du fait des exonérations de cotisations sociales et de fiscalité, et de la possibilité de cumul avec les versement déductibles au titre de l’impôt sur le revenu.

Abondement de l’employeur, définition

L’abondement, un complément à l’épargne salariale, versé par l’entreprise

L’abondement constitue un supplément de rémunération versé par l’employeur aux bénéficiaires et affecté au(x) plan(s) d’épargne salariale accessible(s) dans l’entreprise :

- plan d’épargne d’entreprise (PEE)

- et/ou plan d’épargne retraite d’entreprise collectif (Pereco ou Percol) s’il existe

C’est une façon, pour l’entreprise, d’inciter à verser de l’argent sur le PEE et/ou le PER d’entreprise collectif, dans un cadre fiscal et social avantageux pour toutes les parties.

> Pour le titulaire d’un plan d’épargne salariale, l’abondement est une forme de bonus qui permet de démultiplier les montants épargnés, en particulier au travers des versements volontaires (qui sont déductibles du revenu imposable dans le cadre du PER d’entreprise collectif).

L’abondement est, en principe, versé en complément des types de versements suivants (selon ce qui est prévu dans le règlement du PEE ou du PER d’entreprise collectif) :

- intéressement

- participation

- prime de partage de la valeur (prochainement, décret en attente de parution)

- versements volontaires

- transfert des droits issus d’un compte épargne-temps (CET)

- jours de congés non pris monétisés (affectation uniquement à un PER d’entreprise collectif)

Le montant attribué au titre de l’abondement est généralement proportionnel au montant du versement auquel il est attaché : par exemple, 10% de l’intéressement, 5% de la participation, 30% des versements volontaires.

L’abondement de l’employeur est facultatif : rien n’oblige l’entreprise à le mettre en place.

L’abondement au PEE est cumulable avec l’abondement au PER d’entreprise collectif.

L’abondement unilatéral ou abondement d’amorçage

L’employeur peut verser des sommes sur un PEE ou sur un PER d’entreprise collectif sans que celui-ci ne soit déclenché par un versement préalable du salarié. Ce dispositif est appelé abondement unilatéral.

Cet abondement unilatéral peut intervenir :

- dans le cadre du PEE : sous la forme d’un versement de somme d’argent pour acheter des actions de l’entreprise dans le cadre d’un dispositif d’actionnariat salarié ou du versement au PEE d’une attribution gratuite collective d’actions

- dans le cadre du Pereco ou Percol : sous la forme d’un versement initial au démarrage du plan, aussi appelé abondement d’amorçage

- dans le cadre du Pereco ou Percol : sous la forme de versements périodiques sur le plan, attribués de façon uniforme à l’ensemble des salariés (aucune modulation possible).

L’abondement unilatéral de l’employeur est soumis à un plafond spécifique égal à 2% du plafond annuel de la Sécurité sociale (Pass), soit 942 euros en 2025.

Salarié, TNS, chef d’entreprise : qui a droit à l’abondement

Lorsque l’abondement est mis en place dans le PEE et/ou le PER d’entreprise, il bénéficie, quelle que soit la taille de l’entreprise, à tous les salariés titulaires d’un contrat de travail (sauf si une condition d’ancienneté est prévue, celle-ci étant de trois mois maximum) :

- contrats à durée indéterminée (CDI)

- contrats à durée déterminée (CDD)

- temps partiels

- saisonniers

- intermittents

- apprentis

- contrats de professionnalisation

- VRP

Dans les entreprises, quelle que soit leur forme juridique, comptant de un à 249 salariés et si le règlement du PEE et/ou du PER le prévoit, l’abondement peut bénéficier :

- au chef d’entreprise

- aux mandataires sociaux : président, directeur général, gérant, membre du directoire

- au conjoint (époux, épouse) ou partenaire de Pacs du chef d’entreprise ayant le statut de conjoint collaborateur ou de conjoint associé

Avantages de l’abondement

Avantages de l’abondement pour un salarié

Pour un salarié, l’abondement est un moyen d’augmenter significativement les montants épargnés dans le PEE et/ou le PER d’entreprise collectif dont il est titulaire, en fonction de la règle d’abondement prévue, l’entreprise pouvant attribuer jusqu’à trois fois le montant versé par le salarié (en cas d’abondement au taux maximum de 300%).

Exemple :

Taux d’abondement : 300% des versements pour les 200 premiers euros, 100% des versements au-delà

Versement volontaire du salarié : 500 euros

Abondement de l’employeur : 900 euros

200 x 3 = 600 euros pour la première tranche

300 x 1 = 300 euros pour la seconde tranche

L’abondement bénéficie en outre d’avantages sociaux et fiscaux :

- montant versé exonéré de cotisations sociales (seules la CSG et la CRDS s’appliquent)

- montant versé non imposable à l’impôt sur le revenu

- couplage de l’abondement avec les versements volontaires sur un PER déductibles du revenu imposable

Avantages de l’abondement pour l’entreprise

L’abondement au PER et/ou au PER d’entreprise collectif présente les avantages suivants pour l’entreprise :

- dispositif facultatif

- souplesse : définition libre, révision possible tous les ans (règles valables pour une année civile), renouvellement par tacite reconduction

- règles d’abondement modulables : taux d’abondement unique ou dégressif par paliers ou tranches

- budget maîtrisé : possibilité de prévoir un plafond annuel individuel d’abondement inférieur au plafond légal, une dégressivité selon le montant versé, etc.

L’abondement bénéficie, en outre, d’avantages sociaux et fiscaux :

- montant versé déductible du bénéfice imposable

- versement exonéré de charges sociales patronales

- exonération de forfait social pour toutes les entreprises de moins de 50 salariés (TPE comprises)

Découvrez tous les avantages de l’abondement. Nos conseillers sont à votre écoute pour vous accompagner avec une solution sur-mesure.

Contactez-nous gratuitement :

Avantages de l’abondement pour le chef d’entreprise

Pour le chef d’entreprise, à titre personnel, l’utilisation de l’abondement est un moyen de maximiser l’efficacité de son dispositif d’épargne salariale :

- en couplant l’abondement avec les versements volontaires « Madelin » déductibles du bénéfice professionnel (BIC, BNC, rémunération relevant de l’article 62 du CGI)

- en utilisant les plafonds légaux d’abondement annuel sur le PEE (3.768 euros en 2025) et le PER d’entreprise (7.536 euros en 2025), soit 11.304 euros en 2025.

Pour un chef d’entreprise TNS, le montant versé par l’entreprise au titre de l’abondement est exonéré de cotisations sociales (seules la CSG et la CRDS s’appliquent).

Le déclenchement du montant maximum d’abondement est subordonné :

- à la fixation d’un taux d’abondement à 300% pour les versements volontaires

- au versement du montant maximum permettant d’aller chercher le plafond d’abondement annuel

Plus d’informations > Lire notre article sur l’épargne salariale pour un chef d’entreprise

Fonctionnement de l’abondement

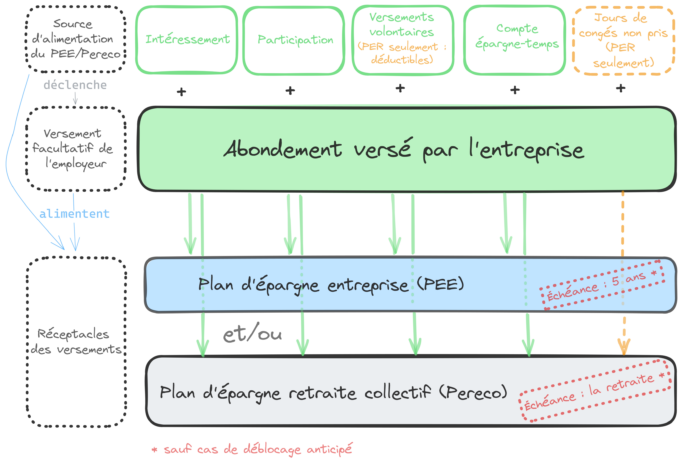

Schéma de fonctionnement de l’abondement

L’abondement est réalisé le plus souvent en complément de versements issus des dispositifs d’épargne salariale (intéressement et participation, avant tout) et des versements volontaires du titulaire d’un PEE et ou d’un PER d’entreprise collectif (voir schéma ci-dessous).

Les modalités de l’abondement (taux, plafond, modulation) sont propres à chaque entreprise ; elles sont définies dans le règlement du PEE et/ou du PER d’entreprise collectif.

Règles de déclenchement de l’abondement

Les règles de déclenchement de l’abondement sont prévues par le règlement du PEE et/ou du PER d’entreprise collectif.

Le règlement du plan d’épargne peut prévoir un déclenchement de l’abondement pour une seule ou plusieurs sources d’alimentation parmi les suivantes :

- affectation de la prime d’intéressement au PEE et/ou au Pereco

- affectation de la prime de participation au PEE et/ou au Pereco

- versements volontaires effectués sur le PEE et/ou le Pereco

- transformation en épargne salariale des jours inscrits sur un compte épargne-temps (CET)

- monétisation de jours de congés non pris (si pas de CET), uniquement affectés au Pereco

Si le règlement du PEE ou du PER d’entreprise collectif prévoit la perception d’un abondement uniquement au titre des versements volontaires, seuls les bénéficiaires réalisant un versement volontaire sur leur plan pourront percevoir cet abondement (et pas ceux se contentant d’affecter leur intéressement).

Si le règlement du PEE ou du PER d’entreprise collectif prévoit le versement d’un abondement uniquement au titre de l’intéressement, aucun abondement ne sera versé si les conditions d’octroi de la prime d’intéressement ne sont pas réunies.

Comptabilisation de l’abondement pour l’entreprise

Les sommes versées aux bénéficiaires par l’entreprise au titre de l’abondement constituent une charge de personnel (source : article 944-42 du plan comptable général).

Ces sommes sont déductibles du résultat imposable de l’entreprise et exonérées de charges sociales patronales. Seul le forfait social est dû pour les entreprises de 50 salariés et plus. S’agissant de la CSG-CRDS :

- si le bénéficiaire est salarié, la CSG et la CRDS sont précomptées par l’employeur (le bénéficiaire perçoit un montant net de CSG-CRDS)

- si le bénéficiaire est travailleur non-salarié (TNS), la CSG et la CRDS ne sont pas précomptées (le bénéficiaire perçoit un montant brut d’abondement, qu’il devra renseigner dans sa déclaration de revenus)

Dans le compte de résultat, la comptabilisation de l’abondement s’effectue de la façon suivante :

au débit :

> Montant de l’abondement brut au débit du compte 647 « Autres charges sociales »

> Montant du forfait social (à partir de 50 salariés) au débit du compte 645 « Charges de Sécurité sociale »

au crédit :

> Montant de l’abondement net au crédit du compte 421 « Rémunérations dues »

> Montant total CSG-CRDS (+ forfait social le cas échéant) au crédit du compte 431 « Sécurité sociale »

Quand l’abondement est-il versé ?

Le versement des sommes par l’employeur au titre de l’abondement peut intervenir (source Article R3332-11 du Code du travail) :

- en même temps que les versements du bénéficiaire, à tout moment

- ou au plus tard avant la fin de chaque exercice (soit avant le 31 décembre pour une entreprise dont l’exercice coïncide avec l’année civile).

Lorsque l’employeur a la faculté d’effectuer des versements périodiques sur un PER d’entreprise collectif sans versement préalable du bénéficiaire, la périodicité des versements est prévue dans le règlement du plan.

Versement de l’abondement après une démission

Après avoir démissionné, un ancien salarié ne peut plus bénéficier de l’abondement de l’employeur, sachant qu’il peut tout de même effectuer :

- des versements dans le cadre du PEE au titre l’intéressement et de la participation éventuellement versés après le départ de l’entreprise du salarié démissionnaire

- des versements volontaires dans le cadre du PER d’entreprise collectif s’il n’a pas accès à dispositif similaire dans sa nouvelle entreprise

Versement de l’abondement après un départ en retraite

En cas de départ en retraite, les versements volontaires sur un PEE, comme sur un PER d’entreprise collectif, restent possibles pour les anciens salariés, mais ces sommes ne bénéficient pas de l’abondement de l’entreprise.

Plafond de l’abondement

Plafond légal d’abondement

Le montant annuel d’abondement de l’employeur est soumis aux limites suivantes :

- trois fois le montant versé par le bénéficiaire

- 8% du plafond annuel de la sécurité sociale (Pass) pour le PEE

- 16% du Pass dans le cadre du PER d’entreprise collectif

Les plafonds d’abondement au titre du PEE et du PER d’entreprise collectif sont distincts et cumulables (un versement sur un PEE qui déclenche un abondement est uniquement pris en compte dans le plafond à 8% du Pass).

Dans le cas d’un abondement de l’employeur sur un Pereco sans versement préalable du bénéficiaire (abondement initial ou abondement périodique), un plafond annuel de versement égal à 2% du Pass s’applique, soit 942 euros en 2025. Ce montant est compris dans le plafond d’abondement annuel sur un PER à 16% du Pass.

Montant maximum de l’abondement en 2025 (PEE et PER d’entreprise)

En 2025, le montant maximum d’abondement, sur la base d’un taux d’abondement à 300%, atteint :

- 3.768 euros pour un versement de 1.256 euros sur un PEE

- 7.536 euros pour un versement de 2.512 euros sur un Pereco.

Les montants ci-dessus sont des montants bruts, avant application de la CSG-CRDS, qui est prélevée à la source, si le bénéficiaire est un salarié.

Si le bénéficiaire est un TNS, celui-ci perçoit le montant brut (charge à lui de renseigner le montant perçu dans sa déclaration de revenus ; il paiera la CSG-CRDS a posteriori en fonction du montant déclaré).

Des plafonds modulables : exemples de règles d’abondement

Le règlement du PEE et/ou du Pereco peut prévoir une modulation des règles d’abondement :

- par paliers (abondement dégressif)

- selon l’origine des versements : le taux d’abondement peut différer selon le type de versement l’ayant déclenché

- selon le plan : taux d’abondement différent entre le PEE et le Pereco

Le règlement peut également prévoir un plafond annuel individuel d’abondement différent du plafond légal (sans pouvoir être supérieur)

Exemples de règles d’abondement :

> Exemple 1 :

Abondement PEE et Pereco (règles identiques)

Taux en pourcentage : 100% des versements volontaires

Plafond annuel individuel d’abondement : 500 euros

Pour un versement volontaire de 100 euros, le bénéficiaire salarié reçoit 100 euros bruts d’abondement, soit 90,3 euros nets de CSG-CRDS

Pour un versement volontaire de 500 euros, le bénéficiaire salarié reçoit 500 euros bruts d’abondement, soit 451,5 euros nets de CSG-CRDS

Pour un versement volontaire de 800 euros, le bénéficiaire salarié reçoit 500 euros bruts d’abondement, soit 451,5 euros nets de CSG-CRDS

Dans ce cas, l’entreprise souhaite maîtriser son budget d’abondement.

> Exemple 2 :

Abondement PEE

Taux par paliers : 100% des versements volontaires pour les 100 premiers euros, 50% des versements volontaires au-delà

Plafond annuel individuel d’abondement : 500 euros

Abondement Pereco

Taux par paliers : 300% des versements volontaires pour les 500 premiers euros, 100% des versements volontaires au-delà

Plafond annuel individuel d’abondement : 1.000 euros

Dans ce cas, les règles d’abondement visent d’abord à inciter le bénéficiaire à se constituer une épargne retraite.

> Exemple 3 :

Abondement PEE

Taux en pourcentage : 300% des versements

Plafond annuel individuel d’abondement : 8% du Pass

Abondement Pereco

Taux en pourcentage : 300% des versements

Plafond annuel individuel d’abondement : 16% du Pass

Dans ce cas, l’entreprise donne la possibilité aux bénéficiaires d’aller chercher les plafonds d’abondement, pour tirer profit à plein du mécanisme.

Abondement vs prime : comparatif du coût et de l’efficacité

| Prime | Abondement plan épargne salariale | |

|---|---|---|

| Source : calculs TSMF | ||

| Coût global entreprise | 1.000 € | 1.000 € |

| Cotisations patronales | 291 € | - |

| Cotisations salariales | 91 € | - |

| CSG-CRDS | 68 € | 97 € |

| Impôt sur le revenu | 154 € | - |

| Net perçu par le salarié | 397 € | 903 € |

L’exemple ci-dessus compare le gain net obtenu pour un salarié percevant d’un côté une prime et de l’autres un abondement, dans une PME de moins de 50 salariés. Les résultats sont arrondis à l’euro le plus proche pour faciliter la lecture.

Hypothèses de calcul :

Cotisations patronales : 41%

Cotisations salarié : 12,80%

Taux marginal d’imposition : 30%

Mise en place de l’abondement : modalités

La formule d’abondement est définie dans le règlement du plan d’épargne ; sa mise en place est subordonnée à l’existence d’un PEE et/ou d’un Pereco et à son inscription au règlement du/des plans.

La définition des caractéristiques de l’abondement peut être prévue :

- initialement, lors de la mise en place du PEE et/ou du Pereco

- plus tard, par avenant.

Le PEE et/ou le Pereco (et donc l’abondement corrélatif) peut être mis en place :

- par décision unilatérale de l’employeur dans les entreprises de moins de 50 salariés

- par accord d’entreprise en présence de représentants du personnel.

Si un plan d’épargne interentreprises est ouvert dans le cadre d’un accord de branche, l’entreprise est libre de choisir d’appliquer cet accord ou non.

Pour bénéficier des exonérations sociales en vigueur, l’accord conclu doit être déposé sur TéléAccords (service en ligne de dépôt des accords collectifs d’entreprise du ministère du Travail).

Cotisations sociales et forfait social sur l’abondement

Exonérations de cotisations pour l’employeur

Pour l’entreprise, les sommes versées au titre de l’abondement à un PEE et/ou à un PER d’entreprise collectif sont totalement exonérées de cotisations patronales. Ce régime social favorable rend son utilisation beaucoup moins coûteuse pour l’employeur qu’une prime, pour gratifier les bénéficiaires.

Forfait social sur l’abondement

Le forfait social est un prélèvement spécifique à la charge de l’employeur, qui vise une partie des sommes attribuées dans le cadre de l’épargne salariale.

L’assujettissement de l’abondement au forfait social dépend de la taille de l’entreprise et, dans certains cas, de l’affectation des versements :

- exonération pour les entreprises de moins de 50 salariés (taux à 0%)

- forfait social au taux de 20% pour l’abondement attribué dans les entreprises de 50 salariés et plus

- forfait social au taux de 10% pour l’abondement attribué en complément de la contribution des salariés à l’acquisition de titres de l’entreprise ou d’une entreprise liée

- forfait social au taux de 10% pour tout versement unilatéral de l’employeur (sans versement du bénéficiaire) destinés à l’acquisition de titres de l’entreprise

CSG-CRDS sur l’abondement

L’abondement est soumis à la contribution sociale généralisée (CSG) et à la contribution au remboursement de la dette sociale (CRDS), sans exception, au taux global de 9,7% (9,2% de CSG et 0,5% de CRDS). Seul le mode de prélèvement diffère selon la qualité du bénéficiaire (salarié ou travailleur non-salarié).

Si le bénéficiaire de l’abondement est un travailleur non-salarié (TNS), il perçoit le montant total d’abondement versé par l’entreprise brut de CSG et de CRDS, les deux contributions n’étant pas déduites. Exemple : pour 1.000 euros versés par l’entreprise, la somme investie sur PEE et/ou sur le Pereco est égale à 1.000 euros. Le TNS doit déclarer cette somme ultérieurement dans sa déclaration de revenus (volet social) et paiera la CSG-CRDS en même temps que son impôt sur le revenu.

Si le bénéficiaire de l’abondement est salarié, il perçoit un montant total d’abondement net de CSG et de CRDS, les deux contributions étant prélevées à la source par l’employeur pour le compte de la Sécurité sociale. Exemple : pour 1.000 euros versés par l’entreprise, la somme investie sur PEE et/ou sur le Pereco est égale à 903 euros, déduction faire des 97 euros de CSG-CRDS.

La tableau ci-dessous permet de visualiser le montant d’abondement net investi dans le plan d’épargne en fonction du montant de l’abondement brut payé par l’employeur :

| Abondement brut | CSG-CRDS | Abondement net |

|---|---|---|

| Source : calculs TSMF | ||

| 100 € | 9,7 € | 90,3 € |

| 150 € | 14,55 € | 135,45 € |

| 200 € | 19,40 € | 180,60 € |

| 300 € | 29,10 € | 270,90 € |

| 400 € | 38,8 € | 361,20 € |

| 500 € | 48,5 € | 451,50 € |

| 600 € | 58,2 € | 541,80 € |

| 700 € | 67,9 € | 632,10 € |

| 750 € | 72,75 € | 677,25 € |

| 800 € | 77,6 € | 722,40 € |

| 900 € | 87,3 € | 812,70 € |

| 1 000 € | 97 € | 903 € |

| 1 200 € | 116,40 € | 1 083,60 € |

| 1 500 € | 145,50 € | 1 354,50 € |

| 1 800 € | 174,60 € | 1 625,40 € |

| 2 000 € | 194 € | 1 806 € |

| 2 100 € | 203,70 € | 1 896,30 € |

| 2 250 € | 218,25 € | 2 031,75 € |

| 2 400 € | 232,80 € | 2 167,20 € |

| 2 500 € | 242,50 € | 2 257,50 € |

| 2 700 € | 261,90 € | 2 438,10 € |

| 3 000 € | 291 € | 2 709 € |

| 3 709,44 € | 359,82 € | 3 349,62 € |

| 4 200 € | 407,40 € | 3 792,60 € |

| 4 500 € | 436,50 € | 4 063,50 € |

| 4 800 € | 465,60 € | 4 334,40 € |

| 5 100 € | 494,70 € | 4 605,30 € |

| 6 000 € | 582 € | 5 418 € |

| 7 200 € | 698,40 € | 6 501,60 € |

| 7 418,88 € | 719,63 € | 6 699,25 € |

Fiscalité de l’abondement

Exonération d’IR pour le bénéficiaire

Le montant versé par l’employeur au bénéficiaire au titre de l’abondement est exonéré d’impôt sur le revenu. La somme correspondante n’est pas à déclarer et n’entre pas dans le calcul de l’impôt (revenu non imposable).

Cette exonération est valable dans la limite des plafonds légaux de versement. En cas de dépassement du plafond légal d’abondement, les sommes reçues sont soumises à l’impôt sur le revenu comme un salaire.

Versement déductible de l’IS pour l’entreprise

Pour l’entreprise qui verse de l’abondement, le montant correspondant attribué aux bénéficiaires constitue une charge déductible du bénéfice imposable, quelle que soit sa taille.

L’assiette de calcul de l’impôt sur les sociétés (IS) est donc réduite à concurrence du montant versé au titre de l’abondement.

Cumul abondement et versement volontaires déductibles ou versements retraite « Madelin » du TNS

Un salarié effectuant un versement volontaire sur son PER d’entreprise collectif, peut déclencher, si le règlement du plan le prévoit, un abondement de son employeur, tout en ayant le droit de déduire son versement au titre du Compartiment 1 du PER. Pour rappel, l’option pour la déductibilité fiscale des versements est la plus intéressante lorsque le taux marginal d’imposition du contribuable est élevé en phase de constitution de l’épargne (30%, et surtout 41% ou 45%) et lorsque, d’après les simulations effectuées, ce taux d’imposition diminue une fois à la retraite, en phase de consommation de l’épargne.

Un travailleur non-salarié ou un professionnel libéral peut effectuer un versement de type cotisation retraite « Madelin » sur son PER d’entreprise collectif pour déclencher l’abondement.

En procédant ainsi, il bénéficie :

- du montant supplémentaire versé par la société au titre de l’abondement, exonéré d’impôt sur le revenu et de toute cotisation sociale, à l’exception du forfait social pour les entreprises comptant 50 salariés ou plus

- d’un montant d’abondement brut de CSG-CRDS (100% de la somme est investie dans le PER), la CSG-CRDS étant à payer en année n+1 pour un TNS

- de la déductibilité de son versement volontaire du revenu professionnel, dans la limite des plafonds légaux.

Pour d’optimiser l’efficacité du schéma, le règlement du Pereco doit prévoir un taux d’abondement maximum (300%) et le TNS doit verser 2.512 euros, ce qui permet d’aller chercher le plafond légal d’abondement, soit 16% du plafond annuel de la Sécurité sociale (7.536 euros pour l’année 2025).