Symbole de l’instabilité fiscale, le régime d’imposition des plus-values de cession des actions et autres valeurs mobilières assimilées est complexe. Tour d’horizon de la fiscalité, des abattements applicables, des calculs et astuces à connaître pour bien remplir sa déclaration avec les formulaires 2042 et/ou 2074.

Plus-values : en attendant le nouveau régime fiscal en 2018

La fiscalité des plus-values de cession de valeurs mobilières est l’un des objets les plus mouvants du droit fiscal depuis un certain nombre d’années, généralement au gré des alternances politiques mais aussi en raison des décisions juridictionnelles. La période récente (années 2015 et 2016) n’a pas dérogé à la règle, avec une remise en cause complète du mode de calcul de la plus-value imposable, sur décision du Conseil d’Etat, qui s’impose à l’administration fiscale et à ses agents. Et la période qui s’ouvre est marquée du sceau de l’intertitude, une réforme du régime de taxation des plus-values mobilières étant prévisible en 2018, en fonction des résultats des élections présidentielle et législatives.

Remplir le volet plus-values de sa déclaration 2017 des revenus 2016 est loin d’être une partie de plaisir et ses conséquences financières peuvent être majeures. Concentration et rigueur sont donc de mise.

Fiscalité des plus-values : les grands principes

Imposition 2017 au barème de l’impôt sur le revenu

Depuis le 1er janvier 2013, les plus-values de cession de valeurs mobilières sont assujetties au barème progressif de l’impôt sur le revenu, le taux effectif d’imposition varie donc selon le total des revenus imposables du contribuable. En plus de l’impôt sur le revenu, les plus-values sont soumises aux prélèvements sociaux (CSG, CRDS, etc., soit 15,5% en tout) et, pour les contribuables percevant d’importantes rémunérations, à la contribution exceptionnelle sur les hauts revenus (CEHR, taux de 3% ou 4%).

A noter

Si les revenus sont suffisants l’année suivant la constatation de la plus-value, une fraction (5,1 points) de la CSG est déductible du revenu imposable.

Titres dans le champ du régime d’imposition des valeurs mobilières

La liste des titres visés par le régime de taxation des plus-values de cession des valeurs mobilières et droits sociaux est la suivante (sources : article 150-0 A du CGI, Bofip) :

– actions de sociétés par actions (SA, SAS)

– bons de souscription d’actions (BSA)

– droits de souscription ou d’attribution détachés des actions

– certificats d’investissement (CI) et certificats coopératifs d’investissement

– obligations, titres d’emprunt négociables

– titres participatifs

– parts sociales de SARL (société à responsabilité limitée)

– parts de l’associé unique d’une EURL (entreprise unipersonnelle à responsabilité limitée) ou d’une EARL (exploitation agricole à responsabilité limitée)

– parts sociales de SNC (société en nom collectif)

– actions de SCA (société en commandite par actions)

– parts de commandités dans les sociétés en commandite simple

Moins-values déductibles et reportables

Gérer un portefeuille d’actions en dehors d’un PEA (plan d’épargne en actions) n’a pas que des inconvénients : dans un compte-titres, il est possible d’imputer les pertes sur les gains en capital. En d’autres termes, le détenteur peut compenser moins-values et plus-values de sorte à minimiser la base imposable.

Plus précisément, il est permis :

1. D’opérer une compensation entre plus-values et moins-values réalisées au cours d’une même année,

2. Si le solde est négatif (on parle d’excédent de moins-value non imputé) de reporter cette somme sur les plus-values des 10 années suivantes. Ainsi, une perte constatée en 2016, qu’une plus-value réalisée la même année n’aura pas permis d’éponger totalement, sera imputable sur les plus-values jusqu’au 31 décembre 2025.

Attention en cas de moins-value en 2016

En cas de moins-value subie durant l’année 2016, seule cette somme est à reporter dans la case 3VH de la déclaration de revenus, qu’il s’agisse d’une moins-value sèche (en l’absence de plus-value) ou d’un solde négatif entre plus-values et moins-values. Il ne faut pas cumuler cette moins-value de l’année écoulée avec les moins-values antérieures, qui devront attendre la génération de plus-values dans le futur pour être imputées.

Diminution de la base taxable grâce à des abattements pour durée de détention

Indépendamment des moins-values, les plus-values ne sont pas forcément taxables en totalité. Tout dépend de la période durant laquelle les actions ont été détenues. Ainsi, depuis les plus-values de 2013, un mécanisme d’abattements fiscaux pour durée de détention permet de diminuer la base imposable.

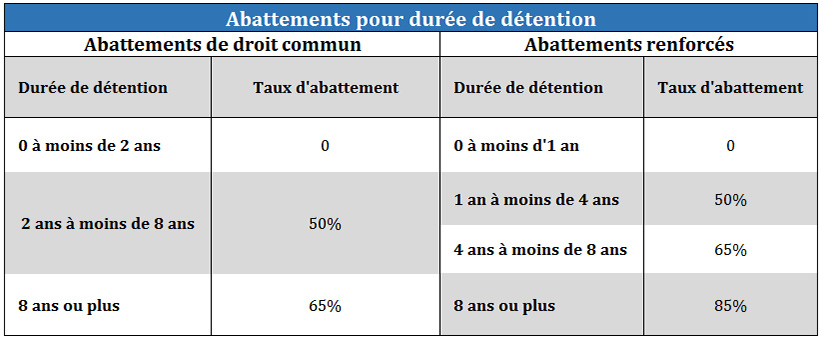

Il existe deux barèmes d’abattements :

– des abattements dits de droit commun, s’appliquant à la plupart des cas

– des abattements renforcés, applicables à quelques cas particuliers définis par le Code général des impôts (CGI).

Ces abattements concernent uniquement la plus-value soumise à l’impôt sur le revenu. Le détail des abattements pour durée de détention sont présentés dans le tableau ci-dessous.

Les prélèvements sociaux sont dus plein pot, sans abattement.

Gains exclus DE l’abattement de droit commun

La plupart des opérations de cession ou de distribution de valeurs mobilières (hors dividendes, soumis à un régime spécifiques) sont éligibles à l’abattement pour durée de détention de droit commun. Il est plus commode de répertorier celles qui n’y ont pas droit, la liste étant plus courte :

– levée de stock-options

– plus-values de cession résultant de l’exercice de BSPCE (bons de souscription de parts de créateur d’entreprise)

– plus-values de cession de BSA (bons de souscription d’actions)

– « gains d’acquisition » constatés lors de l’attribution d’actions gratuites

– clôture d’un PEA ou d’un PEA PME en plus-value avant 5 ans

– gains occasionnels réalisés sur les instruments financiers à terme

– plus-values placées en report d’imposition antérieures au 1er janvier 2000 et dont une opération a mis fin au report depuis le 1er janvier 2013

Gare aux justificatifs

Les conditions d’application de ces abattements sont strictes : sur demande des agents du fisc, le cédant devra être en mesure d’apporter la preuve de la durée de détention, du caractère continu de cette détention et du respect de l’ensemble des conditions relatives aux abattements. Il est donc nécessaire de conserver précieusement ses justificatifs bancaires pendant de longues années le cas échéant.

Nouveau mode de calcul des plus-values mobilières depuis la déclaration 2016

En 2016, la déclaration de revenus a marqué un tournant dans le calcul de la plus-value nette taxable à l’impôt sur le revenu. « Dans sa décision du 12 novembre 2015 (CE, 12 novembre 2015 n°390265), le Conseil d’Etat a pris le contrepied des positions que retenait l’administration » pour appliquer les abattements, remarque Matthieu Bultel, avocat chez Brunswick.

Précédemment, l’administration fiscale appliquait les abattements pour durée de détention aux moins-values réalisées au titre de l’année soumise à l’impôt, ce qui empêchait les porteurs de parts d’utiliser en totalité leurs pertes passées pour minorer leurs plus-values.

Désormais, et en application de la décision du Conseil d’Etat, la chronologie pour le calcul de la plus-value nette imposable est la suivante :

– 1ère étape : imputation des moins-values brutes de l’année écoulée sur les plus-values de la même année, sans appliquer aucun abattement. Si le solde est négatif, cette somme est reportable sur les plus-values des dix années suivantes

– 2ème étape : si le solde est encore positif et en présence de moins-values antérieures (aussi appelées moins-values en report), imputation de ces moins-values.

Important !

Aux étapes 1 et 2, le contribuable est libre d’imputer ces moins-values pour le montant et sur les plus-values de son choix, quelle que soit la durée de détention des titres cédés. Le contribuable « a donc intérêt à imputer ces moins-values en priorité sur les plus-values qui ne sont éligibles à aucun abattement », préconise Matthieu Bultel.

– 3ème étape : application des éventuels abattements, si le résultat est positif au termes des deux premières étapes ou si le contribuable n’a réalisé que des plus-values. Contrairement aux deux années précédentes, aucun abattement ne doit être pratiqué sur les moins-values avant détermination de la plus-value nette.

Pour l’avocat, cette méthode prônée par le Conseil d’Etat est « globalement plus intéressante que la précédente pour les contribuables, en ce qu’elle permet d’imputer des moins-values pour la totalité de leur montant et en priorité sur des plus-values non éligibles à des abattements ». Conséquence, les charges d’impôt et de prélèvements sociaux « peuvent dans une majeure partie des cas être moindres que celles qu’elles auraient été en appliquant la méthode précédente ».

Cependant, tout le monde ne sort pas forcément gagnant à l’arrivée. « Cette méthode peut paradoxalement conduire à constater des plus-values nettes imposables dans des cas où la méthode précédente aurait abouti à n’en constater aucune ou à constater des plus-values moindres », précise-t-il.

Autre conséquence induite, le stock de moins-values reportables s’épuise plus vite qu’auparavant. « L’ordre chronologique d’imputation, moins-values puis abattement, conduit mécaniquement à consommer plus rapidement des moins-values qui auraient pu être reportées en tout ou partie par application de la méthode précédente », explique-t-il.

Déclaration des plus-values

Modalités de déclaration et formulaires

Plusieurs formulaires entrent en jeu pour la déclaration des plus-values. En principe, il faut utiliser le formulaire spécifique 2074 en plus de la déclaration 2042 de base. Il existe toutefois plusieurs cas de dispense de déclaration 2074 :

1. Ventes de valeurs mobilières par le contribuable qui a en sa possession un document établi par un intermédiaire financier où figure le calcul des plus ou moins-values

2. Fermeture d’un PEA ou d’un PEA PME de moins de 5 ans, dont le teneur de compte a calculé la plus-value ou la moins-value

3. Clôture d’un PEA de plus de 5 ans en moins-value, cette dernière ayant été calculée par l’établissement teneur du plan

4. Gains sur instruments financiers à terme calculés par l’établissement teneur du compte-titres

5. Perception d’une distribution de plus-value par un fonds (Sicav, FCP), un fonds de placement immobilier (FPI) ou une société de capital-risque (SCR), dont le montant figure sur un relevé remis par l’organisme distributeur.

Chacune de ces situations est exclusive : le déclarant doit avoir réalisé une seule des opérations susmentionnées, sinon la déclaration 2074 devient obligatoire.

Deux autres cas nécessitent un imprimé spécifique :

– 2074-DIR en cas de cession de titres de la société dont le contribuable est le dirigeant à l’occasion de son départ à la retraite

– 2074-IMP en cas de vente où le cédant bénéficie du régime spécial d’imposition dit des impatriés

Moins-values n-10 : gare aux oublis

En bon actionnaire avisé, le contribuable doit s’attarder un instant sur son stock de moins-values reportables. S’il a constaté des moins-values en 2005, il vaut mieux ne pas oublier de les imputer sur les plus-values de 2015, faute de quoi il ne pourra plus les imputer plus tard. En effet, au-delà d’une période de 10 ans, les moins-values antérieures ne sont plus reportables et définitivement perdues.

Au moment d’envoyer sa déclaration, il convient d’y annexer le détail des moins-values antérieures et le détail de l’imputation des moins-values effectuées sur les plus-values de l’année. Ce pointage peut parfaitement s’effectuer sur papier libre mais l’administration fiscale recommande l’utilisation du formulaire 2074-CMV. Son emploi peut s’avérer très utile : il fait la fois office de fiche de calcul pour réaliser la compensation entre vos plus et moins-values de l’année et de fiche de suivi pour bien recenser les moins-values antérieures, année par année, sur les 10 années écoulées. Un bon moyen pour disposer d’une photographie des pertes reportables au 31 décembre.

Utilisation du formulaire de calcul 2074-ABT : vivement conseillée

Les modalités d’application des abattements pour durée de détention ayant été bouleversées, il est vivement conseillé d’employer l’imprimé 2074-ABT pour procéder à leur calcul, même si son utilisation est facultative pour la plupart des contribuables. > En savoir plus : Comment trouver son formulaire de déclaration 2074-ABT

« Pour les contribuables réalisant de nombreuses plus-values chaque année, nous recommandons généralement de remplir les imprimés 2074 et 2074-ABT – y compris lorsqu’ils sont facultatifs – car ils facilitent le suivi, avertit Matthieu Bultel. A défaut, il peut être difficile de se souvenir, quelques années plus tard, des modalités et détails de calcul de la plus-value nette reportée en case 3VG ou des abattements reportés en case 3SG de la déclaration n°2042. »

Textes fiscaux de référence (droit fiscal, doctrine fiscale)

CGI

Articles 150-0 A, 200 A, 150-0 D

Bofip (Bulletin officiel des finances publiques)

– BOI-RPPM-PVBMI-10-10-10 (plus-values réalisées en 2016)

– BOI-RPPM-PVBMI-20-30 (abattement pour durée de détention renforcé)

– BOI-RPPM-PVBMI-20-20 (abattements pour durée de détention de droit commun et en cas de départ à la retraite d’un dirigeant de PME)

À propos de l'auteur

Olivier Brunet est cofondateur de ToutSurMesFinances.com et rédacteur en chef spécialisé en placements et fiscalité des particuliers. Présent au sein du média depuis sa création, il en est l’un des piliers éditoriaux. Il analyse les stratégies d’investissement, suit les évolutions fiscales et les problématiques patrimoniales avec une vision long terme, forgée par des années de pratique et de suivi des marchés.