Comment remplir sa déclaration des revenus de 2024 ? Quelles informations faut-il vérifier ou corriger en 2025 ? Quels changements avec la déclaration automatique ? Des questions auxquelles cette notice répond, rubrique par rubrique et ligne par ligne, pour la déclaration en ligne sur impots.gouv.fr comme pour le formulaire papier 2042.

Comment remplir sa déclaration de revenus en ligne ou imprimée pour l’impôt 2025

Remplir sa déclaration papier ou en ligne : guide pas à pas

Comment remplir sa feuille d’impôts 2025 au titre des revenus 2024 ? Toutes les informations à connaître, que l’on utilise le formulaire 2042 (déclaration papier) ou la déclaration en ligne, que l’on ait des informations à ajouter ou des cases à corriger ou non… Mode d’emploi pour remplir sa déclaration aux impôts correctement et sereinement, rubrique par rubrique.

Informations à connaître avant de remplir sa déclaration 2025 des revenus 2024

Idéalement, mieux vaut réaliser une simulation d’impôt 2026 avant de remplir sa déclaration. C’est une excellente façon de s’y préparer.

Date limite de déclaration 2025

Comme chaque année, le calendrier de la déclaration de revenus change. Pour 2025, les dates limites sont les suivantes :

> Déclaration en ligne, sur le site Internet Impots.gouv.fr

- tous départements : ouverture de la déclaration en ligne le jeudi 10 avril 2025

- départements 1 à 19, résidence fiscale à l’étranger : dernier délai le 22 mai 2025

- départements 2A à 54 : dernier délai le 28 mai 2025

- départements 55 à 95 et Dom (971 à 976) : dernier délai le 5 juin 2025

À noter : c’est le département de résidence au 1er janvier 2025 qui est pris en compte pour la date limite de dépôt

Connaître le calendrier de déclaration sur Internet dans plus de 300 villes de France > Déclaration de revenus : les dates-limites par département pour 2025

> Déclaration papier avec le formulaire 2042 (feuille d’impôt vierge), le formulaire 2042 K (déclaration préremplie), ou le formulaire 2042 K AUTO (déclaration automatique) : 20 mai 2025.

Déclaration automatique des revenus

La déclaration automatique des revenus est envoyée à plus de 10 millions de contribuables par voie dématérialisée ou papier afin de simplifier leurs démarches, selon le principe « déclarer, c’est vérifier ». La déclaration est ainsi considérée comme faite sans autre action que la vérification des informations déjà connues du fisc.

S’il y a des éléments à rectifier ou à ajouter, il faut remplir une déclaration (presque) comme d’habitude, soit via la télédéclaration sur Impots.gouv.fr, soit via le formulaire 2042 K AUTO (imprimé adressé par La Poste à utiliser et à renvoyer au plus tard le mardi 20 mai.

Pour accéder au mode d’emploi de la déclaration automatique, cliquer ici

Obligation de dépôt de la déclaration sur Internet : pour qui ?

Pour toute personne équipée d’une connexion à Internet à son domicile, il est désormais obligatoire de remplir sa déclaration de revenus en ligne via le site internet Impots.gouv.fr, quel que soit le niveau de revenus. Les personnes non imposables sont également concernées.

Il est toutefois possible continuer à utiliser une déclaration papier pour les personnes qui estiment ne pas être en mesure de déclarer en ligne, sous conditions.

Certaines personnes ne peuvent pas déclarer en ligne, car le service ne le permet pas. Plus d’informations > Déclaration par internet obligatoire en 2025 des revenus 2024, pour qui ?

Papiers et justificatifs à préparer et à joindre

Pour éviter de perdre trop de temps pour remplir les cases de la feuille d’impôt ou de la déclaration en ligne, mieux vaut se munir des pièces nécessaires au bon établissement des obligations déclaratives.

Exemples de papiers à réunir pour la déclaration de revenus (liste non exhaustive) :

- dernier avis d’imposition (2024)

- relevé d’identité bancaire (RIB)

- notice d’aide à la déclaration (notice 2041 NOT 2025)

- fiche de paie de décembre 2024

- attestation fiscale 2024 de la caisse de retraite de base (Cnav, Carsat) ou complémentaire (Agirc-Arrco pour les salariés du privé)

- relevé d’indemnités journalières suite à un arrêt maladie

- IFU (imprimé fiscal unique) envoyé par la banque, la compagnie d’assurance, le courtier en ligne ou la plateforme de financement participatif lorsqu’on effectue des placements financiers

- factures de frais de garde d’enfant

- attestation fiscale 2024 pour les frais de garde d’enfant et/ou les services à la personne (adressée par Pajemploi ou l’organisme en charge de la garde)

- reçus de dons à des organismes d’intérêt général.

À noter : les justificatifs ne sont pas à joindre, sauf mentions expresses, état détaillé des dépenses en cas d’option pour les frais réels et pièces justificatives en cas d’investissement locatif de type Pinel.

En savoir plus > Déclaration de revenus 2025 : les documents et informations à avoir sous la main

Défiscalisation, dons, IFI… Ne pas oublier les déclarations annexes

En fonction de sa situation ou des opérations réalisées en 2024, chaque contribuable peut être conduit à devoir remplir des formulaires de déclaration supplémentaires. Quelques exemples :

- Formulaire 2042 RICI : réductions d’impôt et crédits d’impôt

- Formulaire 2042 C : revenus complémentaires (immobilier locatif, investissement dans les PME et start-up, etc.)

- Formulaire 2042 C PRO : revenus des TNS (travailleurs non-salariées

- Formulaire 2042 IFI

- Formulaire de déclaration 2074 : déclaration des plus-values et moins-values mobilières enregistrées en 2024

Mon état civil (page 1 du formulaire 2042)

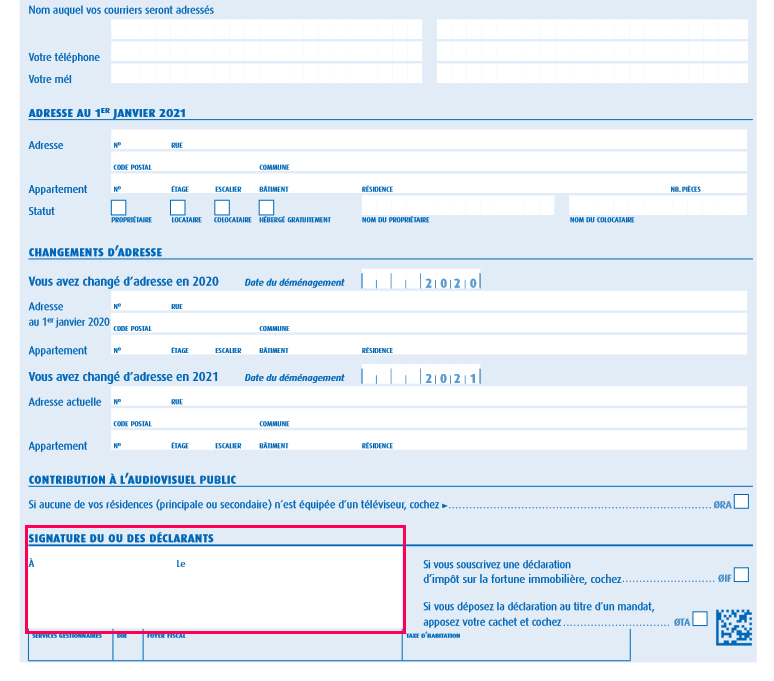

Changement d’adresse en 2024 ou 2025 ?

Première démarche à effectuer, en page 1 sur son formulaire papier mais également sur le site impots.gouv.fr, regarder attentivement les informations relatives à son état civil. Tout déménagement qui a eu lieu en 2024 doit ainsi être signalé sur la déclaration papier ou en ligne dans la rubrique « Changement d’adresse », si cela n’a pas déjà été fait auparavant. Si la nouvelle adresse est effective en 2025, il faut également le préciser. > Plus d’infos : Comment déclarer un changement d’adresse aux impôts en ligne, par courrier

Erreur sur l’état civil de la personne ?

Si le formulaire 2042 K pré-rempli ou 2042 K AUTO (déclaration automatique) comporte certaines erreurs sur le nom de naissance ou celui de l’éventuel conjoint pour un couple marié ou pacsé, il convient de corriger les éléments incorrects sur la déclaration papier dans les espaces prévus à cet effet. L’administration recommande de transmettre un justificatif d’identité à son centre des finances publiques.

Redevance TV : disparition de la rubrique

Avec la suppression de contribution à l’audiovisuel public (CAP), l’ex-redevance TV, la case ØRA, sur la première page du formulaire papier et dans la partie « Contribution à l’audiovisuel public » pour la déclaration en ligne, a disparu l’année dernière. Jusqu’en 2022, il était impératif de la cocher quand on ne possédait pas de téléviseur, car par défaut, le fisc considérait que tout contribuable en détenait.

Déclaration en ligne obligatoire

Les contribuables n’ont d’autre choix que de déclarer sur Internet. Une obligation qui concerne tous les foyers fiscaux équipés d’un accès à Internet, quel que soit leur revenu fiscal de référence.

Si, toutefois, un contribuable estime ne pas être en mesure de le faire, il est toujours possible d’utiliser le formulaire 2042 (feuille d’impôt papier).

Faut-il signer sa déclaration de revenu, comment faire ?

Tellement évident, et pourtant. Pour la déclaration en ligne, la signature s’effectue une fois toutes les informations renseignées, à la fin de la procédure de déclaration en ligne. Sans cette signature électronique (signature dématérialisée), la déclaration n’est pas validée ; elle ne peut pas être prise en compte par l’administration fiscale comme étant effectuée.

Pour éviter tout oubli, l’administration rappelle au contribuable qu’il doit signer sa déclaration en ligne, à l’aide du message d’avertissement suivant à la page « Résumé de votre déclaration » : « Votre déclaration en ligne n’est pas terminée. Vous devez la signer en cliquant sur le bouton en bas de cet écran ».

En cas de déclaration papier vierge ou préremplie, il faut signer à la main dans le cadre prévu à cet effet, à la dernière rubrique de la première page du formulaire 2042. Le fisc demande une signature manuscrite par le, ou les déclarants si le foyer fiscal est composé d’au moins deux adultes.

Mon foyer fiscal (page 2 de la déclaration)

Cette première étape terminée, vous pouvez vous attaquer à la composition du foyer fiscal. Cette partie est fondamentale car elle sert de base à la détermination du nombre de parts fiscales et donc, in fine, au calcul de l’impôt.

Situation maritale et changement de situation

Suis-je marié, divorcé, veuf, célibataire… ? Sur le formulaire papier, il est nécessaire de vérifier ces informations dans les cases prévues à cet effet :

- case M pour marié

- case C pour célibataire

- case O pour Pacsé

- case D pour divorcé ou séparé

- case V pour veuf ou veuve > Plus de détails : déclaration après un décès en 2024

En cas de mariage, de divorce, de rupture de Pacs ou de décès en 2024, le signaler à l’administration fiscale n’est pas une option. Ce changement de situation est à renseigner :

- déclaration papier : en page 2, rubrique « Date des changements en 2024 »

- déclaration en ligne : toute modification éventuelle de la situation familiale est demandée préalablement, dès que l’on commence les démarches de déclaration. Attention : en cas d’erreur, il faudra remplir intégralement une nouvelle déclaration papier pour apporter les corrections nécessaires. Il faudra alors ajouter le numéro fiscal du nouveau conjoint en cas de mariage ou Pacs en 2024.

Demi-parts de quotient familial

Certains contribuables ont tout intérêt à vérifier que les éléments relatifs à une éventuelle demi-part fiscale supplémentaire (pension d’invalidité, titulaire de la carte du combattant, …) sont corrects. Cela leur permet de bénéficier d’un calcul de l’impôt automatiquement plus favorable, s’ils y ont droit bien sûr.

Toutes les informations détaillées >> Demi-part fiscale : qui a droit à une demi-part supplémentaire en 2024

Pour informer l’administration à ce sujet, il faut se rendre à la partie « Situations pouvant donner droit à une demi-part supplémentaire » dans la rubrique A / Situation du foyer fiscal en 2024 sur la déclaration papier, en page 2. La démarche est identique sur impots.gouv.fr.

Parent isolé et personnes à charge en 2024

Quand on est parent isolé, c’est-à-dire célibataire vivant seul avec un ou plusieurs enfants, le préciser en case T de la déclaration de la déclaration permettra d’obtenir une majoration du nombre de parts de quotient familial, et par ce biais une diminution d’impôt. Même principe :

- pour les enfants à charge, en totalité (cases F et G)

- pour les enfants en résidence alternée ou à charge partagée (cases H et I)

- pour les personnes invalides vivant au domicile du contribuable (case R).

Pour les personnes et enfants à charge, il n’y a pas d’ordre (chronologique ou alphabétique) particulier à respecter.

De même, le rattachement d’enfants majeurs doit être indiqué sur la même page dans les cases J ou N.

État civil des enfants mineurs

L’état civil des enfants à charge mineurs doit être renseigné après la case F. Cette obligation, qui incombe aux contribuables parents, exige de donner ou vérifier ces renseignements pour la déclaration 2025, pour enfant tout né du 1er janvier 2006 au 31 décembre 2024.

Précisément, il faut indiquer leur :

- nom, prénom

- date de naissance

- lieu de naissance

En principe, ces informations sont déjà préremplies dans la déclaration en ligne. Si une erreur est constatée, il faut contacter son centre des finances publiques ou son service des impôts des particuliers (SIP).

Ces renseignements supplémentaires sont aussi à mentionner :

- pour les enfants mineurs à charge en résidence alternée (en cas de garde alternée) à la case H

- pour les enfants handicapés quel que soit leur âge, titulaire de la carte d’invalidité ou CMI invalidité (case G)

- pour les autres personnes invalides vivant sous le toit du contribuable (case R)

En présence d’enfants en résidence alternée ou à charge partagée, il convient de renseigner le nom et l’adresse de l’autre parent.

Coordonnées bancaires : numéros BIC et IBAN, RIB à joindre

Il est obligatoire d’indiquer ses coordonnées bancaires (numéros BIC et IBAN) sur le formulaire papier depuis 2017. Lorsque les informations pré-remplies sont inexactes (par exemple pour les personnes qui ont déjà rempli de telles informations par le passé pour bénéficier d’un crédit d’impôt) notamment après un changement de banque, il faut joindre un relevé d’identité bancaire (RIB) à la déclaration. Plus de détails > Impôt sur le revenu : la déclaration des coordonnées bancaires obligatoire

Par ailleurs, pour les contribuables qui déclarent en ligne, en plus des rubriques pré-remplies par l’administration fiscale comme chaque année, le fisc a prévu que les rubriques que le contribuable a remplies ou utilisées l’année précédente apparaissent automatiquement. « Ces rubriques supplémentaires sont présentées vides, il vous suffit de les remplir du nouveau montant », indique le fisc.

Autre possibilité pour les télédéclarants, la possibilité de mettre à jour les informations concernant les personnes à charge, y compris pour le rattachement des enfants majeurs au foyer fiscal.

Déclaration de mes revenus imposables 2024 (page 3)

Il faut vérifier le montant de la retenue à la source de 2024 (prélèvement à la source par un tiers collecteur) prélevée sur les salaires, les pensions de retraite, les indemnités journalières versées par la CPAM et les allocation chômage versées par Pôle emploi.

Rubrique Traitements, salaires

Une fois les informations de base contrôlées, passons à la partie chiffrée de la déclaration. En page 3 du formulaire papier, dans la partie « Traitements, salaires, pensions, rentes », et en étape 3 sur impots.gouv.fr, il faut valider ou corriger les montants pré-remplis par l’administration fiscale. Pour la déclaration en ligne, il faut sélectionner soi-même les rubriques que l’on désire faire apparaître à l’écran. Plusieurs catégories sont précisées : Revenus, charges, divers, IFI (impôt sur la fortune immobilière).

Sur le formulaire papier, il s’agit dans un premier temps de vérifier :

- ses revenus d’activité comme les salaires, en cases 1AJ et/ou 1BJ (1CJ et 1DJ pour les personnes à charge)

- ses autres revenus imposables (chômage, préretraite) en cases 1AP à 1DP.

Dans la déclaration préremplie (papier ou en ligne), ce sont les revenus d’activité salariée connus qui sont renseignés. Les montants préremplis doivent être vérifiés en les comparant aux sommes figurant sur le bulletin de salaire de décembre 2024.

Des cellules supplémentaires sont prévues pour préciser le montant correct en cas d’erreur. Sur impots.gouv.fr, la démarche est identique sur la page « Traitements et salaires ». S’agissant des indemnités de licenciement, les modalités de déclaration et d’imposition peuvent varier d’une situation à l’autre. > Tous les détails : Impôt 2025 : déclaration et indemnité de rupture de contrat de travail

Pour s’assurer de l’exactitude de ces informations, il faut consulter l’attestation fiscale remise par son employeur ou la fiche de paie de décembre et le montant imposable ou net imposable indiqué en bas de page (à ne pas confondre avec le net à payer).

Cette année, il faut être vigilant quand on a reçu la prime de partage de la valeur exonérée (qui a remplacé la prime Macron) : celle-ci n’est pas imposable dans la limite de 3.000 euros (ou de 6.000 euros sous conditions) dans une PME de moins de 50 salariés. Il faut donc vérifier si son montant n’a pas été ajouté aux revenus imposables case 1AJ à case 1FJ. Il faut en outre la déclarer le montant perçu :

- 1AD à 1DD

- cocher les cases 1AV à 1FV pour les personnes ayant touché une prime entre 3.000 et 6.000 euros (donc bénéficiant de la majoration du seuil d’exonération à 6.000 euros)

Attention ! Pour les contribuables qui ne demandent pas la déduction des frais réels, il ne faut pas appliquer la déduction fiscale de 10% au titre des frais professionnels, c’est le fisc qui la calcule automatiquement.

L’option pour les frais réels se demande également dans cette rubrique, en cases 1AK et 1BK pour les déclarants 1 et 2 (1CK à FK pour les personnes à charge). En ligne, elle se fait toujours sur la page « Traitements et salaires » qui récapitule l’ensemble des revenus d’activité perçus. > Aide au calcul Frais réels : comment calculer la déduction des frais de repas et des frais kilométriques

Bon à savoir : une aide au calcul des frais réels est intégrée à la déclaration en ligne. Le contribuable doit alors renseigner le type de son véhicule, sa puissance administrative et le nombre de kilomètres parcourus à titre professionnel. Le calcul se fait ensuite automatiquement.

Heures supplémentaires et jours RTT exonérés

Non imposables dans la limite de 7.500 euros par an, les heures supplémentaires sont tout de même à déclarer, même si elles n’entrent pas dans le calcul de l’impôt. Elles sont prises en compte dans le calcul du revenu fiscal de référence (qui sert à calculer le tarif des cantines scolaires ou le droit à certaines prestations et aides sociales nationales et/ou locales).

La déclaration correspondants s’effectue cases 1GH à 1JH (montant perçu au titre des heures supplémentaires exonérées à renseigner, pas le nombre d’heures).

Pour plus de précisions, cliquer ici

Attention ! Les rémunérations perçues au titre de jours de repos ou de RTT monétisés (exonérées dans la limite annuelle de 7.500 euros par salarié) sont également à déclarer cases 1GH à 1JH.

Chômage partiel : dans quelle case déclarer les allocations et indemnités ?

Les allocations de chômage partiel perçues par le salarié sont à déclarer sur la même ligne que les salaires, intitulée « Traitements et salaires », correspondant aux cases :

- 1AJ pour le déclarant 1

- 1BJ pour le déclarant 2

- 1CJ pour la première personne à charge

- 1DJ pour la deuxième personne à charge

- 1EJ pour la troisième personne à charge

- 1FJ pour les autres personnes à charge

Les sommes à déclarer ou à vérifier ici correspondent aux allocations suivantes versées par l’employeur et/ou par l’État français :

- allocation spécifique de chômage partiel

- indemnité conventionnelle complémentaire de chômage partiel

- allocation complémentaire au titre de la rémunération mensuelle minimale (de sorte que les personnes concernées aient la garantie de percevoir une somme égale au Smic)

Abattement forfaitaire des journalistes et des assistants maternels

Les journalistes ont, depuis 2017, une case spécifique à remplir : la case 1GA (déclarant 1) ou 1HA (déclarant 2) et/ou le cas échéant 1IA, 1JA, 1KA ou 1LA (pour les personnes à charge) qui correspond au montant de l’abattement de 7.650 euros accordé aux journalistes et professionnels de la presse assimilés (photographes, directeurs de journaux, critiques dramatiques et musicaux).

Toutefois, comme les années précédentes, le montant du salaire à remplir aux lignes 1AJ à 1DJ doit être déclaré après déduction de l’abattement (exemple : déclarer un revenu de 40.000 euros si le revenu imposable est égal à 47.650 euros en bas du bulletin de salaire de décembre 2024). Plus de détails > Comment déclarer ses revenus de journaliste

Cette exonération partielle de la rémunération des journalistes est, depuis 2020, soumise à condition de ressources : elle s’applique uniquement aux journalistes dont le revenu brut annuel n’excède pas 93.510 euros. Au-delà, la rémunération est pleinement imposable, sans abattement fiscal spécifique : dans ce cas on ne doit pas déduire l’abattement spécifique de 7.650 euros.

Cette case 1GA est également à remplir pour les assistantes et assistants maternels ainsi que les assistants familiaux qui bénéficient d’un abattement fiscal au titre des frais engagés dans l’intérêt des enfants dont ils ont la garde.

Rubrique Pensions et rentes

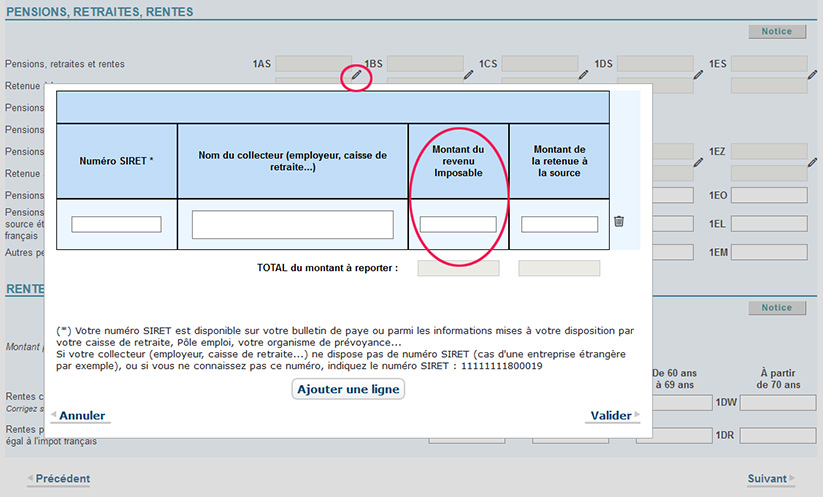

Et pour les retraités ? Le principe est le même que pour les actifs. Ils doivent vérifier leurs pensions, retraites et rentes dans les cases 1AS et 1BS (1CS à 1FS pour les personnes à charge).

Les pensions d’invalidité ainsi que les pensions alimentaires doivent être contrôlées sur le formulaire papier et la déclaration en ligne. Ici encore, des cellules sont prévues pour apporter d’éventuelles corrections.

Afin de s’assurer que les montants inscrits sont les bons, rendez-vous sur le site de votre/vos caisse(s) de retraite pour comparer les cases pré-remplies avec les sommes figurant sur l’attestation envoyée par le ou les organismes payeurs de la pension.

Revenus, retenue à la source, quel montant reporter / vérifier sur la déclaration ?

Quel montant vérifier, corriger ou reporter sur la déclaration de revenus ?

Pour un(e) salarié(e), la somme à inscrire, à corriger ou à vérifier sur la déclaration pour s’assurer que la case préremplie est exacte est le Net imposable situé en bas de la fiche de paie de décembre 2024. Ensuite, la somme doit être inscrite (ou corrigée) à la rubrique TRAITEMENTS, SALAIRES :

- case 1AJ pour le déclarant 1

- case 1BJ pour le déclarant 2

- case 1CJ pour la personne à charge n°1

- case 1DJ pour la personne à charge n°2

Pour un(e) retraité(e), la somme à inscrire, à corriger ou à vérifier sur la déclaration pour s’assurer que la case préremplie est exacte est le Montant net imposable figurant sur l’attestation fiscale. Ensuite, la somme doit être inscrite (ou corrigée) à la rubrique PENSIONS, RETRAITES, RENTES :

- case 1AS pour le déclarant 1

- case 1BS pour le déclarant 2

- case 1CS pour la personne à charge n°1

- case 1DS pour la personne à charge n°2

En cas de déclaration en ligne, l’ajout ou la correction du revenu s’effectue en cliquant sur le petit crayon situé dans l’angle en haut à droite de chaque case grisée. Une fenêtre s’ouvre alors, où il faut remplir le numéro Siret de l’organisme payeur, son nom (nom du collecteur), le montant du revenu imposable et le montant de la retenue à la source :

Pour la ligne retenue à la source, la somme préremplie dans la déclaration correspond au cumul annuel de prélèvement à la source prélevé en 2024 pour le compte de l’État sur la fiche de paie ou la pension de retraite.

Comment vérifier le montant correspondant ? La marche à suivre est la suivante (opération à effectuer individuellement pour chaque déclarant) :

- se rendre dans la rubrique Prélèvement à la source dans votre espace particulier Impots.gouv.fr

- cliquer sur « Consulter l’historique de tous vos prélèvements »

- cliquer sur 2024

- ne laisser en vert que la coche « Afficher les retenues par les collecteurs »

- Vérifier le Total prélevé sur l’année (somme en euros figurant en haut à droite du tableau récapitulatif des prélèvements)

Le total de l’addition doit être à la somme préremplie à la ligne « Retenue à la source ». Si la somme ne correspond pas, il ne faut pas hésiter à contacter son service des impôts via la messagerie sécurisée accessible depuis votre espace particulier.

Les revenus tirés de mes placements financiers : PFU ou option

Déclaration des revenus de capitaux mobiliers (RCM) et flat tax

La rubrique liée aux revenus de placements correspond au cadre n°2 du formulaire 2042, dénommé « Revenus des valeurs et capitaux mobiliers » dans la déclaration en ligne comme sur l’imprimé papier. Cette rubrique concerne la déclaration des revenus de placements soumis à l’impôt :

- intérêts des livrets bancaires imposables

- gains lors d’un rachat de contrat d’assurance vie et/ou de capitalisation

- dividendes d’actions

- coupons d’obligations, principalement.

L’administration fiscale parle également de revenus de capitaux mobiliers (RCM).

Pour chacun des champs de cette catégorie de revenus, il faut déclarer le cumul des revenus perçus par le foyer fiscal (pas d’individualisation entre les différents déclarants et personnes à charge).

Les modalités de déclaration, vigueur depuis l’instauration du prélèvement forfaitaire unique de 30% sur les revenus du capital (aussi appelé flat tax ou PFU) au 1er janvier 2018, sont toujours en place en 2024.

Toutes les cases de cette rubrique sont en principe pré-remplies du montant des revenus de placements perçus en 2024 par le contribuable et son conjoint, à quelques exceptions près comme la case 2CA.

Pour vérifier les montants pré-remplis, il faut se munir de l’imprimé fiscal unique (IFU), un récapitulatif envoyé par l’établissement financier teneur de compte (banque, banque privée, compagnie d’assurance) qui compile l’ensemble des revenus financiers perçus pendant l’année civile. Pour s’assurer que les sommes correspondent bien à la réalité, il convient également de consulter ses relevés papiers ou en ligne, les IFU comportant parfois des erreurs.

L’IFU sert également de justificatif fiscal qu’il est nécessaire de conserver pendant plusieurs années (3 ans et demi), pour présentation sur demande d’un agent des impôts souhaitant procéder à des vérifications.

Dividendes d’actions

La case 2DC correspond au montant des dividendes d’actions ou des rémunérations de parts sociales (notamment les parts sociales de banques coopératives perçus en 2024 : caisses locales du Crédit Agricole, Banques populaires, Crédit Coopératif, Crédit Mutuel) qui sont logées sur un compte titres ordinaire (CTO) ou compte d’instruments financiers (CIF). En principe, les dividendes tirés de valeurs placées dans un PEA (plan d’épargne en actions) n’ont pas à être déclarés, sauf cas particulier.

La case est à remplir quel que soit le pourcentage du capital détenu dans la société distributrice : un petit porteur d’une société cotée du CAC 40 est à ce titre traité de la même façon qu’un entrepreneur détenant la totalité son entreprise.

Il faut déclarer le montant brut du dividende ou du revenu assimilé case 2DC (sans déduire l’abattement éventuel).

Par défaut, c’est le PFU qui s’applique aux dividendes. Les sommes déclarées ouvrent droit à un abattement fiscal de 40%, appliqué automatiquement par le fisc en cas d’option pour l’imposition au barème progressif de l’impôt sur le revenu. Grâce à cet abattement, un dividende brut de 100 n’est imposable qu’à hauteur de 60. Attention, le contribuable ne doit pas déduire l’abattement lui-même : dans ce cas, le montant imposable serait artificiellement minoré.

Les SIIC font cases à part

En revanche, les détenteurs de parts de foncières cotées ayant opté pour le statut de SIIC (société d’investissement immobilier cotée) ne doivent pas être surpris si leurs dividendes ne sont pas pris en compte : ils ne bénéficient plus de l’abattement depuis 2011. Voir case 2TS.

Astuce : déduire ses droits de garde ou frais de garde

Les détenteurs d’un portefeuille d’actions le savent bien s’il n’est pas tenu dans une banque en ligne : la plupart des banques prélèvent des frais annuels de tenue de compte, appelés droits de garde ou frais de garde. Ce coût peut faire l’objet d’une déduction fiscale spécifique au titre des « dépenses engagées pour l’acquisition du revenu ». Il faut inscrire ces frais manuellement dans la case 2CA « frais et charges déductibles ». Ils seront déduits après application de l’abattement de 40%.

Attention ! En cas d’imposition à la flat tax, les frais de garde ne sont pas déductibles.

Retraits sur une assurance vie au-delà de 8 ans

L’un des principaux attraits de l’assurance vie s’explique par une fiscalité allégée au-delà de 8 ans. Depuis l’entrée en vigueur de la flat tax, de nouvelles cases sont à remplir.

En cas de retrait (le terme exact est rachat) postérieur au huitième anniversaire de la souscription, il convient de distinguer les produits (gains) des contrats d’assurance vie perçus en fonction de la date des versements effectués (avant ou à compter du 27 septembre 2017).

Pour les gains tirés de versements effectués avant le 27 septembre 2017, il faut vérifier les cases :

- 2DH « Produits soumis au prélèvement libératoire » de 7,5%

- et 2CH « autres produits ».

Le chiffre de la case 2DH n’est pas imposable puisqu’il a donné lieu à un prélèvement forfaitaire de 7,5% libératoire de l’impôt, retenu à la source au moment du rachat si le détenteur du contrat a choisi cette modalité d’imposition (sur option). Cette case sert au fisc pour déterminer le revenu fiscal de référence (RFR).

La case 2CH concerne les personnes qui ont choisi d’intégrer leurs intérêts ou plus-values à leur revenu imposable (modalités d’imposition par défaut, en l’absence de demande de l’assuré à sa compagnie au moment du rachat).

Pour les gains tirés de versements effectués depuis le 27 septembre 2017, il faut les compiler case 2UU (somme des cases 2VV et 2WW).

Ensuite, il faut distinguer :

- les gains imposables au PFU (soit 12,8%) : case 2WW (si primes versées supérieures à 150.000 euros)

- et les gains soumis au taux de 7,5% : case 2VV (en cas de cumul de versements inférieur à 150.000 euros)

Les gains en question sont taxés au barème progressif de l’impôt sur le revenu quand on coche la case 2OP.

Ces cases servent également à l’attribution d’un abattement sur les gains d’une assurance vie d’un montant :

- de 4.600 euros pour une personne seule

- ou de 9.200 euros pour un couple.

Ces abattements permettent d’être d’exempté d’impôt sur le revenu sur les sommes concernées jusqu’à l’atteinte de ces montants de 4.600 ou 9.200 euros. Attention, il ne faut pas appliquer l’abattement soi-même en le déduisant du montant déclaré : c’est l’administration fiscale qui s’en occupe au moment de calculer l’impôt.

Bon à savoir

Si le total de la case 2CH est nul (aucun revenu déclaré) ou inférieur au montant de l’abattement (4.600 ou 9.200 euros), le solde non utilisé est pris en compte par le fisc pour calculer une restitution sous la forme d’un crédit d’impôt, sur les sommes qui n’auraient pas dû être soumises au prélèvement forfaitaire libératoire (PFL) de 7,5% (correspondant aux revenus déclarés case 2DH).

Retraits sur une assurance vie de 0 à 8 ans

Les modalités de déclaration en cas de dénouement du contrat ou de rachat partiel effectué avant le huitième anniversaire de la souscription ont changé en 2019. Ces modalités ont été conservées dans la déclaration 2025.

Auparavant, les sommes étaient à déclarer soit en case 2TS (en cas d’incorporation des gains au revenu imposable), soit en case 2EE (en cas d’option pour le PFL). Dans ce dernier cas, les revenus étaient déjà été imposés en fonction de la durée de détention. Ces montants n’ouvrent droit à aucun abattement fiscal.

Désormais, il faut distinguer :

- les gains issus de versements effectués depuis le 27 septembre 2017 : case 2ZZ

- les gains issus de versements effectués avant le 27 septembre 2017 : case 2XX (si option pour le prélèvement forfaitaire libératoire de 15% ou 35% selon la date de souscription) ou case 2YY

En principe, toutes ces informations figurent dans l’imprimé fiscal unique (IFU) adressé par la compagnie d’assurance vie pour aider le titulaire du contrat d’assurance vie à remplir sa déclaration.

A noter sur les revenus sans abattement

En plus des produits d’assurance vie de moins de 8 ans non soumis au PFL, le contribuable doit en fonction de sa situation ajouter au montant porté à la case 2TS les jetons de présence perçus par les membres du conseil d’administration ou du conseil de surveillance de sociétés ainsi que les dividendes de foncières cotées de type SIIC.

Intérêts de livrets et autres placements à revenus fixes

La case 2TR « Intérêts et autres produits de placement à revenu fixe » concerne tous les foyers détenteurs de livrets bancaires soumis à l’impôt ou livrets B, de dépôts et comptes à terme (DAT, CAT), mais également divers placements dits à revenus fixes :

- Coupons d’obligations

- Coupons d’emprunts d’État ;

- Intérêts de bons de caisse ;

- Revenus de titres d’emprunt négociables sur un marché réglementé (billets de trésorerie, certificats de dépôts, etc.) ;

- Intérêts 2024 d’un plan d’épargne logement (PEL) ouvert depuis plus de 12 ans ou depuis le 1er janvier 2018.

Tous ces revenus sont en principe pré-remplis, ligne 2TR.

Financement participatif en prêts

En revanche, la ligne 2TT (intérêts des prêts participatifs ou de minibons) n’est pas pré-remplie. Elle concerne les intérêts d’emprunt d’entreprises financées via le financement participatif ou crowdlending. Si le montant des intérêts perçus en 2024 à ce titre a été pré-rempli ligne 2TR, il faut les déduire de ce montant et l’inscrire sur la ligne spécifique 2TT. En cas de perte liée au non-remboursement sur un ou plusieurs prêts, le montant du capital non-remboursé et non-imputé doit être déclaré :

- dans la case 2TU pour les pertes nettes provenant de l’année 2020

- dans la case 2TV pour les pertes nettes 2021

- dans la case 2TW pour les pertes nettes 2022

- dans la case 2TX pour les pertes nettes 2023

- dans la case 2TY pour les pertes nettes 2024

Plus-values de cession : PFU ou imposition au barème

Les plus-values de cession de valeurs mobilières sont, au même titre que les revenus de capitaux mobiliers ou RCM (intérêts, dividendes), concernées par l’entrée en vigueur de la flat tax depuis la déclaration 2019.

Ainsi, par défaut, les plus-values de cession de valeurs mobilières réalisées à compter de cette même date sont soumises à un prélèvement forfaitaire unique (PFU) de 12,8% quelle que soit la tranche d’imposition du contribuable. A ce PFU s’ajoutent les prélèvements sociaux de 17,2% soit, au total, un taux global de 30%.

Ce mode d’imposition est facultatif. Il est possible d’opter, dans la déclaration de revenus, pour une imposition globale des revenus financiers et plus-values au barème progressif de l’impôt sur le revenu, si ce choix est plus favorable au contribuable. L’exercice de cette option intervenant a posteriori (tous les revenus ont déjà été perçus), il est possible d’effectuer différent calculs préalables avant de faire le choix le plus intéressant, qui varie d’un contribuable à l’autre.

Depuis la déclaration 2020, l’administration fiscale informe en fin de déclaration en ligne, pour ceux qui ne l’ont pas choisie, si l’option pour l’imposition au barème de l’ensemble des revenus de capitaux mobiliers et plus-values mobilières est plus favorable que l’imposition au PFU. Si tel est le cas, il est possible de modifier sa déclaration en ligne pour bénéficier de cette fiscalité plus favorable.

L’option pour l’imposition au barème de l’IR s’exerce en cochant la case 2OP.

Plus-values de cession de valeurs mobilières au barème

Impacts de l’imposition au barème progressif

En cas de case 2OP cochée (option pour la non-application de la flat tax), les plus-values de cession de valeurs mobilières sont soumises au barème progressif de l’impôt sur le revenu. Le niveau effectif d’imposition varie donc d’un contribuable à l’autre, en fonction de l’ensemble de ses revenus imposables. A l’impôt sur le revenu s’ajoutent les prélèvements sociaux (au taux global de 17,2% applicable rétroactivement) et, au-delà de certains seuils, la contribution exceptionnelle sur les hauts revenus (taux de 3% ou 4%). Enfin, une partie de la CSG (6,8 points) est déductible des revenus de l’année suivante, soit sur les revenus 2025, sous conditions.

Pour inciter les investisseurs à conserver leurs titres à moyen-long terme, le code général des impôts prévoit des abattements qui varient selon la durée de détention des titres cédés. Ainsi, la base imposable est réduite, ce qui permet d’alléger le niveau global d’imposition. Ces abattements s’appliquent pour le calcul de l’impôt sur le revenu au barème (et non au PFU), mais pas aux prélèvements sociaux.

Les abattements fiscaux suivants sont à déclarer dans le cadre 3 PLUS-VALUES ET GAINS DIVERS du formulaire 2042 C.

Abattement pour durée de détention de droit commun

En règle générale, les plus-values de cession de titres acquis avant le 1er janvier 2018 peuvent être réduites d’un abattement pour durée de détention égal à :

- 50% si les titres sont détenus depuis au moins 2 ans et moins de 8 ans ;

- 65% si les titres sont détenus depuis au moins 8 ans.

Avant deux ans, la plus-value est imposable intégralement.

Sont notamment éligibles à l’abattement les cessions, annulations, remboursements et rachats d’actions et de parts de sociétés françaises ou étrangères, les compléments de prix perçus en vertu d’une clause dite « d’earn out », les ventes de parts d’OPC (fonds de type Sicav et FCP), dont l’actif est composé à plus de 75% d’actions ou titres assimilés.

Le cédant est tenu de déclarer le montant de l’abattement fiscal correspondant en case 3SG, le montant de la plus-value avant abattement devant être déclaré case 3VG.

Abattement pour durée de détention renforcé

La plus-value de cession de titres acquis avant le 1er janvier 2018 peut bénéficier, sous conditions, d’un abattement à taux majoré dans trois cas de figure :

- Cession de titres de PME de moins de dix ans au moment de l’acquisition ou de la souscription des titres,

- Cession de titres réalisée par un dirigeant de PME faisant valoir ses droits à la retraite,

- Cession intrafamiliale des titres, où l’acquéreur est un membre du groupe familial : conjoint du cédant, ascendants et descendants, frères et sœurs.

Cet abattement pour durée de détention renforcé atteint :

- 50% si les titres sont détenus depuis au moins 1 ans et moins de 4 ans ;

- 65% si les titres sont détenus depuis au moins 4 ans et moins de 8 ans ;

- 85% si les titres sont détenus depuis 8 ans ou plus.

Le montant de l’abattement renforcé appliqué sur les plus-values est à déclarer case 3SL de la déclaration. Attention, dès lors que le contribuable bénéficie de tels abattements, il est tenu de remplir une déclaration annexe (2074 ou 2074-DIR). Le montant de la plus-value avant abattement doit être déclaré case 3UA.

En cas de déclaration en ligne, pour faciliter l’accès aux formulaires de déclarations annexes, l’internaute peut cliquer sur le bouton « Déclarations annexes » en haut à gauche de l’écran afin de revenir plus facilement sur la page où se trouvent les formulaires annexes.

Il est désormais immédiatement visible sans avoir besoin de recourir au défilement d’écran

Attention pour la prise en compte de l’abattement pour durée de détention !

En vertu d’un arrêt du Conseil d’État du 12 novembre 2015, l’abattement pour durée de détention n’est applicable qu’aux plus-values. En d’autres termes, il ne s’impute pas aux moins-values, celles-ci peuvent donc être utilisées pleinement pour effacer tout ou partie des plus-values. En conséquence, l’administration fiscale a décidé d’appliquer cette jurisprudence aux plus et moins-values intervenues depuis le 1er janvier 2015.

Il en résulte que le contribuable doit d’abord compenser ses plus-values et ses moins-values (de l’année et moins-values antérieures reportables), puis appliquer au solde – l’éventuelle plus-value restante – l’abattement pour durée de détention. Cette compensation peut s’effectuer au moyen du formulaire 2074-CMV. Il est téléchargeable au format PDF dans le moteur de recherche de formulaires et accessible dans la déclaration en ligne en cochant la case permettant de l’appeler.

En principe, les contribuables qui procèdent à des ventes de titres, valeurs mobilières et droits sociaux (actions, parts de fondateurs, parts bénéficiaires, parts sociales) sont dans l’obligation de remplir l’année qui suit une déclaration spécifique des plus ou moins-values au moyen du formulaire 2074, à joindre en annexe de la déclaration de revenus.

Toutefois, il est possible d’y déroger dans un certain nombre de cas. Ce qui donne lieu à une déclaration simplifiée dans la déclaration de revenus imprimée (cadre 3 de l’imprimé 2042 et éventuellement 2042 C) ou en ligne.

Dispense de la déclaration des plus-values annexe 2074

Plusieurs cas de figure permettent de remplir une déclaration des plus-values simplifiée. Il faut avoir réalisé uniquement l’une des cinq opérations suivantes durant l’année écoulée :

- Réalisation de cessions de valeurs mobilières et le ou les établissements financiers teneurs de comptes ont calculé TOUTES les plus ou moins-values.

- OU Distribution de plus-value par un OPC (Sicav ou FCP), un FPI (fonds de placement immobilier) ou une SCR (société de capital-risque)

- OU Opération sur un plan d’épargne en action (PEA ou PEA-PME) dont la banque ou l’établissement teneur de compte a calculé le gain ou la perte :

– clôture de PEA ou PEA-PME de moins de 5 ans avec calcul de gain ou de perte par le teneur de compte

– clôture de PEA ou PEA-PME de plus de 5 ans sur une perte calculée par la banque ou le teneur de compte

– retrait ou rachat partiel autorisés sans clôture du PEA/PEA-PME, dont la banque a calculé de gain ou la perte afférent

- OU Cession de titres d’un dirigeant de société en vue de son départ à la retraite (à l’exclusion de toute autre opération), à condition d’avoir rempli une déclaration avec le formulaire 2074-DIR

- OU Cession de titres ou de droits sociaux par une personne bénéficiaire du régime spécial d’imposition des impatriés (à l’exclusion de toute autre opération), sous réserve d’avoir rempli une déclaration 2074-IMP

Pour les opérations du 1. et du 2., le contribuable peut se contenter de remplir une ou deux cases de la rubrique « gains de cession de valeurs mobilières, droits sociaux et gains assimilés ». Plusieurs cas de figure peuvent alors se présenter :

I. Seulement des moins-values en 2024

Remplir la case 3VH « moins-value 2024 ». Cette somme pourra faire l’objet de compensations sur les plus-values des 10 années suivantes.

II. Seulement des plus-values en 2024 sans moins-values antérieures reportables

Si imposition au PFU : plus-values ou distributions de plus-values à indiquer case 3VG

Si imposition au barème : inscrire à la case 3VG le montant total des plus-values sans abattement et à la case 3SG le montant total des abattements (si abattement il y a).

III. Plus-values ET moins-values en 2024

Depuis 2015, la liberté est totale, ou presque : les moins-values sont imputables « pour le montant et sur les plus-values de votre choix », précise l’administration, sans toutefois pouvoir dépasser le montant de la plus-value.

Plus-values soumises au PFU (taux forfaitaire de 12,8%)

- effectuer la compensation des moins-values sur les plus-values (dans la limite du montant de la plus-value)

- plus-values nettes (après prise en compte des moins-values déduites) à inscrire case 3VG de la déclaration 2042

- si le total des moins-values de l’année est supérieur aux plus-values de l’année, solde de moins-value (ou mois-value nette) à inscrire case 3VH de la déclaration 2042 (somme pouvant être compensée sur les plus-values futures des 10 années suivantes)

Plus-values soumises au barème progressif de l’impôt

Les modalités de déclaration varient selon la date d’acquisition des titres cédés.

Si acquisition ou souscription avant le 1er janvier 2018 :

- effectuer la compensation des moins-values sur les plus-values (dans la limite du montant de la plus-value)

- calcul de l’abattement pour durée de détention de droit commun

- déclaration des plus-values nettes avant abattement case 3VG de la déclaration 2042

- si le total des moins-values de l’année est supérieur aux plus-values de l’année, solde de moins-value (ou mois-value nette) à inscrire case 3VH de la déclaration 2042 (somme pouvant être compensée sur les plus-values futures des 10 années suivantes)

Si acquisition ou souscription depuis le 1er janvier 2018 :

- effectuer la compensation des moins-values sur les plus-values (dans la limite du montant de la plus-value)

- déclaration des plus-values nettes case 3VG de la déclaration 2042.

L’utilisation de la déclaration annexe 2074-CMV (fiche de compensation entre plus-values et moins-values et suivi des moins-values antérieures) est recommandée.

Pour les opérations 3. (clôture de PEA, retraits sur PEA), il convient :

- d’abord de compenser ses gains et pertes (y compris éventuelles moins-values antérieures reportables)

- puis de remplir les cases suivantes :

case 3VT de la déclaration 2042C en cas de gains avant le 5ème anniversaire du PEA

case 3VH du formulaire 2042 (déclaration principale) en cas de perte globale sur l’année

A noter : Il existe d’autres cas de dispense de déclaration 2074, comme les cessions réalisées par des dirigeants de PME en vue de leur départ en retraite. Cependant, ce type d’opération nécessite de remplir une autre déclaration annexe, la 2074-DIR.

Plus-values immobilières

Lors de la vente d’un bien immobilier autre que la résidence principale, l’éventuelle plus-value constatée en 2024 doit être déclarée à deux reprises :

- une première fois au moment de la cession par le notaire chargé de la vente

- puis l’année suivant la cession, par le contribuable vendeur dans sa déclaration de revenus.

Pour ce faire, il faut indiquer le montant de la plus-value déclarée par le notaire, et déjà imposée :

- dans la case 3VZ de la déclaration complémentaire 2042 C (pour la déclaration papier)

- en bas de la rubrique « Plus-values et gains divers » dans la déclaration en ligne.

La plus-value nette (après application d’abattements pour durée de détention) ayant déjà été soumise à un impôt de 19% (hors prélèvements sociaux), ne sera pas de nouveau soumise à l’impôt. Cette déclaration sera simplement prise en compte par les agents de l’administration pour calculer le revenu fiscal de référence 2024 du foyer fiscal.

Vente d’or, de bijoux, d’objets de collection : autres plus-values

La case 3VZ ne sert pas qu’à la déclaration des plus-values immobilières. Les plus-values à la revente de certains biens de valeur sont également à inscrire dans cette case, en cas en cas d’option pour le régime de droit commun des plus-values de cession de biens meubles. Ce régime fiscal concerne :

- les métaux précieux : or, argent, etc.

- les bijoux

- les œuvres d’art

- les objets de collection

- les antiquités.

Ces gains ne seront pas imposés une seconde fois, il s’agit juste de faire entrer les plus-values en question dans le calcul du revenu fiscal de référence.

Mes revenus fonciers (page 3, rubrique 4) : régime micro-foncier ou régime réel

En cas de déclaration sur impots.gouv.fr

En cas de déclaration des revenus fonciers sur Internet, la marche à suivre diffère sensiblement par rapport à la déclaration papier.

Sous 15.000 euros, il faut simplement penser à cocher la case « Micro-foncier » dans la rubrique « Revenus » lors de l’étape 3. Il faut ensuite préciser le montant de vos revenus locatifs ainsi que l’adresse du bien après la déclaration des traitements et salaires.

Pour le régime réel, choisissez l’option « Revenus fonciers ». Le portail du fisc vous demande alors de choisir plusieurs formulaires annexes, dont le 2044 et le 2044 SPE. Vous devez choisir le premier (formulaire n°2044) pour une location vide « classique ».

Dans tous les cas, les formulaires sélectionnés apparaîtront à l’écran après la déclaration des revenus les plus usuels.

Attention : Vous devez indiquer dès l’étape 3 si vous avez investi sous les régimes de défiscalisation Pinel, Duflot, Scellier ou Censi Bouvard. Veillez à cocher la case « Investissement locatif » dans la rubrique « Charges » de l’étape 3. Les modalités de l’investissement (régime, date de départ, montants engagés) devront être mentionnées par la suite.

N’oubliez pas les cases « Micro foncier » ou « Revenus fonciers » afin de déclarer les revenus tirés de ces investissements.

Sur la déclaration papier

Pour un propriétaire bailleur qui met un ou plusieurs logements en location vide, il est nécessaire de renseigner certaines informations dans la rubrique 4 « Revenus fonciers ». Dès lors que les recettes 2024 ne dépassent pas 15.000 euros, le contribuable relève normalement du régime d’imposition micro-foncier : il suffit alors d’indiquer les revenus bruts en case 4BE (déclarer les loyers bruts sans abattement), sans oublier l’adresse et le nom du locataire juste en-dessous.

Pour les bailleurs qui perçoivent des revenus fonciers de l’étranger ouvrant droit à un crédit d’impôt égal à l’impôt français, il faut également renseigner la case 4BK. Le remplissage de cette case permet d’éviter d’être soumis à un acompte d’impôt dans le cadre du prélèvement à la source.

Au-delà de 15.000 euros, ou en cas d’option pour le régime d’imposition réel malgré des revenus inférieurs à ce seuil, les démarches déclaratives se complexifient. En effet, il faut alors commencer par remplir un imprimé 2044 de déclaration des revenus fonciers.

Une fois cette étape accomplie, il faut reporter les résultats sur le formulaire 2042, afin de renseigner :

- les revenus fonciers imposables : case 4BA, case 4BL pour les revenus fonciers de source étrangère donnant droit à un crédit d’impôt égal à l’impôt français

- le déficit imputable sur les revenus fonciers : case 4BB

- le déficit reportable sur le revenu global : case 4BC

- les éventuels déficits fonciers des années précédentes qui n’ont pas encore été déduits : case 4BD.

A noter que les bailleurs qui ont cessé leur activité de location peuvent le signaler à l’administration fiscale. Les propriétaires qui ont cessé de toucher des loyers après le 31 décembre 2024 doivent ainsi cocher la case 4BN. Une disposition utile à prendre pour ne pas être soumis aux acomptes du prélèvement à la source à partir de septembre prochain, en l’absence de revenus fonciers.

La dernière case 4BZ doit être cochée uniquement pour les personnes tenues de remplir une déclaration 2044 SPE, réservée à certains investissements immobiliers (Borloo neuf, Périssol neuf, Malraux, Monuments historiques…).

Les charges déductibles (page 4, rubrique 6)

Une fois vos revenus vérifiés et validés, il faut faire de même avec les charges déductibles. Ces éléments, également pré-remplis par l’administration fiscale, viennent réduire votre revenu imposable.

Contrairement à l’année dernière durant laquelle, du fait de l’année blanche fiscale, l’impact des charges déductibles sur le montant de l’impôt était soit nul (quand les charges venaient en diminution de revenus courants) ou soit partiel (quand les charges venaient en diminution de revenus exceptionnels), les charges déductibles produisent leur plein effet cette année, sauf cas particuliers.

CSG déductible calculée sur les revenus du patrimoine

Pour les contribuables qui disposent de revenus du patrimoine (revenus fonciers, plus-values de cession de valeurs mobilières notamment), une partie de la contribution sociale généralisée (CSG) est déductible des revenus. Pour le calcul de l’impôt 2025, c’est la fraction de CSG payée en 2024 sur les revenus du patrimoine qui est déductible du revenu global de 2024.

Le montant correspondant figure sur l’avis d’impôt sur le revenu et de prélèvements sociaux reçu en 2024, sous la ligne « Revenu brut global ». Il est également préimprimé sur la déclaration de revenus adressée à la personne qui a reçu l’avis d’imposition 2024.

Sur un taux global de CSG de 9,2%, une fraction de 6,8% vient en diminution du revenu global 2024.

Cette information est déjà pré-renseignée par le fisc en première ligne de la partie 6 « Charges déductibles » du formulaire 2042. En cas d’erreur, il est possible de corriger ce montant en case 6DE intitulée « CSG déductible, calculée sur les revenus du patrimoine ». Même démarche en cas de télédéclaration des revenus, en étape 3.

Depuis l’imposition des revenus de 2018, une limitation de la déductibilité de la CSG s’applique pour certains revenus :

- aux plus-values de cession de titres de PME acquis avant 2018 faisant l’objet d’abattements renforcés pour durée de détention

- aux plus-values de cession de titres de PME par leur dirigeant partant en retraite (abattement de 500.000 euros)

- aux gains d’acquisition d’actions gratuites bénéficiant d’abattements

Pensions alimentaires

Pension alimentaire versée aux enfants majeurs

En cas de versement d’une pension alimentaire à un ou plusieurs enfants majeurs, il faut l’indiquer s’il s’agit d’une aide attribuée en vertu d’une décision de justice définitive rendue avant le 1er janvier 2006 :

- case 6GI : 1er enfant

- case 6GJ : 2ème enfant

Ces deux cases se trouvent dans le formulaire 2042 C (déclaration complémentaire des revenus) en cas de déclaration sur une feuille d’impôt papier.

Dans toute autre situation, il faut reporter les montants des pensions alimentaires versées à des enfants majeurs :

- case 6EL : 1er enfant

- case 6EM : 2ème enfant

Ces deux cases se trouvent dans le formulaire 2042 (déclaration principale) en cas de déclaration sur une feuille d’impôt papier.

Si le parent participe seul à l’entretien de l’enfant, le montant déductible des revenus est limité à 6.794 euros par enfant (célibataire, veuf ou divorcé) et doublé à 13.348 euros si ce dernier est en charge d’une famille. Pour un enfant majeur marié ou pacsé, il est possible de déduire jusqu’à 6.794 * euros de ses revenus si les beaux-parents participent également à l’entretien du jeune couple, cette limite étant portée à 13.588 euros si vous aidez seul le ménage. Ce montant est identique quel que soit l’âge de l’enfant majeur, son activité et le nombre éventuel de petits-enfants. Vous préciserez dans une note jointe à la déclaration de revenus le nom et l’adresse des beaux-parents de votre enfant.

Plus de détails > Rattachement fiscal ou imposition séparée, comment choisir ?

Pension alimentaire versée aux mineurs ou ascendants et déductions diverses

Les pensions alimentaires allouées aux enfants mineurs ou aux ascendants (parents par exemple) sont également déductibles des revenus. Leur montant est indiqué :

- dans la cellule 6GP du formulaire 2042 C, dans le cas d’une décision de justice définitive avant 2006

- ou en case 6GU du formulaire 2042 (déclaration principale) pour toute autre situation (enfant mineur, ascendant, etc.), par exemple :

– versements effectués spontanément

– versements effectués en exécution d’une décision de justice

– versements effectués en exécution d’une convention de divorce par consentement mutuel

Attention : Pour un enfant mineur, il n’est pas possible de bénéficier à la fois de la demi-part ou de la part de quotient familial et de la pension alimentaire déductible.

Enfin, la case 6DD est prévue pour indiquer le montant des « déductions diverses », à savoir :

- les versements pour la retraite mutualiste du combattant (RMC) si la rente doit donner lieu à une majoration d’État

- les cotisations de sécurité sociale obligatoires versées par un étudiant (rattaché ou non au foyer fiscal de ses parents), qui n’a pas perçu de revenus professionnels

- les rachats de cotisations de retraite des régimes obligatoires

La nature des déductions doit aussi être stipulée, à la ligne suivante prévue à cet effet.

A noter : les cotisations patronales de sécurité sociale payées par un particulier employeur pour un employé de maison ne sont pas déductibles.

A savoir : Toutes ces démarches sont strictement identiques avec la déclaration en ligne sur impots.gouv.fr.

Épargne retraite (PER, Perp et assimilés)

Les cotisations à un produit d’épargne retraite, collectif ou individuel, sont exonérées d’impôt sur le revenu et ouvrent droit à une déduction fiscale dans certaines limites.

Les sommes versées en 2024 sur un plan d’épargne retraite (PER) ouvert en 2019, en 2020, en 2021, en 2022, en 2023 ou en 2024, ouvrant droit à une déduction fiscale, sont à déclarer :

- case 6NS pour le déclarant 1

- case 6NT pour le déclarant 2

- case 6NU pour les personnes à charge

> Tous les détails : PER et déclaration de revenus

Les sommes placées dans un Perp en 2024 doivent être inscrites :

- case 6RS pour le déclarant 1

- case 6RT pour le déclarant 2

- case 6RU pour les personnes à charge

Le plafond de déduction ou plafond d’épargne retraite est variable et correspond à 10% des revenus professionnels dans la limite de 80% du plafond annuel de la Sécurité sociale. Cela correspond, pour les sommes versées en 2024, à un plafond minimum de 4.399 euros et un maximum de 35.194 euros. Le plafond personnel est mentionné par le fisc dans le dernier avis d’impôt.

Un déclarant souhaitant le modifier car estimant qu’une erreur s’est glissée dans le formulaire pré-rempli (montant manquant ou erroné), a la possibilité d’apporter cette correction en cases 6PS, 6PT et 6PU de la déclaration. Ce plafond étant mutualisable (mise en commun avec le conjoint), il faut le cas échéant dans la cellule 6QR exprimer le souhait d’utiliser le plafond d’épargne retraite de son conjoint.

Enfin, les cotisations aux régimes obligatoires d’entreprise (plan épargne retraite entreprise, article 83) sont déductibles sans limitation.

À l’instar des versements exonérés sur un plan d’épargne pour la retraite collectif (Perco), ces sommes sont inscrites en cases 6QS, 6QT et 6QU. Une nouvelle fois, la démarche est strictement identique pour les déclarants sur impots.gouv.fr.

Charges et imputations diverses (rubrique 6, formulaire 2042 C)

Attention, d’autres dépenses sont prises en compte pour la détermination de l’impôt sur le revenu. Mentionnées dans la déclaration en ligne à la rubrique « Charges et imputations diverses », elles n’apparaissent pas dans le formulaire de base 2042 mais sont répertoriées dans la rubrique 6 de la déclaration complémentaire 2042 C.

Frais d’accueil de personnes âgées modestes

Il s’agit notamment des frais d’accueil sous votre toit de personnes de plus de 75 ans, c’est-à-dire nées avant le 1er janvier 1949, sous conditions de ressources.

Ces personnes ne doivent pas compter parmi les ascendants (parent, grand-parent, …) du ou des déclarants et être dans le besoin, c’est-à-dire disposer d’un revenu imposable inférieur ou égal au plafond de l’Allocation de solidarité aux personnes âgées (Aspa), soit 12.144,27 euros pour un célibataire et 18.854,02 euros pour un couple (seuils pour la déclaration 2025).

Charge à l’hôte d’inscrire :

- en case 6EV le nombre de personnes concernées/recueillies

- en case 6EU le montant des dépenses

- puis à la ligne en-dessous leurs nom, prénom et adresse.

Cette déduction est plafonnée. La limite est fixée à 3.968 euros de déduction maximum par personne recueillie au titre de l’année 2024.

Dépenses de réparation en nue-propriété

Depuis le 1er janvier 2017, le dispositif de déduction du revenu global des dépenses de grosses réparations supportées par les nus-propriétaires est supprimé.

Cependant, cette suppression n’a pas d’effet rétroactif pour les dépenses qui n’ont pas pu être déduites de 2014 à 2017 en cas de dépassement de la limite annuelle de 25.000 euros ou faute d’un revenu global suffisant. Cette fraction de dépenses est reportable et déductible du revenu global des 10 années suivantes dans la même limite de 25.000 euros par an.

Ainsi, le nu-propriétaire concerné, qui n’a pu déduire les dépenses en question de ses précédents revenus globaux, peut bénéficier d’une déduction maximum de 25.000 euros en reportant ses dépenses des années 2014 à 2017 de la façon suivante :

- report de dépenses de 2017 : case 6HR

- report de dépenses de 2016 : case 6HQ

- report de dépenses de 2015 : case 6HP

- report de dépenses de 2014 : case 6HO

« Cette fraction reportable est indiquée sur votre avis d’impôt sur le revenu de 2024 », explique l’administration fiscale dans la notice de déclaration en ligne.

Les dépenses reportées sont prises en compte en 2024 dans la limite de 25.000 euros. En cas de report non utilisé, les sommes sont à nouveau reportables.

En revanche, la case 6CB (correspondant aux dépenses de l’année) n’existe plus.

Déficits globaux des années antérieures (N-1 à N-6)

Par ailleurs, déficits globaux des années antérieures (N-1 à N-6, soit de 2018 à 2023) qui n’ont pas été déduits les années précédentes demeurent déductibles des revenus de 2024.

Ces déficits, dont le montant figure dans l’avis d’impôt 2024 sur le revenu de 2023, doivent être renseignés en cases 6FA (année 2018) à 6FL (année 2023), à l’exception notamment des déficits fonciers des années antérieures, déductibles uniquement des revenus fonciers dans la déclaration 2044 ou 2044 spéciale.

Réductions et crédits d’impôt (rubrique 7)

La déclaration des crédits et réductions d’impôt sur le revenu ne s’effectue pas dans la feuille d’impôts de base mais séparément, dans le formulaire formulaire 2042 RICI, dédié à cela, apparu en 2017. Pour connaître les modalités de déclaration associées à cet imprimé fiscal, il faut se reporter à cet article : Formulaire 2042 RICI : imprimé de déclaration de réductions et crédit d’impôt 2025

Quatre exceptions à ce principe (sommes versées à remplir dans le formulaire 2042 ou formulaire principal) :

- la déclaration des dons versés à des œuvres et organismes d’intérêt général ou d’aide aux personnes en difficulté

- la déclaration des dons à la Fondation du patrimoine affectés au travaux de conservation et de restauration des édifices religieux, à déclarer case 7UJ.

- la déclaration des dons aux organismes venant en aide aux victimes du cyclone Chido

Plus d’infos > Les nouveautés 2025 de la déclaration des revenus et charges 2024 - la déclaration des dons versés aux candidats au élections

Astuces et aide à la déclaration : Impôts 2025 : les cases et lignes à remplir de la déclaration 2042