Les frais professionnels peuvent faire l’objet d’une déduction fiscale sur-mesure pour le calcul de l’impôt 2025. Une option intéressante à condition de dépasser le montant de la déduction de 10% appliquée automatiquement. Les informations à connaître pour calculer le montant des frais réels à déduire sur les revenus 2024.

Frais réels ou déduction fiscale de 10%, quel choix pour l’impôt 2025 ?

Frais professionnels : déduction par défaut ou option pour les frais réels

Lorsqu’on est salarié, l’administration fiscale permet à chacun de bénéficier d’une déduction fiscale pour tenir compte des frais professionnels 2024 pour le calcul de l’impôt sur le revenu en 2025 (IRPP ou IR 2025) :

- soit une déduction forfaitaire de 10% (on parle dans le langage courant d’abattement pour frais professionnels) appliquée par défaut

- soit une déduction des frais nécessaires à l’exercice de la profession du contribuable pour leur montant réel. C’est la raison pour laquelle on parle de frais réels.

L’option pour les frais réels ne présente un intérêt que si les frais professionnels payés en 2024 dépassent 10% de la somme des revenus d’activité et des indemnités ou remboursements pour frais d’emploi versés par l’employeur.

Option individuelle et annuelle dans la déclaration de revenus

Chacun a le droit de choisir le mode de déduction des frais professionnels le plus intéressant selon sa situation, y compris à l’intérieur du foyer fiscal. En d’autres termes, l’option pour les frais réels n’est pas conjugalisée, ni familialisée, elle est personnelle. Exemple : dans un couple avec deux enfants à charge dont l’un travaille, monsieur peut opter pour la déclaration au réel, madame séparément pour la déduction de 10% et leur enfant majeur pour l’option qui lui est la plus favorable.

Ce choix s’effectue dans la déclaration des revenus 2024 pour cette année (cases 1AK, 1BK, 1CK, 1DK, 1EK…) uniquement. Il n’est donc pas définitif : les compteurs sont remis à zéro l’année suivante et le mode de déduction appliqué automatiquement en 2026 sur les revenus 2025 sera la déduction forfaitaire de 10%.

Effectuer une simulation avec et sans déduction des frais réels

Pour savoir s’il vaut mieux conserver la déduction de 10% ou demander à déduire le montant des frais réels, on peut effectuer une simulation à l’aide de l’outil de calcul de l’impôt 2025 officiel, anonyme et gratuit, mis à disposition sur le site impots.gouv.fr. Il faut alors effectuer deux calculs : un avec et l’autre sans déduction des frais réels.

En revanche, si les frais professionnels sont supérieurs à 10% au revenu déclaré, l’option pour la déduction des frais réels reste intéressante pour deux raisons (outre le montant d’IR) :

- le revenu fiscal de référence (RFR), qui sert aux administrations et organismes sociaux pour l’ouverture de certains droits, est minoré

- le taux de prélèvement à la source (PAS) est inférieur pour la période du 1er septembre au 31 août qui suit la déclaration de revenus

Frais réels déductibles ou déduction de 10%, exemple de calcul

Exemple de calcul pour un célibataire sans enfant (1 part fiscale), percevant 45.000 euros de salaires et ayant 5.000 euros de frais professionnels déductibles.

Calcul n°1 : déclaration avec option pour la déduction des frais réels

Salaire déclaré case 1AJ : 45.000 euros

Frais réels déclarés case 1AK : 5.000 euros

Revenu net imposable : 40.000 euros

Montant de l’IR : 5.165 euros

Revenu fiscal de référence (RFR) : 40.000 euros

Taux du PAS au 1er septembre 2025 : 11,5% (contre 11,7% au 1er septembre 2024)

Calcul n°2 : déclaration avec déduction forfaitaire de 10%

Salaire déclaré case 1AJ : 45.000

Déduction forfaitaire 10% : 4.500 euros (régime fiscal par défaut, case 1AK non renseignée)

Revenu net imposable : 40.500 euros

IR : 5.315 euros

Revenu fiscal de référence (RFR) : 40.500 euros

Taux du PAS au 1er septembre 2025 : 11,8% (contre 12,1% au 1er septembre 2024)

Dans cet exemple, le fait de déclarer au réel représente une économie d’impôt de 150 euros.

Repas hors domicile : calcul des frais de repas 2024 déductibles

Pour pouvoir déduire ses frais de nourriture au titre de la déduction des frais professionnels au réel, il faut être en mesure de prouver que l’on est dans l’obligation de déjeuner hors domicile (temps de pause, distance domicile-travail important) et que l’on supporte des frais supplémentaires de nourriture par rapport à un repas pris à la maison.

Paniers repas et repas pris en charge par l’employeur

Attention ! Le fait d’opter pour les frais réels implique aussi d’ajouter, au salaire net imposable en bas du bulletin de paie de décembre (cumul annuel), le montant des indemnités de repas versées par l’employeur, si ce dernier prend en charge une partie des dépenses, ainsi que tous les remboursements de frais (panier repas ou prime de panier).

En outre, lorsque l’employeur offre le repas à ses salariés (sans retenue sur salaire), cet élément constitue un avantage en nature de nourriture imposable, à ajouter au montant de la rémunération nette. Pour les repas offerts en 2024 par l’employeur, le montant de cet avantage en nature est fixé à 5,35 euros par repas. Évidemment, ces repas ne peuvent être pris en compte comme frais déductibles.

Frais de repas et gamelle pour le calcul des frais réels

Un salarié peut-il déduire ses frais de repas dans le cadre de la déclaration des frais professionnels au réel quand on amène sa gamelle sur son lieu de travail ?

La déduction n’est pas possible si le domicile du contribuable est assez proche pour qu’il déjeune à la maison.

Si le contribuable ne peut prendre son repas chez lui du fait de l’éloignement de son domicile et s’il n’a pas accès à une cantine ou à un restaurant d’entreprise, la déduction de la gamelle est possible. En effet, l’administration fiscale tolère dans cette situation une prise en compte des repas en tant que frais réels déductibles sans justificatif, sur la base d’un forfait fixé à 5,35 euros pour les repas pris en 2024 et à 5,45 euros pour les repas pris en 2025 (égal à la valeur forfaitaire d’un repas pris au foyer).

Il faut ensuite multiplier le nombre de repas pris par le nombre de jours.

Attention cependant : une personne bénéficiaire de tickets ou titres restaurant doit soustraire la somme correspondant à la part financée par l’employeur pour arriver au montant déductible.

Exemple pour des titres-restaurant d’une valeur faciale de 8 euros financés à 50% par l’employeur :

Valeur du repas déductible sans justificatif : 5,35 euros

Part employeur du titre restaurant : 4 euros

Montant déductible des frais de repas au titre de la gamelle par repas : 5,35 – 4 = 1,35 euro

Calcul en l’absence de restaurant d’entreprise et de titres restaurant

Exemple de calcul pour un salarié à temps plein (218 jours travaillés par an) :

Frais de restaurant : 12 euros par midi

Valeur fiscale d’un repas à domicile pris en 2024 : 5,35 euros

Montant des frais de repas déductibles par jour : 12 – 5,35 = 6,65 euros

Montant total annuel des frais de nourriture déductibles : 6,65 x 218 = 1.449,70 euros

Tout salarié contraint de déjeuner hors domicile et ne disposant pas de restaurant collectif mis à disposition sur son lieu de travail ou à proximité (ou pour cause de temps de pause méridienne insuffisant) peut déduire ses frais de repas, mais pas en totalité.

Les frais déductibles réellement pris en compte sont égaux à la différence entre le montant payé pour le repas et le prix d’un repas pris à la maison, fixé à 5,35 euros par le fisc pour la déclaration 2025 (pour rappel l’an passé : 5,20 euros en 2024 sur les revenus et charges 2023).

Ce mode de calcul s’applique à condition de disposer de « justifications complètes et précises » exige le fisc. Dans le cas contraire, « l’existence de frais supplémentaires de repas est présumée et les frais supplémentaires sont évalués à 5 euros par repas ». Cela vaut aussi pour l’exemple suivant.

Calcul en l’absence de restaurant d’entreprise et avec titres restaurant

Exemple de calcul pour un salarié à temps plein (218 jours travaillés par an) :

Frais de restaurant : 12 euros par midi

Valeur fiscale d’un repas à domicile pris en 2024 : 5,35 euros

Valeur du titre restaurant : 9 euros

Part employeur du titre restaurant (contribution de 50%) : 4,5 euros

Montant des frais de repas déductibles par jour : 12 – 5,35 – 4,50 = 2,15 euros

Montant total annuel des frais de nourriture déductibles : 2,3 x 218 = 468,7 euros

Lorsque le salarié, dans les mêmes conditions d’éloignement de son domicile et ne disposant pas de service de restauration collective, bénéficie de titres restaurant (Ticket Restaurant, Chèque Déjeuner, Chèque de Table, Pluxee, Swile), la somme qu’il peut déduire au titre des frais de repas ne représente que les sommes restant à sa charge au-delà de la valeur du repas à domicile. Il faut donc exclure la contribution de l’employeur au financement du titre restaurant (soit 50 à 60% de son montant) du calcul.

Peut-on déduire les frais de cantine d’entreprise ?

Les frais de repas pris en cafétéria ou en restaurant collectif d’entreprise (ou d’administration pour la fonction publique) sont déductibles selon le même principe : seuls les frais de nourriture hors foyer au-delà de 5,35 euros peuvent être pris en compte.

Exemple de calcul pour un fonctionnaire à temps plein (218 jours travaillés par an) :

Frais de repas : menu à 10 euros

Valeur fiscale d’un repas à domicile pris en 2024 : 5,35 euros

Montant des frais de repas déductibles par jour : 10 – 5,35 = 4,65 euros

Montant total annuel des frais de nourriture déductibles : 4,65 x 218 = 1.013,70 euros

Frais kilométriques : usage professionnel du véhicule et trajet domicile-travail

L’utilisation d’un véhicule personnel (voiture, moto, scooter) peut faire l’objet d’une déduction au titre des frais réels :

- à raison d’un seul aller et retour par jour dans le cadre du trajet domicile-travail. Sauf cas particuliers, la déductibilité n’est admise par le fisc que dans la limite d’une distance parcourue de 40 kilomètres (km) entre la maison et le lieu de travail, soit 80 km quotidiens maximum.

- pour l’usage du véhicule du salarié à des fins professionnelles.

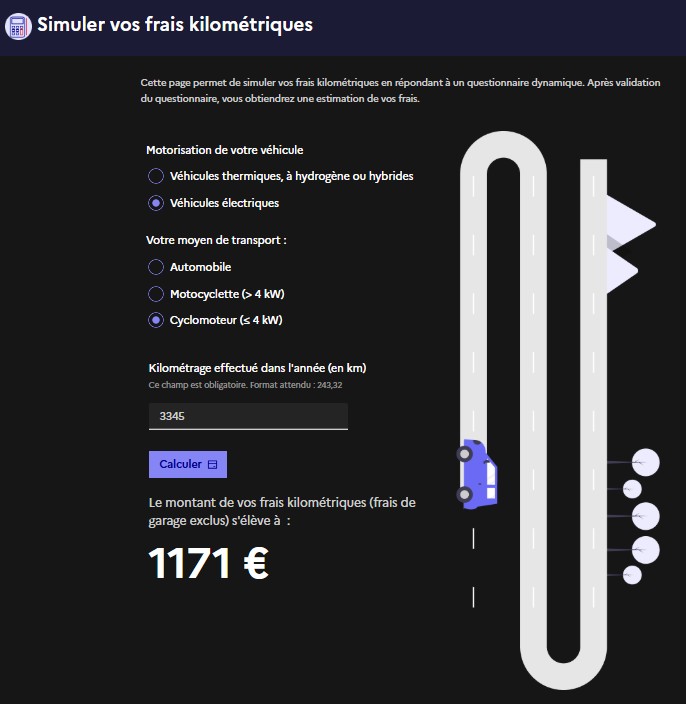

Simulateur des frais kilométriques sur Impots.gouv.fr

Un simulateur de calcul des frais kilométriques est mis à disposition gratuitement sur Impots.gouv.fr. Il permet d’estimer le montant des frais kilométriques du contribuable, quelle que soit la motorisation de son véhicule (thermiques, hybride, hydrogène ou électrique) et le type de véhicule (voiture individuelle, deux-roues de plus de 50 cm3 ou de moins de 50 cm3). La somme issue du simulateur de calcul est à ajouter aux autres frais réels éventuels assumés, pour savoir si le total est supérieur ou inférieur à la déduction de 10%. Le simulateur actuellement en ligne est basé sur le barème 2024 des frais kilométriques.

Ci-dessous, le mode d’emploi du simulateur, étape par étape :

- choisir la motorisation du véhicule utilisé pour les trajets, entre

- choisir le moyen de transport

> pour les véhicules électriques entre

ou Motocyclette (> 4 kW)

ou Cyclomoteur (≤ 4 kW)

> pour les véhicules thermiques entre

Automobile

ou Deux roues > 50cm3

ou Deux roues < 50cm3 - si Automobile ou Deux roues > 50cm3 ou Motocyclette électrique (> 4 kW), choisir la puissance administrative

- renseigner le Kilométrage effectué dans l’année

- cliquer sur le bouton calculer

Ci-dessus, un exemple de simulation effectuée pour un deux-roues de moins de 50 cm3 (scooter électrique), avec le simulateur de calcul des frais kilométrique sur Impots.gouv.fr.

Barèmes des frais kilométriques

Le barème kilométrique 2025 est le même que celui de 2024. En 2024, il avait été inchangé par rapport à l’année 2023, où il avait bénéficié d’une revalorisation de 5,4%, pour tenir compte de la hausse des prix à la pompe, qui pèse sur le budget des automobilistes, en particulier des plus gros rouleurs.

Le fisc publie chaque année des barèmes destinés à évaluer les frais d’automobile ou de deux-roues (appelés barèmes kilométriques, avec un prix par kilomètre parcouru) et met à disposition un outil de calcul destinés à effectuer une simulation du montant des frais kilométriques.

On notera que le barème kilométrique 2025 es plafonné tant pour la puissance fiscale des voitures (à 7 chevaux fiscaux) que des deux-roues (5 CV). Les utilisateurs de véhicules puissants sont donc pénalisés : par exemple, un Volkswagen Tiguan 2.0 TSI 320, dont la puissance fiscale est de 20 CV, est pris en compte de la même façon que le modèle 1.5 TSI 130 New Life Business à 7 CV de puissance fiscale alors qu’il consomme davantage de carburant et qu’il coûte plus cher à assurer.

Les barèmes de l’administration fiscale prennent en compte (quel que soit leur montant effectif) :

- la dépréciation du véhicule

- les frais de réparations et d’entretien

- les dépenses de pneumatiques

- la consommation de carburant

- les primes d’assurance

Mais ils ne tiennent pas compte :

- des frais de stationnement (parcmètres, parking)

- des frais de péage d’autoroute

- des intérêts annuels d’un crédit auto

Ces dépenses peuvent donc faire l’objet d’une déduction en plus des frais kilométrique issus du barème, à condition de pouvoir être justifiées.

Il est possible de ne pas utiliser le barème kilométrique, notamment en ayant recours au barème des frais de carburant au kilomètre pour le calcul des dépenses de carburant. Une liberté déclarative à vos risques et périls : les services des impôts exigent que le montant total des frais déductibles (hors frais non pris en compte dans le barème) soient compris dans une limite égale au montant obtenu… par l’utilisation du barème pour un véhicule de 7 CV (5 CV pour une moto).

Aide au calcul des frais réels kilométriques : exemples avec des voitures parmi les plus vendues

Le calcul à effectuer dépend de deux critères : la puissance fiscale (ou puissance administrative) du véhicule et la distance parcourue. En fonction des variables utilisées, la formule de calcul diffère. C’est ce que montrent les différents exemples de calcul des frais de déplacement déductibles réalisés ci-dessous avec des modèles d’automobiles figurant parmi les plus vendus en France ces dernières années (sur la base du barème 2025 pour les kilomètres parcourus en 2024) :

- Distance parcourue de 3.000 km en 2024 avec une Renault Zoe R110 Intens 2019 (puissance fiscale 2 CV) :

montant des frais kilométriques : 3.000 x 0,529 x 120% = 1.904 euros - Distance parcourue de 4.500 km en 2024 avec une Peugeot 2008 1.6 BlueHDi 120 ch Crossway S&S (puissance fiscale 6 CV)

montant des frais kilométriques : 4.500 x 0,665 = 2.993 euros - Distance parcourue de 6.000 km en 2024 avec une Peugeot 208 1.6 BlueHDi 75ch Active Business S&S 5 portes (puissance fiscale 3 CV) :

montant des frais kilométriques : (6.000 x 0,316) + 1.065 = 2.961 euros

- Distance parcourue de 8.000 km en 2024 avec une Renault Clio 1.2 16v 75ch Zen 5 portes (puissance fiscale 4 CV) :

montant des frais kilométriques : (8.000 x 0,340) + 1.330 = 4.050 euros

- Distance parcourue de 25.000 km en 2024 avec un Dacia Duster 1.2 TCe 125ch Silver Line 4X2 (puissance fiscale 7 CV) :

montant des frais kilométriques : 25.000 x 0,470 = 11.750 euros

Calculs ci-dessus effectués à partir du barème kilométrique 2025.

Liste d’autres frais réels déductibles

En plus des frais de repas hors foyer et des frais d’usage du véhicule personnel à des fins professionnelles, il existe nombre de dépenses déductibles au titre des frais réels (liste non exhaustive) :

- frais de voyages ou de déplacements professionnels (transport, nourriture, hébergement)

- frais de vêtements spéciaux : frais d’achat (uniforme, bleu de travail, blouse, etc.) et d’entretien en cas de travaux très salissants, sous réserve de produire des justificatifs sur demande

- frais de déménagement sous conditions

- frais de documentation professionnelle : dépenses engagées pour se perfectionner dans l’exercice de sa profession (ouvrages professionnels, frais d’abonnement à des revues professionnelles, etc.)

- frais de double résidence (sauf pour convenance personnelle)

- frais de stage de formation professionnelle pour un salarié ou un chômeur inscrit à Pôle emploi (sous conditions)

- dépenses consenties pour l’obtention d’un diplôme ou d’une qualification professionnelle, à l’exception des charges de remboursement (capital + intérêt) d’un prêt étudiant

- cotisations syndicales et cotisations salariales au CE (comité d’entreprise) : dans ce cas, on ne peut pas prétendre à la réduction d’impôt égale à 66% des sommes versées (règle de non-cumul des avantages fiscaux)

- dépenses au titre des locaux professionnels ou si l’employeur ne met aucun bureau ni local à disposition du contribuable pour exercer son métier (déduction limitée à une quote-part du loyer, des frais d’entretien et/ou de chauffage correspondant à la pièce du logement servant de bureau)

- achat d’ordinateur : dépenses prises en compte en cas d’achat personnel et d’usage professionnel partiel ou en totalité. Seule la dépréciation de la valeur du PC est alors déductible à raison d’un amortissement par tiers sur 3 ans.

Calcul et déclaration des frais réels sur Impots.gouv.fr

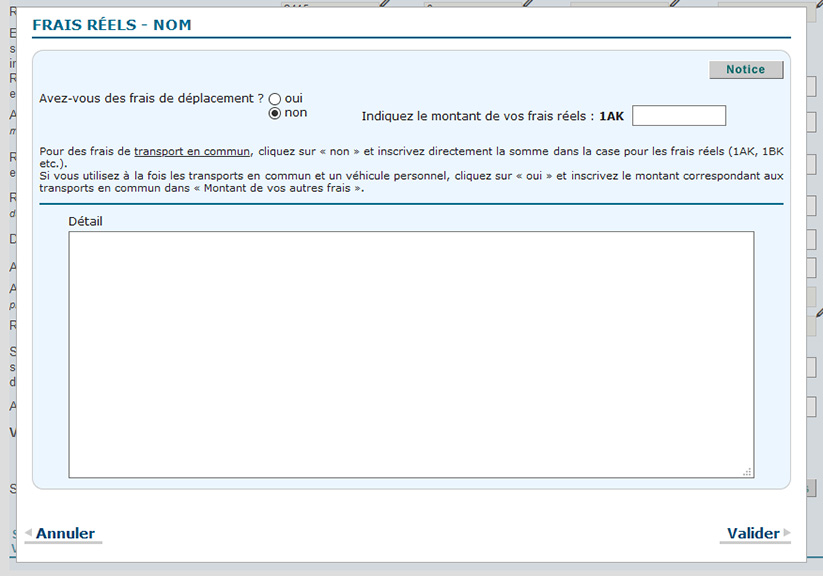

Pour déclarer ses frais réels en ligne, il faut utiliser un module spécifique de déclaration (démonstration effectuée sur la base de l’outil 2025).

- Étape 1

Dans la rubrique « Traitements, salaires », il faut cliquer sur le bouton « option frais réels » pour chaque déclarant (déclarant 1, déclarant 2, chaque personne à charge ou ayant fait l’objet d’un rattachement au foyer fiscal). Une fenêtre spécifique apparaît, intitulée FRAIS RÉELS – NOM DU DÉCLARANT.

- Étape 2

En présence de frais de déplacements, cocher la case « oui ».

Si « oui », indiquer le choix d’utiliser le barème kilométrique « oui » ou « non ».

Si oui, il faut choisir dans les différents menus déroulants le nombre de véhicules, le type (automobile, cyclomoteur, moto/scooter), le type de carburant (essence, diesel, électrique, hybride, GPL, hydrogène) et la puissance administrative selon le type de véhicule, pour une automobile (3 CV et moins, 4 CV, 5 CV, 6 CV, 7 CV et plus), un cyclomoteur (- de 50 cm3), une moto / un scooter (1 ou 2 CV, 3, 4 CV ou 5 CV, + de 5 CV). - Étape 3

Il faut alors saisir le nombre de km parcourus dans l’année 2024 à droite dans le champ prévu à cet effet ainsi que les éventuels autres frais de déplacement à retenir dans une case dédiée (le détail de ces frais est à renseigner dans le champ « Détail » en bas de la page).

À noter : il est possible de reporter toutes les informations saisies en 2024 en vue soit de les valider, soit de les mettre à jour.

Une fois toutes ces informations saisies, le calcul des frais réels s’effectue automatiquement. En particulier, en cas d’utilisation du barème kilométrique, le montant des frais de déplacement pris en compte est calculé de façon automatique, dès la saisie du nombre de km parcourus dans l’année. - Étape 4

Enfin, il faut cliquer sur le bouton valider qui permet reporter le total des frais réels en case 1AK, 1BK, 1CK, 1DK, 1EK (selon le déclarant qui choisit l’option)…

Attention ! Si plusieurs membres du foyer fiscal optent pour les frais réels, il faut répéter l’opération pour chacun des déclarants.

Lorsque les frais correspondent uniquement à l’usage de transport en commun, il faut inscrire directement la somme correspondante dans la case prévue pour les frais réels (1AK, 1BK, 1CK, 1DK, 1EK, 1FK).

À propos de l'auteur

Olivier Brunet est cofondateur de ToutSurMesFinances.com et rédacteur en chef spécialisé en placements et fiscalité des particuliers. Présent au sein du média depuis sa création, il en est l’un des piliers éditoriaux. Il analyse les stratégies d’investissement, suit les évolutions fiscales et les problématiques patrimoniales avec une vision long terme, forgée par des années de pratique et de suivi des marchés.