La déclaration automatique permet à des millions de contribuables de ne plus avoir de déclaration de revenus à déposer auprès des impôts en 2025 au titre des revenus 2024. Qui est concerné par la déclaration automatique ou tacite des revenus avec le formulaire 2042 K AUTO ? Qui n’a pas droit à cette dispense de déposer une feuille d’impôt ? Comment ça marche ? Ce que dit la loi sur la suppression de la déclaration…

Déclaration automatique des revenus, c’est quoi ?

Déclaration automatique et impôt, définition

La déclaration automatique des revenus, aussi appelée déclaration tacite, est une mesure de simplification administrative mise en place en 2020 et reconduite en 2025 à l’occasion de la campagne déclarative d’avril-mai-juin.

La déclaration automatique 2042 K AUTO a remplacé la déclaration préremplie (ou formulaire 2042 K) pour certains contribuables.

Elle vise à permettre aux contribuables de bénéficier d’une validation automatique de leur déclaration de revenus et charges, sans action de leur part, lorsque l’administration fiscale dispose de toutes les informations nécessaires pour le calcul de l’impôt 2025 et du taux de prélèvement à la source actualisé au 1er septembre 2025. « Il suffit de vérifier » ces informations, résumait l’ex-ministre de l’Action et des comptes publics Gérald Darmanin le 20 avril 2020, lors de la présentation de cette nouvelle faculté de dépôt.

L’objectif de ce mode de déclaration est de simplifier la vie de près d’un contribuable sur trois. Jusqu’en 2019, des millions de foyers fiscaux étaient dans l’obligation de transmettre leur déclaration, en ligne ou par feuille d’impôt imprimée, même s’ils ne percevaient que des revenus intégralement préremplis, déclarés par des tiers (employeur, caisse de retraite, etc.), ne nécessitant ni complément, ni rectification des informations y figurant. Ils n’y sont désormais plus contraints.

Action de déclarer supprimée, déclaration présumée remplie

En pratique, ce mode déclaratif revient à supprimer l’obligation d’envoyer une déclaration de revenus chaque année au fisc. Si dans les faits l’acte de déclarer est supprimé, le contribuable éligible est, avec ce dispositif, présumé avoir rempli sa déclaration (le fisc considère qu’il est en règle). Malgré cette dispense de dépôt d’une déclaration, chaque contribuable demeure responsable des informations validées par ses soins.

À partir des informations dont dispose déjà l’administration fiscale, celle-ci calculera comme elle le faisait auparavant :

- le montant d’impôt 2025 sur les revenus 2024 (ainsi que le solde à payer ou le montant à rembourser)

- le revenu fiscal de référence (RFR) de 2024

- le taux de prélèvement à la source actualisé au 1er septembre 2025.

Tous les contribuables ne seront pas concernés : pour une majorité de foyers fiscaux, il faut continuer à remplir, compléter ou corriger une déclaration de revenus.

Formulaire 2042 K AUTO : imprimé Cerfa de déclaration automatique

Le formulaire 2042 K AUTO s’adresse à tous les contribuables :

- ayant uniquement déclaré au titre de l’année 2023 des revenus connus de l’administration (salaires, pensions, revenus de capitaux mobiliers, à l’exception des revenus fonciers et des revenus des travailleurs indépendants)

- et qui n’ont pas signalé de changement d’adresse ni de situation maritale en 2023 (même situation de famille, même adresse), ni la perception de nouveaux revenus (pas de création d’acompte de prélèvement à la source).

Depuis 2023 : les contribuables ayant signalé à l’administration fiscale une naissance, une adoption ou le recueil d’un enfant mineur l’année précédente sont devenus éligibles à la déclaration automatique.

Cet imprimé Cerfa (numéro 10330*28, identique à celui de la déclaration préremplie) comporte quatre pages :

- Page 1 :

identifiants fiscaux (n° fiscal du ou des déclarants, n° d’accès en ligne)

état civil : nom de naissance, non d’usage, prénoms, date et lieu de naissance

coordonnées : adresse au 1er janvier 2025, coordonnées bancaires

récapitulatif de la situation connue de l’administration : situation maritale, personnes à charge, revenus et charges

montant de l’impôt estimatif (si rien à modifier) : impôt avant crédits d’impôt, impôt net

autres informations fiscales : revenu fiscal de référence, nombre de parts, taux de prélèvement à la source au 1er septembre 2024 - Page 2 :

Modification de l’état civil

Rubrique A : situation du foyer fiscal en 2024

Rubrique B : case T parent isolé

Rubrique C : personnes à charge en 2024

Rubrique D : rattachement en 2024 d’enfants majeurs ou mariés - Page 3 :

Rubrique 1 : traitements, salaires, pensions, rentes

Rubrique 2 : revenus de capitaux mobiliers (revenus de placements financiers)

La rubrique 3 (plus-values, moins-values) qui figurait dans le formulaire 2042 K AUTO en 2020 a disparu des versions 2021, 2022, 2023, 2024 et 2025 - Page 4 :

Rubrique 4 : revenus fonciers (location non meublée)

Rubrique 6 : charges déductibles (versements PER, par exemple)

Rubrique 7 : réductions et crédits d’impôt

Rubrique 8 : prélèvement à la source

Changement d’adresse

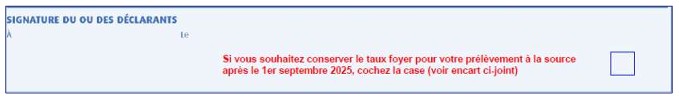

Signature du ou des déclarants

Les pages 2, 3 et 4 servent à compléter ou corriger des éléments inconnus du fisc, si nécessaire.

Éligible à la déclaration automatique ? LE conseil

Même quand on reçoit la déclaration automatique, et qu’il n’y a, en principe, rien à faire, il est vivement conseillé de la vérifier et, si nécessaire, de la modifier ou de la compléter. Pourquoi ? Parce qu’il peut y avoir des oublis, des erreurs : il faut avoir en tête que l’administration ne reporte dans les formulaires que les informations qui lui ont été transmises par des tiers. De plus, le Fisc n’est pas nécessairement au courant des opérations et actes réalisés par le foyer fiscal au cours de l’année écoulée, tels que les dons à une association, ou la mise en location d’un bien immobilier pour en tirer un complément de revenus.

Si, vérification faite, il n’y a ni ajout, ni modification à effectuer, il n’y a ensuite plus rien à faire : la déclaration sera considérée comme validée

Déclaration des revenus automatique ou tacite, ce que prévoit le texte de loi

La suppression de la déclaration de revenus est prévue à l’article 155 de la loi de finances pour 2020. Le texte rétablit un article 171 du CGI (Code général des impôts) selon lequel un contribuable « est réputé avoir souscrit la déclaration » de revenus :

- s’il a reçu un « document spécifique » récapitulatif des informations connues de l’administration fiscale

- et s’il « n’y a apporté aucun complément ou rectification ».

Ce texte de loi ne remet pas en cause le principe d’obligation de déclaration des revenus prévue à l’article 170 du CGI. Il instaure un nouveau mode déclaratif en vertu duquel le foyer fiscal a rempli son obligation fiscale de manière tacite, l’absence de déclaration n’étant plus synonyme de négligence pour les personnes concernées : ne pas déclarer vaut dans ce cas confirmation de l’exactitude et de l’exhaustivité des informations dont dispose l’administration fiscale.

En revanche, les personnes non concernées par la déclaration automatique seront passibles des procédures et sanctions habituelles.

Un décret d’application du 27 avril 2020 est venu préciser les cas dans lesquels un contribuable n’est pas éligible à la déclaration tacite des revenus. Ce texte a été complété par un décret n° 2021-86 du 28 janvier 2021 (qui étend le champ des foyers éligibles aux personnes ayant signalé une naissance ou une adoption en 2020).

Suppression de la déclaration de revenus : pour qui ?

En 2024, 10,5 millions de foyers ont été concernés par la déclaration automatique, contre :

- 10,8 millions en 2023

- 10,8 millions en 2022

- 11 millions en 2021.

Ce dispositif déclaratif simplifié concerne tout contribuable :

- imposé en 2024 uniquement sur des catégories de revenus pré-remplissables par le fisc (traitements et salaires, pensions, revenus de capitaux mobiliers)

- n’ayant signalé aucun changement d’adresse pour 2024

- n’ayant signalé aucune modification de situation maritale pour 2024

- n’ayant pas créé d’acompte de prélèvement à la source en 2024

- n’ayant pas de modification à apporter à sa déclaration préremplie

En 2023, la déclaration automatique a été étendue aux contribuables ayant signalé une naissance dans leur espace particulier, au travers du service « Gérer mon prélèvement à la source », sur impots.gouv.fr.

Les contribuables ayant opté en 2024 pour l’imposition au barème de leurs revenus de capitaux mobiliers (case 2OP cochée) bénéficient d’une reconduction automatique de cette option (sans action de leur part), et sont éligibles à la déclaration automatique. Il demeure possible de choisir l’imposition au prélèvement forfaitaire unique (PFU) en déposant une déclaration.

En revanche, ne sont pas concernés par la déclaration tacite les foyers fiscaux suivants :

- contribuables taxés en 2024 sur des revenus non-préremplis : revenus fonciers, pensions alimentaires, revenus de travailleurs indépendants / individuels imposés dans la catégorie des bénéfices industriels et commerciaux (BIC), bénéfices non commerciaux (BNC) ou bénéfices agricoles (BA)

- contribuables ayant signalé un changement d’adresse ou de situation maritale (mariage, conclusion d’un pacte civil de solidarité, divorce, séparation, décès) pour 2022

- redevables de l’impôt sur la fortune immobilière (IFI) en 2024

- journalistes

- assistantes et assistants maternels

- non-résidents fiscaux au 31 décembre 2023

- personnes percevant des revenus de source étrangère

- personnes disposant ou ayant disposé d’un compte bancaire à l’étranger en 2023

- personnes qui déclarent pour la première fois

- personnes ayant effectué des versements sur un plan d’épargne retraite individuel en 2024

Il résulte de ces exclusions que les propriétaires bailleurs et les micro-entrepreneurs ne bénéficient pas du dispositif de déclaration automatique : ils doivent continuer de remplir un formulaire 2042 papier ou en ligne.

Le fait d’être imposable ou non imposable à l’impôt sur le revenu n’a aucune influence sur le bénéfice du dispositif.

Déclaration automatique en 2024, mais pas en 2025

Dans certaines situations, un contribuable qui étaient éligible à la déclaration automatique en 2024 peut ne plus l’être en 2025. C’est par exemple le cas (liste non exhaustive) :

- si le contribuable est devenu assistantes et assistants maternels, journaliste

- en cas de versements sur un plan d’épargne retraite

- s’il est devenu imposable à l’impôt sur la fortune immobilière l’an passé

- en cas de mariage ou de divorce en 2024

- en cas d’emploi d’un salarié à domicile renseigné dans la déclaration l’année dernière, du fait de la nouvelle obligation de déclarer la nature des prestations effectuées

Dans ces situations, l’usager concerné est informés mi-avril par e-mail qu’ils doit remplir une déclaration de revenus classique cette année.

Déclaration automatique en ligne ou papier, comment ça marche

Comment la déclaration tacite des revenus fonctionne-t-elle ?

Chaque contribuable concerné reçoit au printemps un document d’information adressé par l’administration fiscale : l’imprimé 2042 K AUTO. Seule chose à faire : procéder à une vérification des informations contenues dans ce document.

Deux cas de figures se présentent après cette vérification :

- Si tout est OK (aucune erreur, aucun élément à compléter), le contribuable n’a aucune action à effectuer : la déclaration de revenus est validée de façon automatique

- Si des corrections et des compléments sont à effectuer, il faut remplir une déclaration de revenus (presque) comme d’habitude

La procédure diffère quelque peu selon le support utilisé (déclaration papier ou en ligne)

En cas de déclaration en ligne sur Impots.gouv.fr, le déclarant concerné sera informé dans son espace particulier qu’il bénéficie du dispositif de déclaration automatique. Un document récapitulant toutes les informations connues de l’administration sera présenté sur la page d’accueil de l’espace particulier. Le contribuable pourra consulter son document d’information dont il devra vérifier l’exactitude et la complétude en cliquant bouton « Vérifier les données de ma déclaration ».

Depuis 2022, la déclaration automatique est disponible dans l’application mobile impots.gouv. Si des changements ou compléments sont à apporter, le contribuable est automatiquement redirigé vers le site impots.gouv.fr.

Si vous êtes éligible à la déclaration automatique, Si toutes ces informations sont correctes et complètes, aucune autre action n’est nécessaire, votre déclaration de revenus sera automatiquement validée. En revanche, si certains éléments doivent être complétés ou modifiés, une déclaration doit être déposée.

En cas de déclaration sur Impots.gouv.fr, il faut cliquer sur le bouton « Accéder à la déclaration en ligne » et suivre la procédure normale de déclaration. Les revenus connus du fisc seront préremplis.

En cas de déclaration papier, le formulaire sera adapté pour tenir compte du dispositif : toutes les informations connues du fisc vont figurer sur la première page pour faciliter leur vérification par le contribuable (voir image ci-dessous). La feuille d’impôt 2042 K AUTO sera accompagnée d’un courrier destiné à présenter le fonctionnement de la déclaration automatique.

Première page du formulaire 2042 K AUTO ci-dessous :

Comment corriger ou compléter la déclaration automatique 2042K AUTO

Si la déclaration automatique est incomplète ou nécessite d’être corrigée, il est possible de la compléter ou de la modifier :

- en ligne sur Impots.gouv.fr, « Votre espace particulier »

- ou directement sur le formulaire déclaration 2042 K AUTO papier, pages 2, 3 et/ou 4 selon la ou les cases à modifier ou à remplir

En dehors d’un changement d’adresse qu’il est possible de signaler autrement, le moindre changement implique d’adresser une déclaration de revenus au fisc (liste non exhaustive) :

- montant des revenus

- ajout de charges à déduire

- choix d’une option spécifique (par exemple, l’option pour l’imposition au barème de l’impôt des revenus de capitaux mobiliers en lieu et place du prélèvement forfaitaire unique applicable par défaut)

- ajout d’une nouvelle catégorie de revenus

- ajout d’une nouvelle catégorie de charges

- déclaration d’une nouvelle dépense ouvrant droit à réduction ou crédit d’impôt

- déclaration d’un don à une association d’intérêt général

En cas d’utilisation du formulaire papier 2042 K AUTO, il faut pour chaque case à revoir :

- remplir la case blanche concernée si elle a été « oubliée » par le fisc

- et/ou rayer le montant prérempli inexact et déclarer le bon montant dans la case blanche concernée

- et/ou indiquer la nouvelle adresse en cas de déménagement, en bas de la page 4 de l’imprimé 2042 K AUTO

En cas d’utilisation de la déclaration en ligne, il faut suivre le processus déclaratif et modifier la ou les cases concernées par la correction ou le complément à apporter dans la bonne rubrique. S’il s’agit simplement de déclarer un changement d’adresse (sans autre modification), les coordonnées peuvent être modifiées dans l’espace particulier sur impots.gouv.fr, rubrique prélèvement à la source, sans devoir remplir de déclaration de revenus.

Si l’information à changer ne figure pas dans le formulaire 2042 K AUTO, il est nécessaire de joindre un imprimé complémentaire, par exemple :

- le formulaire 2042 RICI pour un don à une œuvre, une cotisation à un syndicat ou des dépenses de travaux de rénovation énergétique de l’habitation principale

- le formulaire 2042 C pour un investissement immobilier locatif Pinel

- le formulaire 2042 C PRO pour des revenus non-salariés (début d’activité en tant qu’auto-entrepreneur par exemple)

Revenus et charges préremplis dans la déclaration 2042 K AUTO

Dans la déclaration 2042 K AUTO, les informations connues de l’administration sont préremplies :

- situation de famille

- traitements et salaires

- pensions de retraite

- rentes

- revenus de capitaux mobiliers

- CSG déductible

- prélèvement à la source déjà payé en 2024

En cas d’erreur, le déclarant doit corriger ces informations soit en ligne, soit sur la feuille d’impôt 2042 K AUTO, soit dans son espace particulier sur Impots.gouv.fr.

De plus, sont indiqués par le fisc :

- le montant de l’impôt sur le revenu 2025 estimatif

- le taux de prélèvement à la source actualisé, applicable à partir de septembre 2025 (sauf modulation à la baisse en cours d’année)

NOUVEAU cette année ! A partir du 1er septembre, pour les couples mariés ou pacsés, c’est le taux individuel de prélèvement à la source qui sera appliqué par défaut. Jusqu’à présent, le prélèvement à la source appliqué était celui correspondant au taux du foyer fiscal. Il possible de conserver le taux du foyer fiscal en cochant une nouvelle case prévue à cet effet dans le cadre de la déclaration automatique (voir ci-dessous ⤵️).

Ces éléments sont calculés en fonction des cases préremplies à partir des informations connues de l’administration fiscale.

Déclaration automatique : obligation ou option ?

La déclaration automatique n’est pas obligatoire. C’est une nouvelle possibilité offerte aux contribuables, qui peuvent continuer à déclarer et corriger comme avant leur déclaration de revenus, s’ils le désirent.

Déclaration automatique : calendrier 2025 de la dispense

Le calendrier de déclaration automatique au moyen du formulaire 2042 K AUTO est calqué sur celui de la déclaration de revenus classique :

- 29 décembre 2019 : publication de la loi de finances 2020 (dont l’article 155) au Journal Officiel

- printemps 2020 : première déclaration automatique

- avril 2025 : les personnes concernées sont informées par e-mail qu’elles peuvent bénéficier de la déclaration automatique

- fin mars 2025 : début des envois à La Poste, à destination des déclarants papier, de la nouvelle déclaration incluant le document d’informations à valider

- 10 avril 2025 : mise à disposition des déclarants éligibles de leur document d’informations à valider dans leur espace personnel

- 20 mai 2025 : date limite de dépôt de la déclaration papier (pour la France entière)

- 22 mai 2025 : date limite de dépôt de la déclaration en ligne pour les départements 1 à 19 en cas d’élément à corriger / compléter

- 28 mai 2025 : date limite de dépôt de la déclaration en ligne pour les départements 2A à 54 en cas d’élément à corriger / compléter

- 5 juin 2025 : date limite de dépôt de la déclaration en ligne pour les départements 55 à 95 et Outre-mer en cas d’élément à corriger / compléter

- 30 juillet 2025 : date d’ouverture de la correction de la déclaration automatique (correction en ligne)

- 3 décembre 2025 : date de clôture de la correction en ligne de la déclaration automatique