La déclaration de revenus est obligatoire pour un jeune actif l’année suivant son premier emploi ou pour toute personne majeure non rattachée au foyer de ses parents. Comment déclarer pour la première fois ? Etat des lieux des démarches à effectuer, des justificatifs à fournir pour cette grande première obligatoire.

Déclarer ses revenus pour la première fois : une nouveauté dont beaucoup aimeraient se passer. Et pourtant, cet acte de la vie citoyenne est une obligation pour chaque personne majeure en 2025, sachant que la déclaration automatique n’est pas ouverte aux personnes qui remplissent une première déclaration de revenus.

Avant de remplir sa première déclaration, on peut s’informer :

- sur le fonctionnement de l’impôt sur le revenu (IR ou IRPP)

- sur le barème de l’impôt sur le revenu

- sur le mode d’emploi pour savoir comment remplir sa déclaration

En cas de première déclaration aux impôts en 2025, deux choix se présentent :

- déclarer ses revenus à son nom de manière autonome, sous sa propre responsabilité

- décider d’être fiscalement rattaché au foyer fiscal de ses parents, sous leur responsabilité fiscale (sous conditions)

SOMMAIRE

Première déclaration d’impôt : à quel âge ?

| Âge au 1er janvier 2024 (hors handicap) | Année de naissance | Déclaration | Conditions / démarches |

|---|---|---|---|

| Sources : article 6 du CGI, BOFiP (BOI-IR-CHAMP-20-20-20, BOI-IR-CHAMP-20-20-20) | |||

| 0 à 17 ans | 2007 à 2024 | si l’enfant dispose de ses propres revenus | option réservée aux parents |

| 18 ans | 2006 | choix entre déclaration personnelle et rattachement au foyer des parents | si rattachement, demande à formuler |

| 19 ans à moins de 21 ans | 2003 à 2005 | choix entre déclaration personnelle et rattachement au foyer des parents | si rattachement, demande à formuler |

| 22 ans à moins de 25 ans au 1er janvier | 1999 à 2002 | choix entre déclaration personnelle et rattachement au foyer des parents | choix réservé aux étudiants ; si rattachement, demande à formuler |

| 25 ans ou plus au 1er janvier | avant 1999 | déclaration personnelle obligatoire | |

Première déclaration à 18 ans, est-ce obligatoire ?

À 18 ans, on n’est plus considéré comme étant à la charge de ses parents pour le calcul de l’impôt sur le revenu : en principe, on devient responsable sur le plan fiscal et on est tenu de remplir sa propre déclaration de revenus, en application des articles 6 et 196 du Code général des impôts (CGI).

Il faut cependant distinguer deux situations :

- être déjà âgé de 18 ans ou plus au 1er janvier de 2024

- atteindre la majorité en cours d’année 2024

| Date de la majorité | Responsabilité | Déclaration des revenus propres |

|---|---|---|

| Source : article 6 du CGI, BOFiP BOI-IR-LIQ-10-10-10-20 | ||

| avant le 1er janvier 2024 | autonomie fiscale dès le 1er janvier | pour toute l'année |

| en cours d'année 2024 | autonomie fiscale à partir de 18 ans | depuis la date de la majorité |

Dans les deux cas, il est possible, d’un commun accord, de rester à la charge de ses parents, en demandant le rattachement au foyer fiscal des parents selon les cas sur toute l’année 2024 ou pour la période courant du jour des 18 ans au 31 décembre 2024. Ce choix est prévu à l’article 6 du Code général des impôts.

Remplir une première déclaration de revenus est obligatoire si on n’est pas ou plus rattaché au foyer fiscal de ses parents. Autrement dit, la première déclaration à 18 ans est la règle par défaut, mais il est possible d’y déroger.

Inscription auprès des impôts en cas de déclaration pour la première fois

La déclaration en ligne étant obligatoire (sauf pour les personnes n’ayant pas accès à Internet ou estimant ne pas être capables de déclarer en ligne) en 2024, une inscription est requise pour réaliser cette démarche quand on n’a jamais déclaré à l’impôt sur le revenu et que l’on ne dispose pas de numéro fiscal.

L’inscription s’effectue sous la forme d’une demande d’attribution d’identifiants personnels (numéro fiscal, numéro d’accès en ligne).

Une fois inscrit, l’administration peut procéder à la création de votre espace particulier sur le site Impots.gouv.fr.

L’inscription s’effectue soit :

- au guichet du centre des finances publiques ou service des impôts des particuliers dont dépend le domicile (lieu de résidence au 1er janvier 2024)

- par courrier postal auprès Direction Générale des Finances publiques en utilisant le formulaire de demande de numéro fiscal (formulaire 2043-SD, Cerfa n° 15944*02)

- en ligne en remplissant un formulaire de création d’accès à l’espace particulier

La demande nécessite de joindre une copie de pièce d’identité, le compte étant créé à partir de l’état civil.

La création du compte fiscal n’est pas immédiate. Dans la semaine qui suit la réception de la demande et après vérification de l’état civil du contribuable, le fisc envoie une notification par email selon laquelle le compte peut être créé.

À noter : cette démarche n’est pas nécessaire quand on dispose déjà de son numéro fiscal, même en cas de première déclaration à l’impôt sur le revenu.

Demander ou télécharger un formulaire n°2042

Le formulaire de déclaration des revenus n°2042 peut être demandé quand on n’a pas d’accès à Internet à la maison ou que l’on n’est pas en mesure de déclarer en ligne. La demande s’effectue :

- dans un centre des finances publiques (pour obtenir une feuille d’impôt)

- sur le site impots.gouv.fr (pour trouver un formulaire à télécharger et imprimer).

Dans les deux cas, la déclaration n’est pas préremplie et le déclarant n’est pas éligible à la déclaration automatique des revenus. Plus de détails : Pourquoi ma déclaration de revenus n’est pas préremplie en 2025

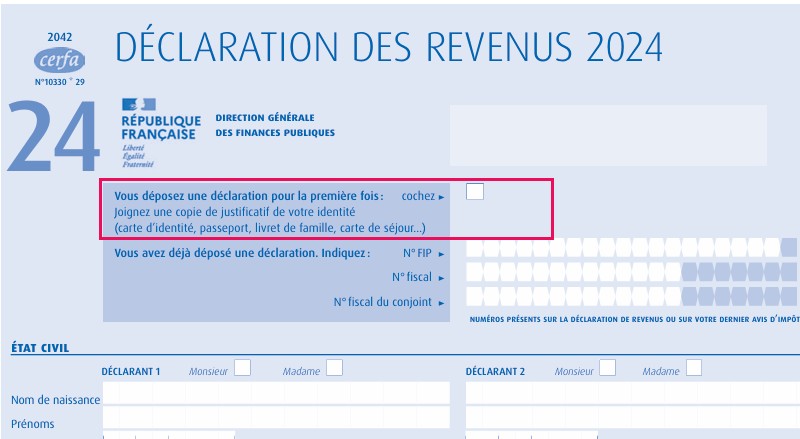

Sur la page 1 du formulaire Cerfa, il faut cocher la case « Vous déposez une déclaration pour la première fois ».

Attention, en cas de première déclaration, la date limite de dépôt de la déclaration papier est la même que pour un contribuable qui a déjà déclaré les années précédentes.

Pour cette année, le dernier délai est fixé le mardi 20 mai 2025, cachet de La Poste faisant foi. Toutefois, le fisc peut accepter la déclaration déposée en retard, en appliquant une majoration de 10% du montant de l’impôt à payer.

Déclarer ses revenus aux impôts à son nom

Déclarer ses revenus de l’année 2024 distinctement de ses parents, à son nom et sous sa propre responsabilité est la règle quand on est majeur, que l’on ne remplit pas les critères du rattachement au foyer fiscal de ses parents ou que l’on ne désire pas en bénéficier.

Les obligations légales s’appliquent alors pleinement, dès la première déclaration et même quand on est non imposable. Les mêmes délais de déclaration sont applicables. En savoir plus > Les dates-limites 2025 par département

Attention, quand on était auparavant rattaché au foyer fiscal de ses parents, on doit communiquer au fisc leurs nom, prénoms et adresse des parents pour permettre au fisc de traiter le formulaire. Faute de quoi la déclaration ne sera pas prise en compte.

Déclaration en ligne pour la première fois : les conditions

Remplir une déclaration en ligne pour la première fois nécessite de disposer d’identifiants. Lire l’article > Comment trouver ses identifiants

On peut donc déclarer sur Internet quand :

- on a déjà rempli et déposé des déclarations papier

- on possède déjà un numéro fiscal (pour la taxe d’habitation, la taxe foncière ou l’impôt sur la fortune immobilière) même en n’ayant jamais déclaré

- on a fait une demande de numéro fiscal

- on est âgé de 20 à 26 ans et que l’on a reçu au mois d’avril un courrier du fisc selon lequel on peut déclarer en ligne (comportant deux numéros d’identification : le numéro fiscal et le numéro d’accès en ligne).

Inversement, quand on moins de 20 ans, et que l’on doit déclarer ses revenus pour la première fois l’année qui suit la première embauche, on ne peut pas encore télédéclarer puisqu’on ne dispose pas encore de numéro fiscal (sauf si on a fait la démarche de se faire connaître de l’administration et de demander des identifiants).

Les revenus à ne pas déclarer

Dans certains cas, il n’est pas nécessaire de déclarer l’intégralité de ses revenus dans sa déclaration.

Ces abattements fiscaux sont notamment appliqués dans les situations suivantes :

- apprenti : on ne déclare alors que la partie du salaire qui dépasse le montant annuel brut du Smic, c’est-à-dire 21.273 euros en 2024. Exemple : quand on a perçu 21.500 euros en 2024, on doit donc opérer la soustraction et déclarer la différence : 21.500 – 21.273 = 227 euros. Inversement, si les revenus sont inférieurs à ce seuil, on ne déclare rien et on inscrit 0 à la case prévue à cet effet

- étudiant de moins de 25 ans au 1er janvier 2024 : les salaires perçus n’ont pas à être déclarés dans la limite de trois Smic mensuels, soit 5.318 euros. Ne déclarer une somme qu’à hauteur des sommes au-delà de cette limite

- étudiant ou élève ayant perçu des indemnités de stage dans la limite de 21.273 euros en 2024

Pièces à fournir pour une première déclaration

En cas de première déclaration papier, des pièces complémentaires sont à joindre :

- pour tous : copie de justificatif d’identité (carte d’identité, passeport, livret de famille, carte de séjour)

- locataire ou colocataire : copie du contrat de bail au 31 décembre 2024

- hébergé à titre gratuit : copie du dernier avis de taxe foncière ou du contrat de bail de la personne chez qui on résidait au 31 décembre 2024, attestation d’hébergement signée par la personne qui hébergeait le contribuable à cette date

- occupant d’une chambre d’hôtel : attestation d’occupation d’une chambre d’hôtel délivrée par le gérant de l’hôtel où l’on résidait au 31 décembre 2024

- hébergé dans un foyer : attestation délivrée par le foyer qui hébergeait le contribuable au 31 décembre 2024

- domicilié auprès d’un centre communal d’action sociale (CCAS) : attestation d’élection de domicile en cours de validité au 31 décembre 2024

Première déclaration séparée pour un enfant mineur : dans quel cas ?

Un enfant mineur peut être amené à remplir une première déclaration de revenus à son nom s’il perçoit des revenus personnels, en application de l’articles 6 du Code général des impôts (CGI). Toutefois, ce n’est pas à l’enfant mineur d’en décider : c’est une option offerte aux parents. « Le contribuable peut réclamer des impositions distinctes pour ses enfants, lorsque ceux-ci tirent un revenu de leur travail ou d’une fortune indépendante de la sienne » (2 de l’article 6 du CGI).

Ce cas de figure se produit :

- quand l’enfant perçoit ses propres salaires

- quand l’enfant tire des revenus d’un patrimoine qui lui a été transmis par donation ou succession

Dans ce cas, les parents ne bénéficient plus de la majoration du nombre de parts fiscales.

La demande d’imposition distincte de l’enfant s’effectue de la façon suivante (source BOFiP : BOI-IR-CHAMP-20-20-20 §150) :

- dépôt d’une déclaration de revenus au nom de l’enfant mineur

- demande d’imposition distincte dans une note jointe à sa déclaration et désigner nommément les personnes concernées

Après la première déclaration : avis d’impôt et prélèvement à la source

À partir de la première déclaration des revenus, l’administration procède :

- au calculer le montant de l’impôt dû

- au calcul du taux de prélèvement à la source applicable à partir du mois de septembre suivant.

La déclaration permet donc de savoir si on est imposable ou non imposable et de recevoir un avis d’impôt sur le revenu, mais aussi d’appliquer un taux de prélèvement à la source en fonction des derniers revenus déclarés (et non selon une grille de taux légale).

Rattachement fiscal : déclarer avec et par ses parents

Quand, au 1er janvier 2024, on était âgé de moins de 21 ans ou de moins de 25 ans tout en poursuivant ses études, on peut demander le rattachement au foyer fiscal de ses parents. On doit alors rédiger une demande sur papier libre.

Principaux intérêts :

- pour l’enfant majeur : on déroge à l’obligation de remplir une déclaration en ligne (puisque la déclaration est remplir par les parents, en incluant les revenus du jeune adulte)

- pour les parents : ils bénéficient d’une demi-part fiscale supplémentaire ou d’une part complète (à partir du troisième enfant rattaché) pour le calcul de leur impôt.

Le rattachement au foyer fiscal parental est une option annuelle et, à ce titre, les revenus du jeune adulte rattaché ne sont pas préremplis sur la déclaration de revenus de ses parents. Ils devront par conséquent les mentionner dans leur déclaration propre à la rubrique correspondante (traitements, salaires) soit :

- case 1CJ (1ère personne à charge)

- case 1DJ (2ème personne à charge)

- case 1EJ (3ème personne à charge)

- case 1FJ (personnes à charge supplémentaires)

Le rattachement est pour sa part à préciser dans la case adéquate dans la déclaration des parents (cadre D | rattachement en 2024 d’enfants majeurs ou mariés).

Comment choisir ? Lire l’article : Enfant majeur et impôt : rattachement fiscal ou imposition séparée ?