La pension alimentaire versée par un contribuable au profit d’un proche (enfant mineur, enfant majeur, ascendant) ou à son ex-conjoint peut bénéficier d’une déduction pour tout ou partie de cette somme selon les cas. Où et comment remplir sa déclaration de revenus, dans quelle case, les explications sur les sommes déductibles et celles qui ne le sont pas.

Où et comment déclarer une pension alimentaire versée à un enfant majeur

La déclaration d’une pension alimentaire versée à un enfant majeur ou de l’aide apportée à un enfant majeur nourri, logé, blanchi par ses parents à leur domicile se déclare dans la rubrique « 6 ı Charges déductibles ».

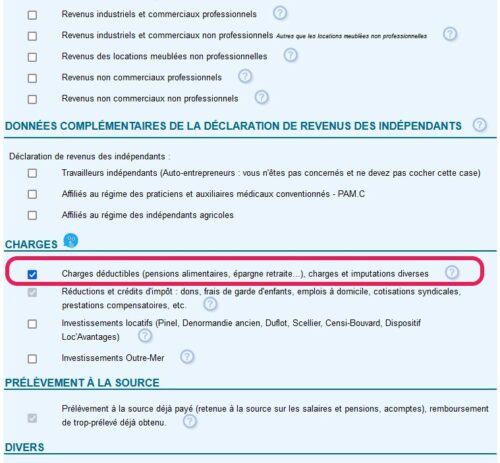

Dans le cadre de la déclaration en ligne dans l’espace particulier sur Impots.gouv.fr, la rubrique contenant les cases permettant de déclarer le montant versé à enfant majeur est accessible en deux temps :

- au début de la partie 3 (Revenus et charges), à la page de sélection des rubriques de la déclaration de revenus et annexes, en cochant la case « Charges déductibles (pensions alimentaires, épargne retraite…), charges et imputations diverses », comme le montre le visuel ci-dessous :

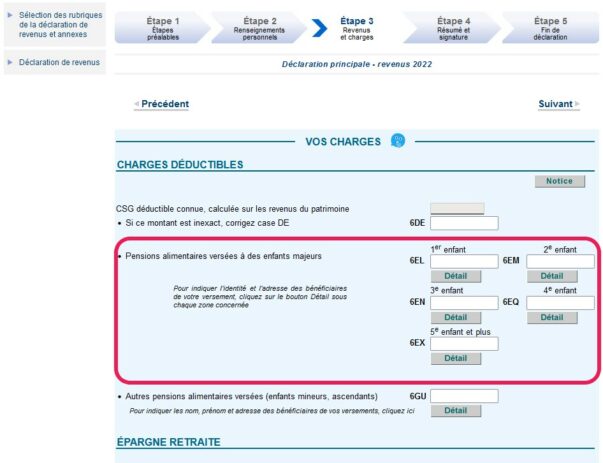

- ensuite dans le parcours déclaratif à la page « Vos charges », après la page « Revenus et plus-values des professions non salariées », et avant la page « Réductions et crédits d’impôt », comme le montre la capture d’écran ci-dessous :

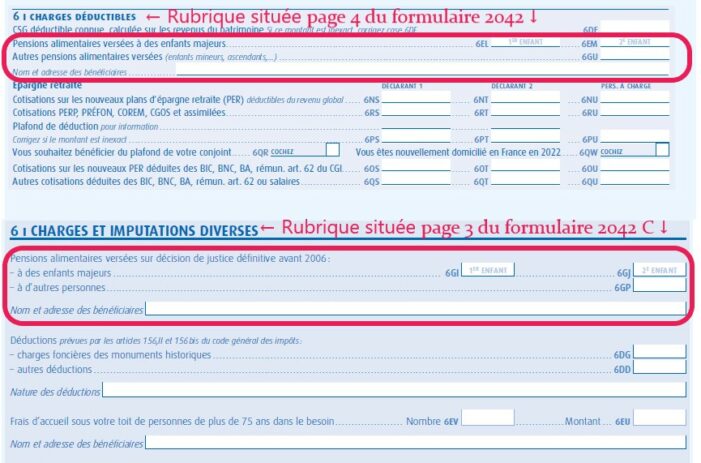

Dans le cadre d’une déclaration avec la feuille d’impôt papier, les montants sont à saisir dans la rubrique « 6 ı Charges déductibles » :

- en page 4 du formulaire 2042, 2042 K (déclaration préremplie) ou 2042 K AUTO (déclaration automatique)

- et/ou en page 3 du formulaire 2042 C pour les pensions versées en application de décisions de justice prises avant 2006 (attention, la ligne a été déplacée depuis 2020, elle se trouvait auparavant dans l’imprimé 2042 principal).

Les pensions alimentaires versées ne peuvent être déduites que si l’enfant n’est pas compté à charge dans sa déclaration par le parent qui verse une pension. On ne peut donc pas en même temps déclarer le rattachement d’un enfant majeur à son foyer fiscal (case J ou N de la rubrique D) et déclarer une pension alimentaire déductible pour un même enfant. Cette règle de non-cumul est prévue à l’article 156 du Code général des impôts (au 2° du II de cet article).

A lire également sur le sujet : Enfant majeur : rattachement fiscal ou déclaration séparée ?

La somme déductible est plafonnée. Le montant maximum pris en compte par enfant majeur dans la déclaration 2025 est égal (sauf cas particuliers développés plus loin) :

- à 6.794 au titre des pensions alimentaires versées en 2024 (6.674 euros euros en 2023)

- à 4.039 euros au titre des sommes ou représentatives des dépenses de nourriture et d’hébergement d’un enfant majeur vivant sous le toit de ses parents.

Déclaration d’une pension alimentaire à un majeur sans justificatif

Montant du forfait de pension alimentaire déductible au titre de 2024

La prise en charge d’une fille ou d’un fils majeur vivant encore chez ses parents et sans ressources, aussi appelée pension alimentaire forfaitaire ou pension alimentaire versée en nature, est déductible pour le ou les parents sans justificatif dans la limite de :

- 4.039 euros si l’enfant majeur est célibataire

- 8.078 euros (4.039 euros x 2) si l’enfant majeur hébergé est marié ou uni par un Pacs

- 2.020 euros (4.039 euros / 2) par parent si ceux-ci sont concubins (non mariés, non pacsés)

Les sommes ainsi déductibles doivent correspondre aux dépenses de nourriture et d’hébergement.

Si l’enfant majeur n’a été hébergé chez son ou ses parents qu’une partie de l’année, la somme est déductible au prorata de la durée de présence de l’enfant. Exemple pour un enfant vivant au domicile de ses parents du 1er janvier au 15 août : 8 mois pris en compte (le mois de présence entamé est compté pour un mois entier), déduction prise en compte pour 8/12ème, soit 2.693 euros (4.039 x 8 / 12).

Dans quelle case déclarer la pension alimentaire sans justificatif de 2024

Le montant de la pension alimentaire forfaitaire déductible est à déclarer par le ou les parents :

- case 6EL pour le 1er enfant

- case 6EM pour le 2ème enfant

- case 6EN pour le 3ème enfant

- case 6EQ pour le 4ème enfant

- case 6EX pour le 5ème enfant et les suivants

Les cases 6N, 6EQ et 6EX n’existent que dans le cadre de la déclaration en ligne. Les cases 6EL et 6EM existent dans les deux modalités de déclaration (avec la feuille d’impôt et sur Internet).

Les autres dépenses que celles relatives au logement ou à la nourriture (habillement, frais de santé par exemple) peuvent être déduites pour leur montant réel et justifié, dans la limite de 6.794 euros – la somme déduite sans justificatif (soit 4.039 euros maximum), soit 2.755 euros maximum (6.794 euros – 4.039 euros) si l’enfant majeur a été hébergé du 1er janvier au 31 décembre 2024. Les sommes correspondantes se déclarent aussi cases 6EL et suivantes. On peut, pour faire preuve de transparence vis-à-vis du fisc, donner le détail des sommes à déduire déclarées case 6EL (d’un côté celles sans justificatif et de l’autre avec factures à l’appui) dans le champ INFORMATIONS situé :

- en bas de la page 2 dans le cadre de la déclaration avec une feuille d’impôt (formulaire 2042 ou déclaration préremplie 2042 K)

- à la fin de l’étape 3 de la déclaration de revenus en ligne (Revenus et charges).

Déduction de l’aide à un enfant majeur

Lorsqu’un parent décide d’octroyer une pension alimentaire à son enfant majeur pour subvenir à ses besoins, il peut déduire de ses revenus à déclarer le montant annuel de cette pension, quel que soit l’âge ou l’activité de son enfant, dans la limite d’un plafond actualisé chaque année.

Le montant maximum de la déduction atteint 6.794 euros pour le calcul de l’impôt 2025 quand l’enfant bénéficiaire ne vit pas sous le toit de ses parents, cette dépense devant être justifiée dans votre déclaration.

Si les parents logent leur enfant sous leur toit, ils ont la possibilité de déduire :

- 4.039 euros au titre d’une année entière pour 2024, ou au prorata temporis (en fonction du temps de présence dans le logement), sans justificatif

- et jusqu’à 6.794 euros s’ils peuvent prouver leurs dépenses pour la déclaration en 2025

Ces dernières doivent être indiquées dans la rubrique « 6 ı Charges déductibles » (voir ci-dessus).

Dans le cas des pensions versées en application de décisions de justice prises avant 2006 (à déclarer dans les cases 6GI et 6GJ), les pensions sont déductibles pour leur montant réel majoré de 25% (multiplication par 1,25), mais toujours dans la limite de 6.794 euros. La majoration est automatiquement réalisée par le fisc. Explication : si le montant déclaré est égal à 4.800 euros (soit 400 euros par mois), le montant déduit par le fisc lors du calcul de l’impôt est égal à 6.000 euros (4.800 x 1,25).

Enfin, si l’enfant majeur est marié ou pacsé, la déduction maximale atteint 13.348 euros, soit le double du plafond pour une personne seule, lorsque le contribuable qui verse la pension assure seul(e) l’entretien du ménage. Il faut alors reporter :

- en case 6EL le montant de la pension versée à son enfant majeur non compté à charge

- et ligne 6EM la somme attribuée soit à son conjoint ou à ses enfants, lorsque l’enfant est chargé de famille non marié, soit à un second enfant.

Case 6GU Autres pensions alimentaires versées : les situations concernées

La case 6GU intitulée « Autres pensions alimentaires versées » permet de déclarer les pensions déductibles correspondant aux cas suivants :

- pensions alimentaires versées par un ex-époux au profit du ou des enfants mineurs dont on n’a pas la garde

- pensions alimentaires versées par un concubin au profit d’un enfant non compté à charge pour l’impôt sur le revenu

- pensions alimentaires versées à l’ex-époux en application d’une décision de justice

- pensions alimentaires versées à l’ex-époux en vertu d’une convention de divorce par consentement mutuel

- pensions alimentaires versées spontanément à l’ex-époux

- contribution aux charges du mariage (en cas de rupture sans dissolution du mariage)

Attention ! En cas de pension alimentaire ou de contribution aux charges du mariage versée en exécution d’une décision de justice devenue définitive avant le 1er janvier 2006, le montant se déclare case 6GP.

La pension alimentaire versée est déductible pour son montant total (sans plafond) :

- lorsqu’il y a eu décision de justice

- ou en vertu d’une convention de divorce par consentement mutuel depuis le 1er janvier 2017

Dans les autres cas, le montant doit être compatible avec les ressources de la personne qui paie la pension et avec les besoins de la personne qui la reçoit.

Comment déclarer une pension alimentaire versée à un mineur

Dans quelle case déclarer la pension alimentaire versée pour un enfant mineur ? La déclaration du montant versé en 2024 s’effectue case 6GU.

La pension alimentaire versée pour un enfant mineur bénéficie d’une déductibilité fiscale pour son montant total (sans plafond), à condition de ne pas en avoir la garde.

En revanche, on ne peut pas déduire la pension alimentaire versée pour un enfant en résidence alternée ou à charge partagée, puisque dans ce cas, les parts fiscales dont on bénéficie sont également partagées entre les ex-conjoints. Or on ne peut peut pas cumuler le bénéfice du nombre parts fiscales lié aux enfants à charge (un quart de part par enfant pour les deux premiers enfants en garde partagée, demi-part à partir du troisième) et déduction d’une pension alimentaire.

De même, on ne peut pas déduire le versement d’une pension alimentaire à l’autre parent durant les périodes correspondant au droit de visite et d’hébergement, toujours en application du principe de non-cumul de la déductibilité de la pension et du bénéfice de la majoration du nombre de parts fiscales.

La pension alimentaire versée est déductible en totalité (sans limitation) si son paiement a été décidé par un juge ou en vertu d’une convention de divorce par consentement mutuel. Lorsque le versement de la pension est spontané (sans jugement ni convention), il n’y a pas de plafond de déduction, mais son montant doit être proportionné aux besoins de l’enfant et aux ressources de la celle ou celui qui verse la pension.

Quelle case pour déclarer la pension alimentaire versée à l’ex-conjoint ?

La déclaration d’une pension alimentaire versée au profit d’un ex-époux ou d’une ex-épouse doit être déclaré :

- case 6GU pour les versements effectués spontanément, en vertu d’une convention de divorce par consentement mutuel ou après un jugement, si celui-ci est devenu définitif depuis le 1er janvier 2006

- case 6GP pour les versements relatifs aux décisions de justice devenues définitives avant le 1er janvier 2006

Ces cases concernent également le paiement d’une contribution aux charges du mariage pour les époux encore mariés mais vivant séparément.

Pension versée à un ascendant : dans quelle case déclarer ?

Quand on verse une pension alimentaire à un ascendant, on peut la déduire sans limitation (pour son montant total), à condition d’être en mesure de présenter des justificatifs. Dès lors, il faut d’une part remplir la case 6GP pour les décisions de justice prises avant 2006, d’autre part la case 6GU pour les versements spontanés, c’est-à-dire effectués par le contribuable de son propre chef, ou pour les décisions de justice postérieures au 1er janvier 2006.

Comme pour les enfants majeurs, si un contribuable assume les besoins d’un ascendant sans ressource qui vit sous son toit, une déduction forfaitaire de 3.786 euros est possible sans justificatif. On considère que son père ou sa mère est dans le besoin lorsque ses ressources ne dépassent pas le montant de l’Aspa (ex-minimum vieillesse).

Pension alimentaire déductible, principe et règles applicables

Les pensions alimentaires versées par un contribuable ouvrent droit à une déduction fiscale, sous la forme d’une déductibilité des sommes versées. Versée aux enfants, aux parents ou à l’ex-conjoint, cette somme peut être déduite des revenus pré-remplis de la personne qui paie une pension, dans sa déclaration de revenus. La somme correspondante vient diminuer la base de revenus soumis à l’impôt et, in fine, réduire le montant de l’impôt à payer.

Les montants déductibles au titre des pensions alimentaires varient en fonction des situations et de la personne à qui l’on donne. Il existe toutefois trois règles immuables dans la fiscalité des pensions alimentaires :

- Règle n°1

Les bénéficiaires d’une pension alimentaire ne doivent pas être comptés à charge, y compris en résidence alternée. - Règle n°2

« Les aides versées à des personnes autres que vos parents, grands-parents, enfants, petits enfants orphelins ou votre ex-conjoint ne sont pas déductibles », ajoute l’administration fiscale. - Règle n°3

Enfin, les bénéficiaires qui perçoivent une pension sont obligés d’intégrer ces sommes dans leurs revenus (cases 1AO à 1DO du formulaire 2042, ligne « Pensions alimentaires perçues »). La déclaration des sommes perçues par le ou les bénéficiaires est égale au maximum au plafond de déduction dont a bénéficié la personne qui verse la pension.