Se lancer dans la location d’une partie ou de l’intégralité de son logement via une plateforme de location d’appartements de type Airbnb ou Abritel a tout du bon plan pour arrondir les fins de mois. Pour rester dans la légalité, le loueur devra toutefois déclarer l’intégralité des loyers perçus en 2022 dans sa déclaration de revenus, dans la case appropriée.

Pas de déclaration automatique des revenus Airbnb ou Abritel

Afin d’obtenir un complément de revenus, moyennant une commission, nombre de Français n’hésitent plus à louer leur meublé à Paris, Lyon, Bordeaux, Marseille, Nantes ou ailleurs en France, pour quelques jours ou plusieurs semaines par an sur des sites de location d’appartements sans agence tels que Airbnb ou Abritel. Se pose toutefois la question de la fiscalité applicable et des modalités de déclaration aux impôts : les loyers reçus en 2022 par un particulier sont-ils imposables en 2023 ? Quelle case faut-il remplir ?

Désormais (dispositif en vigueur depuis 2020), les plateformes de type Airbnb doivent avoir envoyé à l’administration fiscale, au plus tard au 31 janvier un relevé récapitulatif des revenus issus des locations effectuées l’année précédente, soit au titre de l’année 2021. Toutefois, ces revenus ne sont pas préremplis : la déclaration du chiffre d’affaires réalisé n’est donc pas automatique.

Les sommes perçues par l’hôte ont à inscrire dans les cases concernées de la déclaration de revenus. Les sommes en questions ne sont pas (encore) pré-inscrites dans la déclaration de revenus en ligne, ni dans la déclaration 2042 K (déclaration préremplie papier).

Imposition des revenus locatifs Airbnb : BIC ou revenus fonciers ?

Comment les revenus locatifs tirés d’Airbnb sont-ils imposés ? La location d’une maison ou d’un appartement en meublé, à la nuit ou à la semaine (on parle alors de meublé de tourisme ou de meublé touristique, à ne pas confondre avec le meublé de tourisme classé) n’est pas soumise au même régime fiscal qu’un bien classique loué vide en tant que résidence principale.

La location meublée est considérée par le fisc comme une activité commerciale imposable au barème de l’impôt sur le revenu dans la catégorie des bénéfices industriels et commerciaux (BIC). Il ne faut donc pas déclarer les recettes perçues en tant que revenus fonciers, les rubriques à remplir et le régime d’imposition étant différents, comme le montre le tableau comparatif ci-dessous :

| Revenus Airbnb | Location nue (vide) | |

|---|---|---|

| Catégorie de revenus | Bénéfices industriels et commerciaux (BIC) | Revenus fonciers |

| Régime d'imposition | Micro-BIC ou BIC au réel | Micro-foncier ou revenus fonciers au réel |

| Formulaire de déclaration papier | 2042 C PRO | 2044 |

| Catégorie de revenus déclaration papier | 5 | Revenus des professions non salariées | 4 | Revenus fonciers |

| Rubrique déclaration en ligne ou papier | Revenus des locations meublées non professionnelles | Revenus fonciers Location non meublée |

| Plafond régime micro (revenus 2022) | 72 600 € | 15 000 € |

| Plafond régime micro (revenus 2023) | 77 700 € | 15 000 € |

| Abattement régime micro | 50% (sauf meublé de tourisme classé : 71%) | 30% |

| Case à remplir (régime micro) | Case 5ND (déclarant 1) | Case 4BE (ensemble du foyer) |

Ce régime d’imposition des revenus de location meublée est valable quelle que soit la nature du bien loué en Airbnb ou assimilé : pièce dans une résidence principale, résidence secondaire, maison ou appartement dédié à la location saisonnière.

Où déclarer les revenus Airbnb, Abritel ou Booking ?

Dans quelle rubrique déclarer les revenus Airbnb, Abritel ou Booking ? La déclaration des revenus Airbnb s’effectue dans la rubrique Revenus des locations meublées non professionnelles.

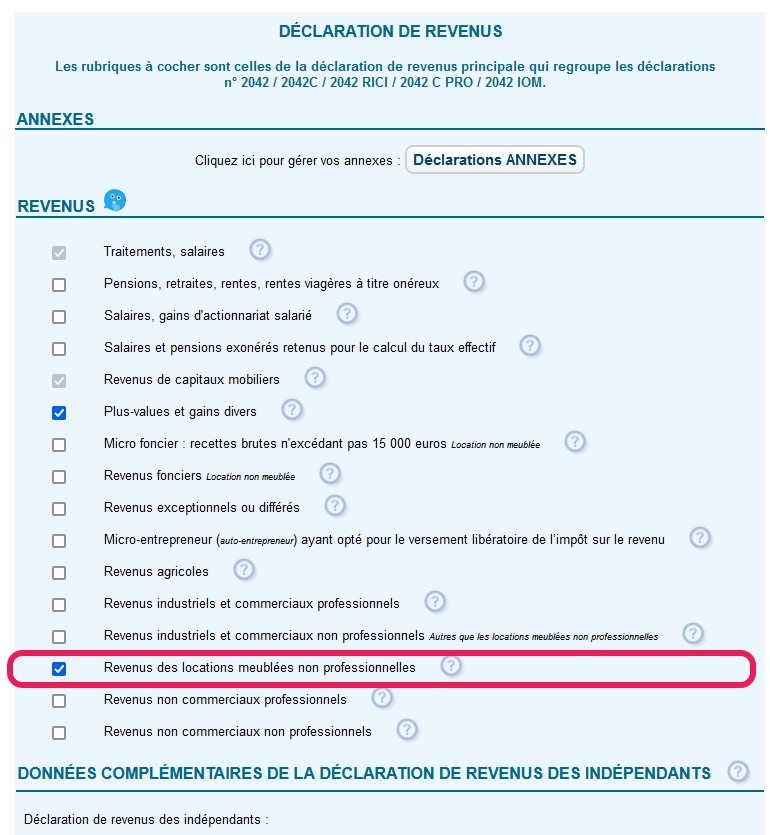

Dans le cadre de la déclaration en ligne au sein de votre espace particulier, l’accès à cette rubrique s’effectue en deux temps :

- au début de l’étape 3 Revenus et charges, à la page Sélection des des rubrique de la déclaration de revenus et annexes, choix des rubriques que vous souhaitez faire apparaître, en cochant la case « Revenus des locations meublées non professionnelles » (celle-ci est précochée si de tels revenus ont déjà été déclarés l’an passé)

- remplissage dans le parcours déclaratif, au niveau de la page « Revenus et plus-values des professions non salariées », après les pages « Revenus des valeurs et capitaux mobiliers », « Plus-values et gains divers » et « Revenus fonciers ».

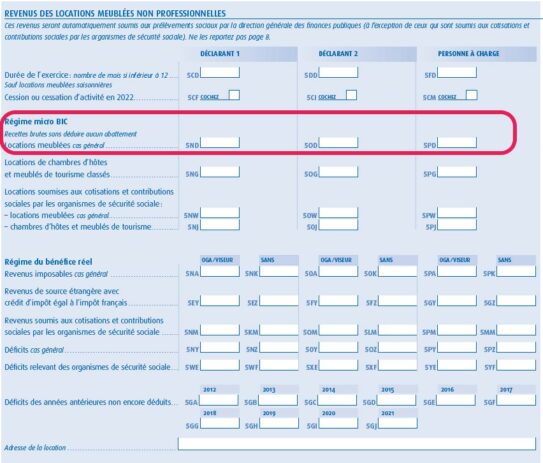

Pour une déclaration papier, les revenus Airbnb sont à déclarer au moyen du formulaire de déclaration 2042 C PRO (déclaration complémentaire, professions non salariées), dans la rubrique Revenus des locations meublées non professionnelles.

Dans quelle case déclarer les revenus Airbnb au régime micro-BIC

Déclaration des revenus Airbnb 2022 selon le montant de recettes

Un propriétaire ou locataire qui héberge dans un meublé des touristes de passage quelques jours ou semaines dans l’année doit déclarer les revenus qu’il encaisse. Le régime fiscal applicable dépend alors du montant de recettes annuelles. Le seuil est fixé à 72.600 euros de recettes perçues en 2022 ou en 2021.

Si le chiffre d’affaires annuel des locations 2022 en Airbnb ou Abritel est inférieur à ce plafond de 72.600 euros, le contribuable a le choix entre deux modalités d’imposition, et donc de déclaration :

- le régime micro-BIC (bénéfices industriels et commerciaux),

- le régime réel

Ce choix est le même que celui applicable au régime de loueur en meublé non professionnel (LMNP).

Le régime micro-BIC est un régime d’imposition et de déclaration simplifié. Le contribuable bénéficie à ce titre d’un abattement de 50% sur les loyers qu’il perçoit, représentatif des charges (qui ne sont pas déductibles). Ainsi, pour 20.000 euros de recettes annuelles perçues, la moitié, soit 10.000 euros de bénéfice imposable après abattement, entre dans le calcul de l’impôt. En contrepartie, ce régime ne permet pas de déduire la moindre charge.

L’abattement fiscal est au minimum égal à 305 euros, en application de l’article 50-0 du CGI (Code général des impôts). Conséquence, si le chiffre d’affaires est inférieur ou égal à 305 euros, le résultat imposable est égal à zéro.

Montant à saisir : revenus bruts frais et charges non déduits

Les sommes à déclarer au titre des revenus Airbnb ou équivalents sont les revenus bruts perçus par l’hôte. Ainsi, en plus du revenu net perçu, l’hôte doit déclarer (pour passer du net au brut) :

- les frais de ménage éventuels

- les frais facturés par la plateforme (environ 3% chez Airbnb)

Autrement dit, les revenus à déclarer sont les revenus bruts payés par les locataires successifs, sans déduire les frais et charges liées à la location (frais de ménage, commission Airbnb, coût de l’emprunt éventuel).

Cases à remplir pour la déclaration des revenus Airbnb

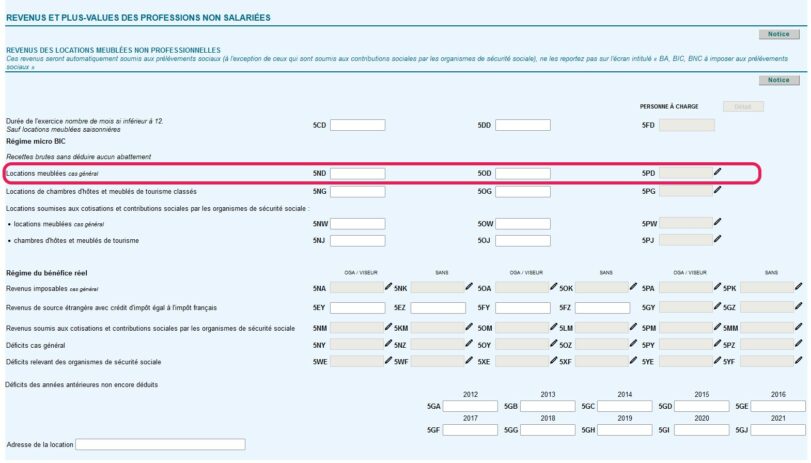

Pour la déclaration de revenus, le loueur doit remplir le formulaire de déclaration complémentaire des professions non salariées, ou formulaire 2042 C Pro. On distingue trois possibilités de déclaration.

Première possibilité de déclaration. En général, il faut renseigner l’intégralité des revenus tirés de la location de courte durée dans les cases suivantes :

- case 5ND (déclarant 1)

- case 5OD (déclarant 2)

- et/ou case 5PD (personnes à charge).

L’abattement ne doit pas être déduit par le contribuable lui-même : celui-ci est appliqué directement par le fisc aux recettes brutes. La somme à déclarer figure dans le relevé de revenus annuels mis à disposition en janvier/février par les plateformes de type Airbnb. Vous pouvez consulter votre revenu brut sur votre profil dans votre compte Airbnb à tout moment.

Deuxième possibilité de déclaration. Si le contribuable est auto-entrepreneur et a opté pour l’imposition au prélèvement forfaitaire libératoire (PFL), accordé sous conditions de ressources, il faut remplir les recettes brutes (sans abattement) :

- Case 5TB : déclarant 1

- Case 5UB : déclarant 2

- Case 5VB : personnes à charges

Troisième possibilité de déclaration. Il faut cocher une autre case lorsque le meublé a déjà été soumis aux cotisations sociales (entre 23.000 et 72.600 euros) :

- Case 5NW : déclarant 1

- Case 5OW : déclarant 2

- Case 5PW : personnes à charges

Déclaration au régime réel au-delà d’un plafond ou sur option

Si les recettes de location 2022 en Airbnb sont inférieures à 72.600 euros, on peut opter pour un régime d’imposition permettant de déduire l’ensemble des frais et charges supportés dans le cadre de l’activité de location : le régime réel.

Ce régime réel d’imposition des recettes locatives de location sur Airbnb et/ou HomeAway-Abritel s’applique par défaut (on n’a pas le choix) lorsque leur montant annuel d’activité est supérieur à 72.600 euros.

Dans ce cas, il faut reporter le montant des recettes sur la déclaration professionnelle 2031-SD (« Bénéfices industriels et commerciaux »). Ce formulaire de déclaration spécifique permet de déduire l’ensemble des charges supportées au titre de cette activité, au lieu de bénéficier de l’abattement forfaitaire de 50%.

Cette déclaration s’effectue à part de la déclaration de revenus et doit être déposée auprès du service des impôts des entreprises (SIE) correspondant à l’emplacement du meublé générateur des revenus. Le délai de déclaration est fixé :

- le 3 mai 2023

- ou le 18 mai 2023 en cas de téléprocédure (déclaration en ligne)

Il est recommandé de remplir cette déclaration avec l’aide d’un expert-comptable rompu aux obligations déclaratives de la location meublée.

La déclaration de revenus complémentaire 2042 C PRO est préremplie, depuis l’année 2020, de certaines informations inscrites préalablement dans la déclaration de revenus BIC 2031-SD. Ce report sur le formulaire 2032 C PRO s’applique automatiquement en cas de télédéclaration du formulaire 2031-SD réalisée avant la déclaration de revenus personnelle.

Par ailleurs, il faut savoir que la mise en location d’une résidence secondaire, ou d’une résidence principale plus de quatre mois dans l’année, fait l’objet d’obligations particulières, comme la déclaration de la location meublée touristique à une clientèle de passage auprès de la mairie. Certaines communes exigent d’obtenir une autorisation de changement d’usage du logement.

Pour aller plus loin : Les règles de la location meublée de courte durée type « Airbnb »

Régime fiscal plus avantageux pour les meublés touristiques classés

Lorsque le meublé mis en location est reconnu comme meublé de tourisme classé, le régime d’imposition et les démarches du contribuable changent.

Dès lors que ses revenus respectent la limite de 176.200 de recettes annuelles, le loueur bénéficie d’un abattement majoré de 71% sur les loyers tirés de la location dans le cadre du régime micro-BIC. Ainsi, pour 100.000 de recettes annuelles, le bénéfice imposable se monte à 29.000 euros (100.000 – 71.000 euros d’abattement).

Au-delà de ce seuil de 176.200 euros, le régime réel d’imposition s’applique.

Pour les déclarer, le contribuable doit renseigner les cases 5NG, 5OG et/ou 5PG du formulaire 2042 C Pro. Pour une déclaration en ligne sur impots.gouv.fr, il faut cocher la case « Locations meublées non professionnelles » lors de l’étape 3 (rubrique Revenus). Après la déclaration des salaires, il faut là aussi remplir la case 5NG (déclarant 1), 5OG (déclarant 2) et/ou 5PG (personnes à charge). La somme à déclarer est égale aux recettes brutes, sans déduire le moindre abattement.

Cas d’exonération d’impôt pour une résidence principale

Comme le prévoit le code général des impôts (CGI), les hôtes peuvent être exonérés d’impôt sur les loyers perçus via une ou plusieurs plateformes de location ne dépassant pas 760 euros sur une année civile. En revanche, dès que la somme des loyers dépasse ce montant, le contribuable est imposé sur l’ensemble des revenus tirés de cette activité.

Attention : cette exonération n’est octroyée qu’aux particuliers mettant leur résidence principale en location, qu’ils en soient propriétaires ou locataires.

Ce plafond de 760 euros s’applique aux « personnes qui mettent de façon habituelle à la disposition du public une ou plusieurs pièces de leur habitation principale », précise le CGI.

Et si la location est la résidence principale de l’occupant ?

Au-delà du cas des meublés touristiques, il est possible d’accueillir un locataire chez soi toute l’année. Si la chambre ou le logement devient sa résidence principale, l’exonération d’impôt se base alors sur des plafonds de loyer annuel par mètre carré de surface habitable, soit, pour les revenus perçus en 2022 :

- 192 euros en Ile-de-France (Paris inclus)

- 142 euros pour les autres régions

Pour les loyers perçus en 2023, les plafonds de loyer annuel au mètre carré sont les suivants (source BOFiP BOI-BIC-CHAMP-40-20) :

- 199 euros en Ile-de-France (Paris inclus)

- 147 euros pour les autres régions

A lire également sur la déclaration de revenus

Impôt sur le revenu 2022 : la déclaration 2023 étape par étape