Une plus-value immobilière réalisée en 2023 sur la vente d’un investissement locatif ou d’une résidence secondaire doit faire l’objet d’un report sur la déclaration de revenus en 2024. Les cases et lignes à remplir, les bons formulaires à utiliser, à quel endroit.

Déclaration de plus-value immobilière : une obligation

Une plus-value immobilière, doit, comme tout revenu, être mentionnée dans la déclaration de revenus annuelle réalisée au printemps.

Dans un premier temps, c’est le notaire qui se charge de déclarer les plus-values immobilières au fisc, au moment de la réalisation de la transaction. À ce titre, il doit remplir et adresser le formulaire 2048-IMM au service des impôts en charge de la publicité foncière, accompagné du paiement de l’impôt sur le revenu au taux de 19% et des prélèvements sociaux au taux de 17,2%, sauf si le vendeur bénéficie d’une exonération totale, grâce aux abattements fiscaux en vigueur. C’est le notaire qui s’occupe de ces formalités.

Cependant, le contribuable a aussi une démarche à effectuer l’année qui suit la vente (en 2024 si la cession a eu lieu en 2023) : il ne faut pas oublier de reporter le montant de la plus-value constatée sur la déclaration de revenus.

Formulaire 2042 ou 2042-C, où déclarer une plus-value immobilière ?

Où indiquer une plus-value immobilière sur les formulaires 2042 et ses annexes ? Quel formulaire utiliser pour déclarer une plus-value immobilière réalisée en 2023 par un particulier ? Le contribuable cédant doit indiquer le montant de la plus-value imposable, en même temps que tous ses autres revenus perçus en 2023.

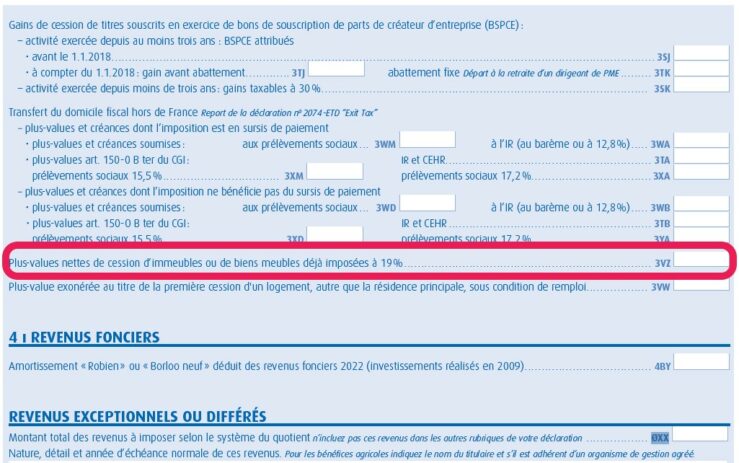

Le report du montant de la plus-value imposable sur la déclaration de revenus s’effectue sur le formulaire de déclaration complémentaire 2042-C (et non la déclaration principale 2042), à l’endroit indiqué dans l’image ci-dessous :

La ligne 3VZ concerne se trouve sur la page 3 du formulaire de déclaration complémentaire 2042-C (version papier), avant la rubrique 4 relative aux revenus fonciers.

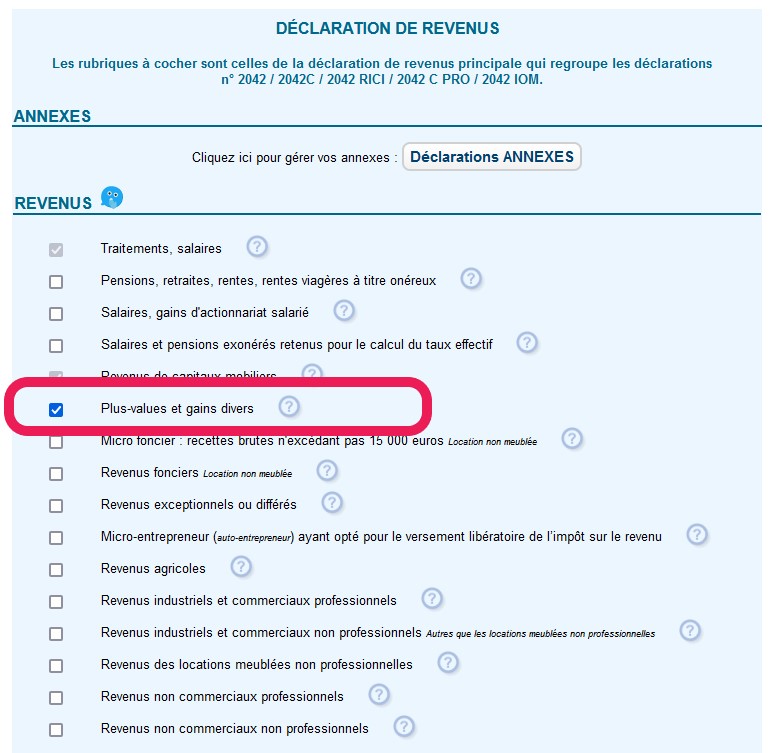

Dans le cadre de la déclaration en ligne, remplir une plus-value de cession s’effectue en suivant le parcours suivant, étape par étape :

- se rendre jusqu’à l’Étape 3 Revenus et charges (une fois l’étape « Renseignements personnels » terminée)

- sur la page de sélection des rubriques, cocher la case « Plus-values et gains divers »

- une fenêtre intitulée Déclarations annexes s’ouvre automatiquement, mais elle est inutile dans le cas d’une plus-value immobilière => ne rien cocher et cliquer sur « Valider »

- la rubrique concernée se trouve après les rubriques Traitements et salaires et

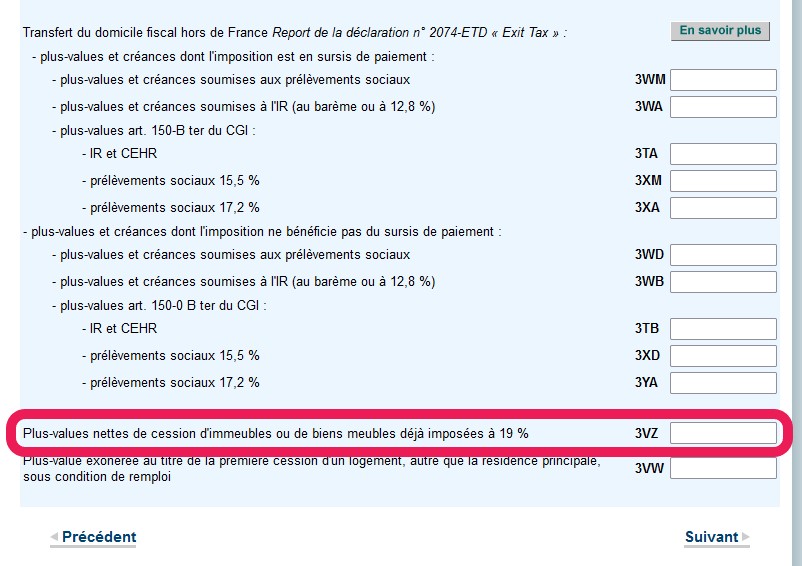

- à la page Plus-value et gains divers, faire défiler tout en bas : la case à remplir se trouve à l’avant-dernière ligne :

Case 3VZ sur le formulaire 2042-C pour déclarer la plus-value immobilière

Comment déclarer le montant sur la case 3VZ ?

La plus-value immobilière imposable se déclare en case 3VZ, intitulée « Plus-values nettes de cession d’immeubles ou de biens meubles déjà imposées à 19% ».

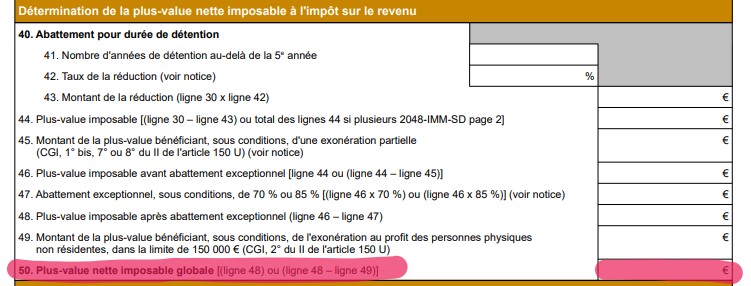

La démarche est très simple : il suffit d’indiquer le montant figurant en page 2 de l’imprimé de 2048-IMM remis par le notaire à l’issue de la vente, relatif aux plus-values immobilières. La somme à remplir case 3VZ est égale à la « Plus-value nette imposable globale » indiquée ligne 50 du formulaire 2048-IMM (voir la ligne surlignée en rouge magenta dans le visuel ci-dessous).

Plus value brute ou nette, quel montant indiquer case 3vz ?

La somme à inscrire est le montant de la plus-value nette imposable à l’impôt sur le revenu, après abattements fiscaux en fonction de la durée de détention, et non la plus-value brute. En principe le contribuable ne peut pas faire d’erreur, s’il a reporté le montant figurant sur le formulaire Cerfa 2048-IMM (cette somme est bien une plus-value nette).

Si le cédant a vendu la même année de l’or, des bijoux, des œuvres d’art, des objets de collection ou des antiquité (et opté pour le régime d’imposition des plus-values), la plus-value correspondante doit aussi être inscrite ligne 3VZ.

Dans ce cas, le montant à inscrire sur cette case est donc égale à la somme :

- de la plus-value immobilière

- et de la plus-value sur l’objet de valeur cédé.

Déclaration ligne 3VW pour certaines plus-values immobilières

Si la plus-value immobilière réalisée est exonérée d’impôt, pour la première vente d’un logement autre que la résidence principale, le cédant doit reporter le montant de son gain sur ce même formulaire 2042-C, en case 3VW. Ce dispositif, qui vise les ventes immobilières intervenues depuis le 1er février 2012, concerne notamment les personnes propriétaires d’un bien locatif, locataires de leur résidence principale dans une grande ville (Paris, Lyon, Bordeaux par exemple) où la cherté du prix au mètre carré ne leur permet pas forcément de posséder leur habitation principale.

La somme déclarée ligne 3VW n’est pas prise en compte dans le calcul du revenu fiscal de référence.

Pour rappel, cette plus-value n’est exonérée qu’à condition de remploi du prix de vente pour l’acquisition d’une résidence principale (ou sa construction) dans un délai de deux ans. Le logement acquis dans ce délai de 24 mois peut être un logement neuf ou ancien, uniquement détenu en pleine propriété.

Attention ! Comme l’indique l’administration fiscale au BOFiP (BOI-RFPI-PVI-10-40-30), le cédant doit, au jour de la cession, avoir évalué « la fraction du prix de cession qu’il destine à l’acquisition ou la construction de sa résidence principale ».

Exemple de calcul :

Un appartement locatif est vendu pour un prix de 200.000 euros, générant une plus-value de 40.000 euros. Le contribuable cédant décide d’allouer 100.000 euros à l’acquisition de sa future résidence principale, pour profiter des taux de crédit immobilier bas en ce moment.Le cédant affecte donc 50% du prix de vente à son nouveau projet immobilier.

La fraction de la plus-value de cession exonérée est égale à 50% de 40.000 €, soit 20.000 euros.

La plus-value imposable de l’appartement locatif cédé s’établit en conséquence à 20.000 euros.

Lorsque qu’une partie du prix de vente n’est remployée pour devenir propriétaire de sa résidence principale, seul la quote-part de plus-value correspondante doit être reportée en case 3VW. Le reliquat, imposable, doit être inscrit en case 3VZ (soit 20.000 euros dans l’exemple ci-dessus).

Plus-value immobilière et revenu fiscal de référence : explications

Pourquoi dois-je mentionner sur la déclaration des revenus ma plus-value immobilière alors que j’ai déjà payé l’impôt ? Indiquer le montant de la plus-value immobilière est exigé afin de déterminer le revenu fiscal de référence (RFR). Le RFR sert par exemple à déterminer :

- le taux de CSG sur les pensions de retraite

- l’assujettissement éventuel à la contribution exceptionnelle sur les hauts revenus (CEHR)

- l’ouverture de nombreux droits (droits sociaux, aides financières diverses soumises à conditions de ressources)

Cette déclaration ne donne pas lieu à une seconde imposition de la plus-value, celle-ci ayant déjà eu lieu.