Les contribuables qui font garder leurs enfants en crèche, en périscolaire, par une nounou, un prestataire doivent mentionner leurs frais de garde 2024 dans leur déclaration de revenus. A la clé : un crédit d’impôt et une diminution de la facture fiscale en 2025. Les cases à remplir pour bien déclarer les frais de garde des enfants avant et après leurs 6 ans.

Les parents qui mettent la main au portefeuille pour faire garder leurs enfants par une nounou ou à la garderie doivent être vigilants au moment de remplir leur déclaration des revenus. Ils ont en effet la possibilité de bénéficier d’un avantage fiscal au titre des frais de garde, sous la forme d’un crédit d’impôt (et non d’une déduction fiscale). L’avantage fiscal octroyé varie en fonction de l’âge des enfants.

Frais de garde de jeunes enfants hors du domicile : crèche, halte-garderie…

Quel que soit l’âge de l’enfant (moins de 6 ans, 6 ans ou plus), la déduction des frais de garde s’effectue sous la forme d’un crédit d’impôt. Ainsi, les dépenses déclarées génèrent un crédit d’impôt, qui consiste selon la situation du contribuable :

- soit à diminuer le montant d’impôt à payer

- soit à bénéficier d’un remboursement de la part des Impôts

- soit à diminuer le reste à charge pour les personnes utilisant les services de type Cesu+

Crédit d’impôt pour frais de garde (moins de 6 ans)

Ce crédit d’impôt, en vigueur depuis le 1er janvier 2005, est prévu à l’article 200 quater B du CGI (code général des impôts).

Si le ou les enfants avaient moins de 6 ans au 1er janvier 2024 (nés après le 31 décembre 2017) et en cas de recours aux services d’un professionnel pour assurer la surveillance de votre progéniture en dehors du domicile, la loi accorde la possibilité de profiter d’un avantage fiscal sous la forme d’un crédit d’impôt. Cette aide fiscale bénéficie à tous, que l’on soit imposable ou non imposable à l’impôt sur le revenu. Dans ce dernier cas, l’administration procédera à un remboursement d’impôt (on parle également de restitution).

Les dépenses engagées pour rémunérer une assistante maternelle, payer une place en crèche ou en halte-garderie sont concernées.

Précisément, en cas de garde à l’extérieur du domicile autre qu’une assistante maternelle, les structures de garde permettant de bénéficier du crédit d’impôt sont les suivantes (source BOFiP : BOI-IR-RICI-300 §80).

La liste des structures de garde éligibles est la suivante :

- crèche collective

- crèche familiale

- crèche parentale

- halte-garderie

- garderie périscolaire

- garderie post-scolaire

- jardin d’enfants

- jardin maternel

- centre de loisirs sans hébergement

Les montants doivent être renseignés dans la rubrique « Frais de garde des enfants de moins de 6 ans » (page 1 pour la déclaration papier), cases 7GA à 7GD du formulaire 2042 RICI :

- 7GA pour le premier enfant

- 7GB pour le deuxième enfant

- 7GC pour le troisième enfant, etc.).

Il faut au préalable déduire de ces sommes les éventuelles allocations perçues (de la CAF ou de la MSA) ainsi que les aides de l’employeur (Chèque Cesu préfinancé par l’entreprise).

Dans cette situation, le crédit d’impôt s’élève à 50% des sommes, dans la limite :

- de 3.500 euros de dépenses (soit 1.750 euros de crédit d’impôt)

- ou de 1.750 euros (875 euros de crédit d’impôt) dans le cas d’une garde alternée de parents divorcés ou séparés.

L’avantage fiscal est pris en compte dans le plafonnement global des niches fiscales, de 10.000 euros pour la déclaration des revenus.

Important : si l’enfant est également gardé à domicile par une nounou et hors domicile en crèche, les deux crédits d’impôt (pour frais de garde à domicile et à l’extérieur) peuvent être cumulés.

Frais de garde par une assistante maternelle

En cas de recours à une assistante maternelle, la somme à déclarer correspond au total salaire net versé + cotisations sociales payées à l’Urssaf. La somme à déclarer figure sur l’attestation fiscale annuelle envoyée par le centre national Pajemploi. « Indiquez le salaire net versé à l’assistante maternelle majoré des cotisations sociales que vous avez acquittées », explique l’administration fiscale dans son dossier d’information sur la déclaration des revenus.

Les sommes liées aux achats de jeux et matériels d’éveil ainsi que la consommation d’eau, d’électricité et de chauffage notamment, lorsqu’elles sont facturées aux parents, peuvent être « retenues pour un montant fixé forfaitairement à 2,65 euros par journée d’accueil, pour le calcul du crédit d’impôt », précise le fisc sur son site internet.

Attention aux frais de nourriture !

Les dépenses qui ne sont pas directement liées à la garde d’un enfant, telles que les frais de nourriture (comme les goûters) et d’entretien n’entrent pas dans le champ de l’avantage fiscal.

Enfin, les « montant facturés mais non réglés au titre d’une même année d’imposition ne peuvent être compris dans l’assiette de l’avantage fiscal au titre de cette même année », avertit le fisc dans une note publiée au Bulletin officiel des finances publiques (BOFiP-Impôts) du 25 avril 2014. Traduction : pour un paiement en janvier 2024 d’une prestation réalisée en décembre 2023, cette somme n’entrait pas en compte pour le calcul de l’impôt au titre des revenus de 2023, mais seulement dans le cadre de la déclaration des revenus 2024. Même chose pour un paiement au titre d’une garde d’enfant intervenue en décembre 2024 payée en janvier 2025, la prise en compte s’effectue dans la déclaration de revenus du printemps 2026.

Une nouvelle procédure de contrôle à la source

Nouveau en 2025 ! Une nouvelle procédure de contrôle simplifiée pour l’administration permet désormais aux agents, dans le cadre de la déclaration en ligne, de demander au contribuable, en cas de déclaration soudaine d’un montant important de dépenses (par rapport à l’année précédente), des justificatifs sous 30 jours. Si l’administration les considère comme non valables, le crédit d’impôt ne sera pas octroyé.

Cette procédure de contrôle à la source vise à lutter contre les tentatives de fraude, s’appuyant notamment sur de fausses factures de dépenses de services à la personne.

En dehors de cette procédure spécifique, aucun justificatif n’est à joindre à l’administration. Il faut simplement conserver ses factures ou feuilles de paie pour les mettre à disposition des agents en cas de demande pour vérification.

Frais de garde à domicile ou enfants de plus de 6 ans

Pour un enfant âgé de plus de 6 ans au 1er janvier 2024, a-t-on droit à cette aide ? Pour tout enfant né au plus tard le 31 décembre 2017, on peut toujours bénéficier d’un autre dispositif : le crédit d’impôt en compensation de l’emploi d’un salarié à domicile, qui peut inclure des frais de garde d’enfant. Ce crédit d’impôt est prévu à l’article 199 sexdecies du CGI.

Les dépenses engagées ouvrent droit à un avantage fiscal dans le cadre des services à la personne. Les sommes allouées à l’emploi direct d’un salarié, au recours à une organisation (société privée du type O2) ou à un organisme à but non lucratif doivent être renseignées en cases 7DB du formulaire 2042 RICI. Pour les particuliers-employeurs utilisateurs du service Pajemploi de l’Urssaf pour l’établissement des fiches de paie, la somme à déclarer figure dans l’attestation fiscale mise à disposition au mois de mars.

Le crédit d’impôt se monte à 50% des dépenses :

- dans la limite de 12.000 euros (soit 6.000 euros de crédit d’impôt)

- plafond majoré de 1.500 euros par enfant à charge ou rattaché

- ou de 750 euros par enfant pour une garde alternée.

En cas d’emploi à domicile pour la première fois d’une nounou dont on est directement l’employeur en 2024, il convient de cocher la case 7DQ, toujours sur le formulaire 2042 RICI : le plafond de base des dépenses éligibles passe alors de 12.000 à 15.000 euros (7.500 euros de crédit d’impôt). Cet avantage est également inclus dans le plafond des niches fiscales de 10.000 euros.

À savoir : les frais engagés pour les gardes d’enfants n’ont plus à être justifiés chaque année depuis 2014. Pour autant, les contribuables doivent conserver les pièces en question au moins trois ans pour pouvoir les présenter aux services du fisc s’ils leur demandent.

Frais de garde : quel plafond de dépenses pour l’impôt 2025 ?

| Garde hors domicile (enfants de moins de 6 ans) | Garde à domicile | |

|---|---|---|

| Sources : BOFiP (BOI-IR-RICI-300, BOI-IR-RICI-150), CGI | ||

| Application du plafond | par enfant | par foyer fiscal |

| Plafond de base | 3.500 € | 12.000 € + 1.500 € par enfant à charge |

| Plafond pour un enfant à charge partagée | 1.750 € | 12.000 € + 750 € par enfant à charge |

| Dépenses annuelles maximum | non applicable | 15.000 € |

| Plafond la 1ère année | 3.500 € (pas de majoration) | 15.000 € + 1.500 € par enfant à charge |

| Dépenses maximum la 1ère année | non applicable | 18.000 € |

| Plafond en cas de perception du complément d'AEEH | non applicable | 20.000 € |

| Texte de loi | article 200 quater B du Code général des impôts (CGI) | article 199 sexdecies du CGI |

Le plafond de dépenses de frais de garde prises en compte pour le calcul dépend du crédit d’impôt utilisé :

- frais de garde des enfants de moins de 6 ans à l’extérieur du domicile (article 200 quater B du Code général des impôts – CGI)

- ou dépenses d’emploi d’un salarié à domicile (article 199 sexdecies du CGI)

Exemple d’application du plafond pour l’emploi d’une nounou à domicile

Un couple marié ayant trois enfants à charge effectue en 2024 16.000 euros de dépenses au titre de l’emploi direct d’une nounou à domicile.

Le plafond pourrait atteindre 16.500 euros, en ajoutant, au plafond de base de 12.000 euros, 4.500 euros de majoration pour les enfants à charge (1.500 euros x 3). Mais comme le plafond de dépenses majorations incluses est fixé à 15.000 euros, les dépenses payées ne sont prises en compte que pour 15.000 euros. L’excédent de 1.500 euros n’est pas pris en compte pour le calcul du crédit d’impôt, celui-ci atteignant donc 7.500 euros (50% de 15.000 euros).

Frais de garde 2024 et impôt 2025 : quelle case dans la déclaration

Les cases à remplir dans la déclaration de revenus pour les frais de garde d’enfant dépendent de l’âge de l’enfant et du mode de garde. Elles servent à établir la base de calcul du crédit d’impôt.

Cases 7GA, 7GB et suivantes : frais de garde des enfants de moins de 6 ans

Lorsque l’enfant est bébé, gardé en crèche, en halte-garderie ou chez une assistante maternelle agréée, ou qu’il est accueilli en garderie périscolaire le matin et/ou le soir quand il est scolarisé à l’école maternelle, il faut se rendre dans la rubrique « Frais de garde des enfants de moins de 6 ans au 1er janvier 2024 ».

Les grands-parents qui financent les frais de garde du ou des jeunes enfants de leur enfant majeur faisant l’objet d’un rattachement au foyer fiscal peuvent bénéficier du crédit d’impôt au titre des frais de garde (source : BOFiP : BOI-IR-RICI-300 §20). Ils doivent déclarer les dépenses comme si le jeune parent les assumait seul.

Pour les enfants à charge, il faut renseigner les dépenses pour chaque enfant, de la façon suivante :

- case 7GA : dépenses pour le 1er enfant à charge

- case 7GB : 2ème enfant à charge

- case 7GC : 3ème enfant à charge

- case 7GD : 4ème enfant à charge

La somme déclarée est prise en compte dans la limite de 3.500 euros par enfant à charge et par an.

En plus de la case à remplir, le fisc demande d’indiquer dans un cadre prévu à cet effet l’identité et l’adresse du ou des bénéficiaires du paiement (assistante maternelle, crèche…), ainsi que les sommes correspondantes.

Si les parents vivent en concubinage (deux déclarations de revenus séparées sont alors établies), seul le parent qui compte son enfant à charge peut bénéficier de l’avantage fiscal, en veillant à ce que les factures soient bien à son nom pour produire un justificatif de dépenses en cas de demande d’un agent des impôts. Si les deux parents assument financièrement à part égales leur enfant, le montant du crédit d’impôt est diminué de moitié pour chacun des parents et la déclaration s’effectue comme s’il s’agissait d’une garde alternée (voir ce qui suit).

Case 7DB : pour les frais de garde après 6 ans

Lorsque l’enfant est âgé de 6 ans ou plus, la seule façon de bénéficier d’une déduction sur le montant de l’impôt à payer est de recourir à l’emploi à domicile dans le cadre des services à la personne.

Dans ce cas, les frais de garde d’enfant à domicile et de soutien scolaire ou de cours à domicile sont à déclarer case 7DB. Il y a une case unique quel que soit le nombre d’enfants gardés à domicile.

Quand on est devenu particulier employeur d’une nounou en 2024 (emploi direct d’une personne d’un salarié à domicile pour la première fois), il faut également cocher la case 7DQ.

Pratique ! En cas de déclaration en ligne, le montant des sommes versées en 2024 par le particulier-employeur est automatiquement pré-rempli quand la rémunération est déclarée à l’Urssaf via le service Pajemploi.

Détail des dépenses à déclarer

Les personnes bénéficiaires du crédit d’impôt pour l’emploi d’un salarié à domicile doivent renseigner, dans leur déclaration de revenus (dans l’annexe 2042 RICI – réductions et crédits d’impôt), depuis 2023, les activités de service à la personne au titre desquelles elles ont engagé des dépenses éligibles. Il faudra choisir et détailler les dépenses correspondantes, parmi les dépenses suivantes au titre des frais de garde :

- garde d’enfants de moins de 3 ans et de moins de 18 ans handicapés à domicile : case BDA

- accompagnement des enfants de moins de 3 ans et de moins de 18 ans handicapés : case BDB

- garde d’enfants de 3 ans et plus à domicile : case BDI

- accompagnement des enfants de 3 ans et plus : case BDJ

Après un divorce, quels frais de garde déclarer en garde partagée ?

Frais de garde des enfants de moins de 6 ans à l’extérieur du domicile

Pour les frais de garde des enfants de moins de 6 ans en garde partagée ou en résidence alternée, le montant du crédit d’impôt est divisé par deux pour chaque parent, puisque le plafond de dépenses prises en compte est réduit à 1.150 euros par enfant.

Les cases à renseigner sont les suivantes :

- case 7GE : dépenses pour le 1er enfant en résidence alternée

- case 7GF : 2ème enfant en résidence alternée

- case 7GG : 3ème enfant en résidence alternée

- case 7GM : 4ème enfant en résidence alternée

La déclaration des dépenses s’effectue enfant par enfant.

Frais de garde des enfants de plus de 6 ans à domicile

Les frais de garde pour emploi d’une nounou à domicile d’enfants dont la charge est partagée entre les parents divorcés ou séparés se déclarent :

- case 7DB pour les dépenses payées en 2024

- case 7DQ en cas emploi direct d’un salarié à domicile pour la première fois en 2024

L’ensemble des dépenses sont à déclarer dans ces cases, quel que soit le nombre d’enfants. Attention, le plafond de dépenses est calculé de façon spécifique : le montant de la majoration pour un enfant en résidence alternée ou en garde partagée est divisé par deux, soit 750 euros (au lieu de 1.500 euros pour un enfant compté à charge exclusive). Le plafond de base reste fixé à 12.000 euros.

Exemple de calcul du plafond de dépenses annuelles :

- Avec un enfant à charge exclusive et un autre à charge partagée :

12.000 + 1.500 + 750 = 14.250 euros - Avec deux enfants en garde partagée :

12.000 + 750 + 750 = 13.500 euros

Déclarer une nounou ou un prestataire à domicile : détail du type de dépense

Nouveau ! Il faut désormais détailler le montant correspondant à chaque type de dépense pour toute garde d’enfant faite au domicile des parents, depuis la déclaration 2024 au titre des frais de garde de 2024, quel que soit le type de prestataire :

- nounou à domicile

- association agréée

- entreprise ou organisme habilité ou conventionné

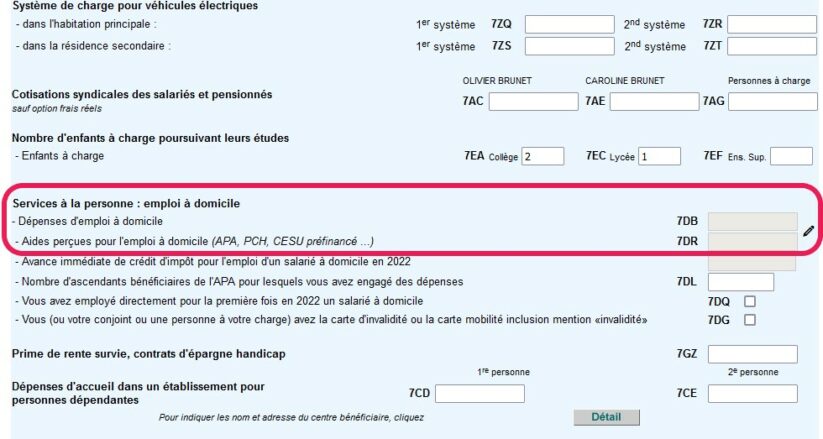

Dans le cadre de la déclaration en ligne, la procédure et les cases à remplir sont les suivantes :

- Cocher la rubrique « Réductions et crédits d’impôt : dons, frais de garde d’enfants, emplois à domicile, cotisations syndicales, prestations compensatoires, etc. », ou vérifier si celle-ci est bien cochée

- Se rendre à la rubrique réductions et crédits d’impôt

- Cliquer sur le crayon situé à côté des cases 7DB et 7D

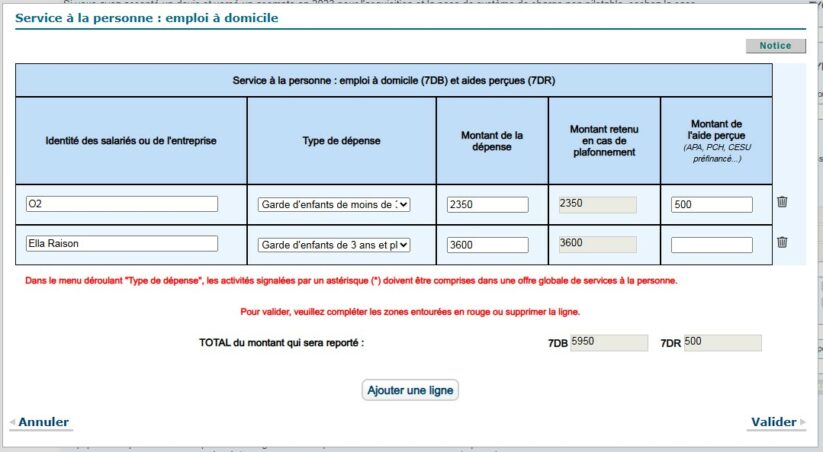

- Dans la fenêtre qui s’est ouverte,

1. indiquer dans la case de gauche le nom et prénom du salarié, ou le nom du prestataire (entreprise ou association)

2. choisir le type dépense dans le menu déroulant

3. indiquer le montant de la dépense annuelle correspondante

4. indiquer le montant de l’aide éventuelle perçue dans la dernière case, située à droite

Si plusieurs salariés ou prestataires sont intervenus en 2024 pour la garde des enfants, il faut répéter l’opération à raison d’une ligne par intervenant (exemple : une ligne pour la nounou intervenue du 1er janvier au 30 juin, une ligne pour la société de services à la personne intervenue en juillet, une ligne pour la nouvelle nounou intervenue du 1er septembre au 31 décembre). Pour cela faut cliquer sur le bouton « Ajouter une ligne ».

Une fois les différents salariés ou prestataires déclarés, cliquer sur le bouton Valider (en bas à droite). Le total est alors automatiquement reporté :

- dans la case 7DB pour les dépenses payées en 2024

- la case 7DR pour les aides touchées en 2024 au titre de ces dépenses

Dans le cadre de la déclaration papier, le détail des frais de garde est à indiquer en page 1 de la 2042 RICI. Le total doit être égal à la somme déclarée 7DB.

Déduction des aides de la CAF, du CE ou de l’employeur du montant à déclarer

Quel que soit le mode de garde (accueil par une assistante maternelle, crèche, nounou à domicile…), les parents doivent effectuer un petit calcul avant de renseigner les dépenses effectuées en 2024 s’ils ont perçu des aides pour financer leurs frais de garde.

Les aides à prendre en compte sont :

- le CMG (complément de libre choix du mode de garde) versé par la CAF ou la MSA ;

- l’aide versée par le comité d’entreprise (CE) ou l’employeur (aide directe sur la fiche de paie ou au travers du chèque emploi service universel ou Cesu pré-financé).

L’attestation mentionnant le montant de l’aide perçue est adressée chaque année par l’employeur avant le 1er février.

À noter : l’aide de l’employeur est non imposable à l’impôt sur le revenu dans la limite de 1.830 euros par an.

Exemple :

Un couple a un enfant âgé de 2 ans accueilli en halte-garderie qui lui coûte 200 euros par mois. L’employeur de monsieur lui attribue un forfait de 100 euros par mois pour l’aider à financer ce mode de garde.

Le montant annuel des dépenses se monte à 2.400 euros (200 x 12).

Le montant annuel de l’aide de l’employeur à déduire se monte à 1.200 euros (100 x 12).

Le montant net des frais de garde à déclarer case 7GA est égal à 1.200 euros (2.400 – 1.200), générant un crédit d’impôt de 600 euros.

Peut-on déduire les frais de cantine scolaire des impôts ?

Les frais de cantine scolaire ne bénéficient d’aucune prise en compte pour le calcul de l’impôt, quel que soit l’âge de l’enfant (moins de 6 ans, 6 ans ou plus) et quel que soit le type d’établissement fréquenté (école maternelle, école primaire, école publique école privée).

Lorsqu’un enfant est scolarisé, seuls les frais de garderie périscolaire, de garderie post-scolaire et de centre de loisirs peuvent être déduits sous la forme de dépenses ouvrant droit à un crédit d’impôt.

Prélèvement à la source et frais de garde 2024-2025

Le prélèvement à la source, en vigueur depuis le 1er janvier 2019, n’a pas fondamentalement changé la donne pour les frais de garde d’enfant :

- le crédit d’impôt est maintenu, dans son principe et dans ses conditions

- c’est toujours la déclaration de revenus qui fait foi pour déterminer les dépenses éligibles

Cependant, quelques modifications sont intervenues. Les principales modalités à retenir, toujours en vigueur en 2025, sont les suivantes :

- le crédit d’impôt fait l’objet d’un remboursement en deux temps (avance en janvier, solde à l’été)

- impossible de moduler son impôt à la source pour tenir compte du crédit d’impôt (contrairement à ce que l’on pouvait dans l’ancien système de paiement par acomptes ou par mensualisation)

- à compter des dépenses réalisées en 2022, le versement du crédit d’impôt est instantané (pour les particuliers employeurs utilisateurs du service Cesu+, pour les utilisateurs de prestataires de services à la personne)

D’une manière générale, le taux de prélèvement à la source ne tient pas compte des réductions et crédits d’impôt : les dépenses déclarées ne sont pas prises en compte dans le taux de PAS.

Pour les frais de garde 2024, les dépenses effectuées ne sont pas perdues en dépit de l’absence de prise en compte dans le prélèvement à la source. Elles sont intégralement prises en compte (à condition d’être éligibles) et sont restituées :

- soit en une fois à l’été 2025 sur le compte bancaire du contribuable ou par lettre-chèque

- soit en deux fois (acompte en janvier, solde à l’été).

En savoir plus : Crédit d’impôt 2025 : conditions, calendrier de versement et de remboursement

En cas de paiement de frais de garde d’enfant pour la première fois en 2023, les dépenses correspondantes ont fait l’objet d’un versement intégral du crédit d’impôt durant l’été 2024 (paiement en une fois sans acompte). Un acompte égal à 60% du crédit d’impôt reçu en 2025 a été versé mi-janvier 2025 par le fisc par virement, ou fin janvier par lettre-chèque pour les personnes n’ayant pas renseigné leur coordonnées bancaires.

A lire également sur la déclaration 2025 des revenus 2024

> Impôts 2024 : la déclaration étape par étape

> Quotient familial : comment ça marche ?